网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

甲、乙公司均为增值税一般纳税人,适用增值税率为13%,有关债务重组资料如下:

(1)2×19年11月5日,甲公司向乙公司赊购一批材料,含税价为1170万元。乙公司以摊余成本计量该项债权,甲公司以摊余成本计量该项债务。

(2)2×20年9月10日,甲公司因发生财务困难,无法按合同约定偿还债务,双方协商进行债务重组。乙公司同意甲公司用其生产的商品、作为固定资产管理的机器设备和一项债券投资抵偿欠款。甲公司用于抵债的资料如下:

①库存商品:成本为350万元;不含税市价为450万元(等于计税价格);

②固定资产:原价为750万元,累计折旧为200万元,已计提减值准备90万元;不含税公允价值为375万元(等于计税价格);

③债权投资:账面价值总额为75万元;市价为117.75万元。票面利率与实际利率一致,按年付息;当日,该项债务的账面价值仍为1170万元。

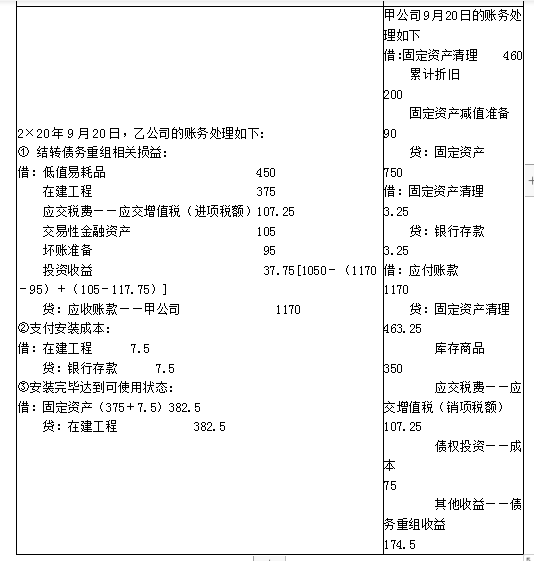

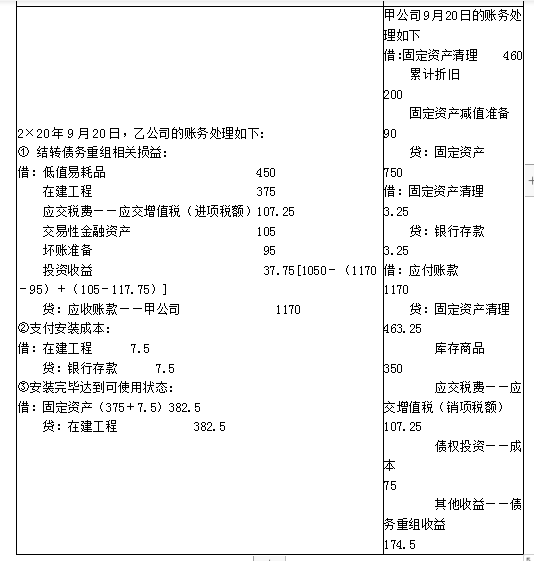

抵债资产于2×20年9月20日转让完毕,甲公司发生设备运输费用3.25万元。

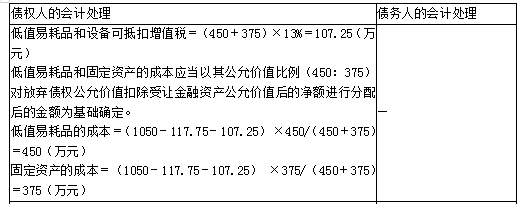

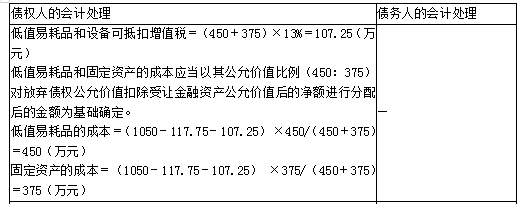

(3)乙公司将受让的商品、设备和债券投资分别作为低值易耗品、固定资产和以公允价值计量且其变动计入当期损益的金融资产核算,乙公司发生设备安装费用7.5万元。

2×20年9月20日,乙公司对该债权已计提坏账准备95万元,债券投资市价为105万元。当日,该债权的公允价值为1050万元(一定等于收到资产的含税的公允价值=450×1.13+375×1.13+117.75)。

要求:分别编制债权人和债务人的分录。

(1)2×19年11月5日,甲公司向乙公司赊购一批材料,含税价为1170万元。乙公司以摊余成本计量该项债权,甲公司以摊余成本计量该项债务。

(2)2×20年9月10日,甲公司因发生财务困难,无法按合同约定偿还债务,双方协商进行债务重组。乙公司同意甲公司用其生产的商品、作为固定资产管理的机器设备和一项债券投资抵偿欠款。甲公司用于抵债的资料如下:

①库存商品:成本为350万元;不含税市价为450万元(等于计税价格);

②固定资产:原价为750万元,累计折旧为200万元,已计提减值准备90万元;不含税公允价值为375万元(等于计税价格);

③债权投资:账面价值总额为75万元;市价为117.75万元。票面利率与实际利率一致,按年付息;当日,该项债务的账面价值仍为1170万元。

抵债资产于2×20年9月20日转让完毕,甲公司发生设备运输费用3.25万元。

(3)乙公司将受让的商品、设备和债券投资分别作为低值易耗品、固定资产和以公允价值计量且其变动计入当期损益的金融资产核算,乙公司发生设备安装费用7.5万元。

2×20年9月20日,乙公司对该债权已计提坏账准备95万元,债券投资市价为105万元。当日,该债权的公允价值为1050万元(一定等于收到资产的含税的公允价值=450×1.13+375×1.13+117.75)。

要求:分别编制债权人和债务人的分录。

参考答案

参考解析

解析:

更多 “甲、乙公司均为增值税一般纳税人,适用增值税率为13%,有关债务重组资料如下: (1)2×19年11月5日,甲公司向乙公司赊购一批材料,含税价为1170万元。乙公司以摊余成本计量该项债权,甲公司以摊余成本计量该项债务。 (2)2×20年9月10日,甲公司因发生财务困难,无法按合同约定偿还债务,双方协商进行债务重组。乙公司同意甲公司用其生产的商品、作为固定资产管理的机器设备和一项债券投资抵偿欠款。甲公司用于抵债的资料如下: ①库存商品:成本为350万元;不含税市价为450万元(等于计税价格); ②固定资产:原价为750万元,累计折旧为200万元,已计提减值准备90万元;不含税公允价值为375万元(等于计税价格); ③债权投资:账面价值总额为75万元;市价为117.75万元。票面利率与实际利率一致,按年付息;当日,该项债务的账面价值仍为1170万元。 抵债资产于2×20年9月20日转让完毕,甲公司发生设备运输费用3.25万元。 (3)乙公司将受让的商品、设备和债券投资分别作为低值易耗品、固定资产和以公允价值计量且其变动计入当期损益的金融资产核算,乙公司发生设备安装费用7.5万元。 2×20年9月20日,乙公司对该债权已计提坏账准备95万元,债券投资市价为105万元。当日,该债权的公允价值为1050万元(一定等于收到资产的含税的公允价值=450×1.13+375×1.13+117.75)。 要求:分别编制债权人和债务人的分录。” 相关考题

考题

甲公司为增值税一般纳税人,适用增值税税率17%。甲公司应收乙公司销货款79560 元(已计提坏账准备8000元),因乙公司发生财务困难,不能如期偿还,经双方协商,乙公司以一批原材料抵债,并开出增值税专用发票,甲公司支付材料运费100元。该批原材料账面价值55000元,已计提减值准备5000元,公允价值(计税基础)60000元。则甲公司对该债务重组应确认债务重组损失( )元。A.1260B.1360C.9360D.11560

考题

甲公司与乙公司协商进行债务重组,重组前乙公司重组债券的账面价值为700000元。甲、乙公司的债务重组协议为:甲公司以其产品全额偿还债务,该产品的含税价格468000元,实际成本240000元;乙公司接受甲公司产品后不再单独支付相关的增值税。甲公司为一般纳税企业,增值税率为17%;乙公司对重组债权计提的坏账准备为30000元。据此计算,甲、乙公司实现的债务重组损益分别是( )。A.232000元、202000元B.300000元、202000元C.232000元、232000元D.300000元、232000元

考题

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠 乙公司购货款450万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )A.40.5万元B.100万元C.120.5万元D.180万元

考题

甲公司为增值税一般纳税人,适用增值税税率为17%,应付乙公司购货款100万元。2012年3月,甲公司因出现重大财务困难,经协商,甲公司与乙公司达成债务重组协议,甲公司以一批产品抵偿债务。该批产生的成本为60万元,公允价值为70万元,不考虑其他因素,则甲公司该项债务重组的重组利得为( )万元。A.30B.18.1C.29.8D.28.1

考题

甲公司为增值税一般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款450万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )万元。A.40.5B.100C.120.5D.180

考题

甲企业为增值税一般纳税人,生产销售甲和乙两种产品,增值税税率分别为13%和9%,但两种产品未分开核算,则甲乙两种产品适用的增值税税率为()。

A.均为13%B.均为9%C.均为11%D.分别为13%和9%

考题

2012年1月10日,甲公司销售一批商品给乙公司,货款为2 400万元(含增值税额)。由于资金周转困难,乙公司到期不能偿付货款。经协商,甲公司与乙公司达成如下债务重组协议:乙公司以一批产品偿还全部债务。该批产品成本为1 200万元,公允价值和计税价格均为1 500万元,未计提存货跌价准备。甲公司和乙公司均为增值税一般纳税人。适用的增值税税率均为17%。假定不考虑除增值税以外的其他相关税费,则该重组事项对乙公司2012年度损益的影响金额是( )万元。A.645B.945C.2 145D.300

考题

甲公司为增值税-般纳税人,适用的增值税税率为17%。甲公司与乙公司就其所欠乙公司购货款900万元进行债务重组。根据协议,甲公司以其产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为600万元,已计提的存货跌价准备为60万元,公允价值(计税价格)为700万元。甲公司对该债务重组应确认的债务重组利得为( )万元。A.81B.200C. 241D 360

考题

甲、乙公司均为增值税一般纳税人,适用的增值税税率为16%。甲公司销售给乙公司一批商品,形成应收账款600万元(含增值税),款项尚未收到。到期时乙公司无法按照合同规定偿还债务,经双方协商,甲公司同意乙公司用存货抵偿该项债务,该批存货公允价值500万元,成本300万元。甲公司在重组日对该应收账款计提100万元的坏账准备,以下说法正确的是( )。

Ⅰ.甲公司冲减资产减值损失100万元

Ⅱ.甲公司冲减资产减值损失80万元

Ⅲ.乙公司应确认债务重组利得为20万元

Ⅳ.乙公司应确认主营业务收入500万元A:Ⅰ、Ⅲ、Ⅳ

B:Ⅱ、Ⅲ、Ⅴ

C:Ⅰ、Ⅲ、Ⅳ、Ⅴ

D:Ⅱ、Ⅲ、Ⅳ、Ⅴ

考题

甲公司与乙公司均为增值税一般纳税人,销售商品适用的增值税税率为13%。因甲公司无法偿还到期债务,经协商,乙公司同意甲公司以一批库存商品偿还其所欠全部债务。债务重组日,重组债务的账面价值为1000万元;用于偿债商品的账面价值为600万元,公允价值为700万元,增值税税额为91万元。不考虑其他因素,该债务重组对甲公司利润总额的影响金额为( )万元。A.100

B.209

C.309

D.300

考题

甲公司与乙公司均为增值税一般纳税人。因甲公司无法偿还到期债务,经协商,乙公司同意甲公司以库存商品偿还其所欠全部债务。债务重组日,重组债务的账面价值为1000万元;用于偿债商品的账面价值为600万元,公允价值为700万元,增值税额为112万元。不考虑其他因素,该债务重组对甲公司损益的影响金额为( )万元。A.100

B.188

C.288

D.300

考题

甲公司为增值税一般纳税人,适用的增值税税率为13%。针对甲公司所欠乙公司购货款450万元,双方经协商后进行债务重组。根据相关协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债的产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。

甲公司对该债务重组应确认的当期损益为( )万元。 A.44

B.100

C.120.5

D.134.5

考题

甲公司为增值税一般纳税人,适用的增值税税率为13%。2×18年7月10日,甲公司就其所欠乙公司购货款600万元与乙公司进行债务重组。根据协议,甲公司以其产品抵偿全部债务。当日,甲公司抵债产品的账面价值为400万元,已计提存货跌价准备50万元,市场价格(不含增值税额)为500万元,产品已发出并开具增值税专用发票。甲公司应确认的债务重组利得为( )万元。A.15

B.100

C.35

D.20

考题

(2019年)甲公司(增值税一般纳税人)主要从事卷烟的生产和销售业务,2019年10月有关经营情况如下:

(1)甲公司向农民收购烟叶支付不含税价款80000元,价外补贴8000元。

(2)委托乙公司将收购的烟叶加工成烟丝,支付不含税加工费31200元,乙公司同类同数量的烟丝不含税价格是200000元,甲公司收回后作为库存加工卷烟。

已知,增值税税率为13%,烟丝的消费税税率为20%。要求:根据上述资料,不考虑其他因素,分析回答下列小题。

2.甲公司委托乙公司加工烟丝应交增值税的下列表述中,正确的是()。A.甲公司是纳税人,应交增值税=31200×13%=4056(元)

B.甲公司是纳税人,应交增值税=200000×13%=26000(元)C.乙公司是纳税人,应交增值税=31200×13%=4056(元)

D.乙公司是纳税人,应交增值税=200000×13%=26000(元)

考题

甲、乙公司均为增值税一般纳税人且没有关联关系,适用的增值税税率均为13%。甲公司以原材料对乙公司进行股权投资,其账面价值为100万元,公允价值为90万元。双方按照公允价值认定,甲公司开具了增值税专用发票。如果不考虑其他因素的影响,乙公司计入所有者权益项目的金额为( )万元。

A.90

B.100

C.105.3

D.101.7

考题

甲公司应收乙公司货款4000万元(含增值税),因乙公司财务困难到期未予偿付,甲公司就该项债权计提了800万元的坏账准备。2×18年6月10日,双方签订协议,约定以乙公司生产的200件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件(未计提跌价准备);6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为16%。不考虑其他因素,甲公司应确认的债务重组损失是( )万元。A.1200

B.558

C.184

D.600

考题

甲公司为增值税一般纳税人,适用的增值税税率为13%。甲公司与乙公司就其所欠乙公司购货款420万元进行债务重组。根据协议,甲公司以其产品抵偿债务;甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开出增值税专用发票。甲公司用于抵债产品的账面余额为300万元,已计提的存货跌价准备为30万元,公允价值(计税价格)为350万元。甲公司对该债务重组应确认的债务重组利得为( )万元。A.70

B.14

C.60.5

D.24.5

考题

甲公司委托乙公司加工一批收回后直接出售的应税消费品(非金银首饰),甲公司发出原材料的计划成本为10000元,材料成本差异率为3%(节约);乙公司加工完成时计算应收取的加工费为5000元(不含增值税)。甲、乙公司均为增值税一般纳税人,适用增值税税率为13%,应税消费品的消费税税率为10%。甲公司收回委托加工材料的入账成本为( )元。

A.18000

B.14700

C.16333.33

D.12400

考题

多选题甲公司和乙公司均为增值税一般纳税人,适用的增值税税率为17%。2015年3月1日,甲公司应收乙公司账款余额为300万元,因乙公司发生财务困难,双方进行债务重组,甲公司同意乙公司以一条生产线进行偿还,该生产线是乙公司2014年12月31日购进的,成本为200万元,已计提折旧10万元,重组日公允价值为250万元,则下列说法中正确的有()。A乙公司债务重组利得为50万元B乙公司确认处臵资产利得为60万元C乙公司处臵生产线,需要交纳增值税销项税额42.5万元D甲公司需要确认增值税进项税额42.5万元

考题

单选题甲公司应收乙公司货款2000万元,因乙公司财务困难到期未予偿付,甲公司就该项债权计提了400万元的坏账准备。20×3年6月10日,双方签订协议,约定以乙公司生产的100件A产品抵偿该债务。乙公司A产品售价为13万元/件(不含增值税),成本为10万元/件;6月20日,乙公司将抵债产品运抵甲公司并向甲公司开具了增值税专用发票。甲、乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为17%。不考虑其他因素,甲公司应确认的债务重组损失是()。A

79万元B

279万元C

300万元D

600万元

考题

单选题甲公司与乙公司均为增值税一般纳税人,销售商品适用的增值税税率均为17%。因甲公司无法偿还到期债务,经协商,乙公司同意甲公司以库存商品偿还其所欠全部债务。债务重组日,重组债务的账面价值为1000万元;用于偿债商品的账面价值为600万元,公允价值为700万元,增值税税额为119万元。不考虑其他因素,该债务重组对甲公司利润总额的影响金额为()万元。A

100B

181C

281D

300

考题

单选题(二)甲公司主要从事卷烟的生产和销售业务,是增值税的一般纳税人,2019 年9月有关经营情况如下:(1)甲公司向农民收购烟叶支付不含税价款80000元,价外补贴8000元。(2)委托乙公司将收购的烟叶加工成烟丝,支付不含税加工费31200元,乙公司同类同数量的烟丝不含税价格是200000元,甲公司收回后作为库存加工卷烟。已知,烟叶税税率为20%,增值税税率为13%,烟丝的消费税税率为30%。要求:根据上述资料,不考虑其他因素,分析回答下列小题。甲公司委托乙公司加工烟丝应交增值税的下列说法中,正确的是()。A

甲公司是纳税人,应交增值税= 31200x13%=4056(元)B

甲公司是纳税人,应交增值税=200000x 13%= 26000(元)C

乙公司是纳税人,应交增值税= 31200x13%=4056(元)D

乙公司是纳税人,应交增值税=200000x13%= 26000(元)

考题

多选题甲公司应付乙公司购货款2000万元于2017年6月20日到期,甲公司无力按期支付。经与乙公司协商进行债务重组,甲公司以其生产的200件A产品抵偿该债务,甲公司将抵债产品运抵乙公司并开具增值税专用发票后,原2000万元债务结清,甲公司A产品的市场价格为每件7万元(不含增值税价格),成本为每件4万元,未计提存货跌价准备。6月30日,甲公司将A产品运抵乙公司并开具增值税专用发票。甲、乙公司均为增值税一般纳税人,购买及销售商品适用的增值税税率均为17%。乙公司在该项交易前已就该债权计提500万元坏账准备。不考虑其他因素,下列关于该交易或事项的会计处理中,正确的有()。A甲公司应确认营业收入800万元B乙公司应确认债务重组损失600万元C甲公司应确认债务重组利得362万元D乙公司应确认取得A商品成本1400万元

考题

单选题甲公司为增值税一般纳税人,销售商品适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的营业外支出为()万元。A

150B

70C

0D

-29.5

考题

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的1000万元的货款进行了债务重组。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为700万元,已计提的存货跌价准备为100万元,公允价值(计税价格)为700万元。乙公司另行向甲公司支付了增值税税额119万元。甲公司对该项债务重组应确认的债务重组利得为()万元。A

400B

300C

281D

181

考题

多选题2012年甲公司自乙公司购入原材料形成债务800万元。乙公司未对该债权计提坏账准备。2013年2月1日甲公司发生财务困难,与乙公司进行了债务重组,协议如下:甲公司以其生产的一台生产设备偿还该债务的50%,该设备成本为200万元,公允价值为300万元,甲公司未对该设备计提减值;剩余的50%的债务转为对甲公司的投资,甲公司为此定向增发股票50万股,每股市价为8元。甲公司和乙公司均为增值税一般纳税人,适用的增值税税率均为17%。增值税以银行存款另行支付。假定不考虑其他因素,下列说法中正确的有()。A甲公司应确认债务重组收益49万元B甲公司应确认非流动资产处置利得100万元C乙公司应确认债务重组损失100万元D乙公司取得该设备的入账价值为300万元

考题

单选题甲公司委托乙公司加工一批材料(属于应税消费品),收回后用于继续加工非应税消费品。发出原材料成本为30000元,支付的加工费为6000元(不含增值税),消费税税率为10%,乙公司同类物资的公允价值为42000元。双方均为增值税一般纳税人,适用的增值税税率均为13%。甲公司收回委托加工物资的入账价值为( )元。A

36000B

30000C

40200D

41220

考题

单选题甲公司为增值税一般纳税人,适用的增值税税率为17%。因甲公司发生财务困难,甲公司与乙公司就其所欠乙公司的500万元的货款进行了债务重组。至债务重组日,乙公司已针对该项债权计提了120万元的坏账准备。根据债务重组协议,甲公司以其生产的产品抵偿债务,甲公司交付产品后双方的债权债务结清。甲公司已将用于抵债的产品发出,并开具增值税专用发票。甲公司用于抵债的产品的账面余额为350万元,已计提的存货跌价准备为50万元,公允价值(计税价格)为350万元。乙公司对该项债务重组应确认的债务重组损失为()万元。A

150B

70C

0D

-29.5

热门标签

最新试卷