税务师报考时间是怎样安排的

发布时间:2021-01-08

税务师报考时间是怎样安排的

最佳答案

税务师是全国统一性考试,考试时间也不存在地区差异,比较容易弄清楚,一般来讲是在4月到8月期间完成报名和补报名工作。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

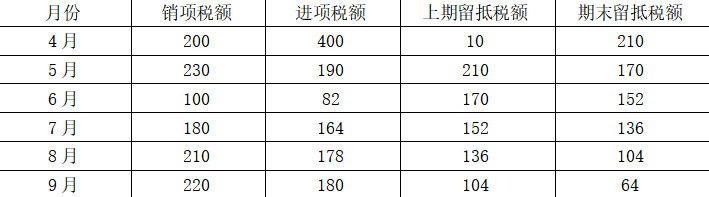

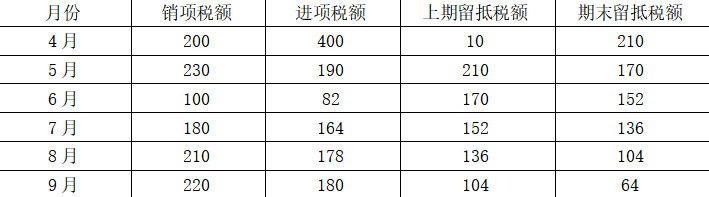

甲企业2017年成立,同年登记为增值税一般纳税人。增值税按月申报,纳税信用等级为B级,无出口业务。2019年3月期末留抵税额为10万元,2019年4-9月增值税申报情况如下:

单位:万元

该企业申请退税前36个月未发生骗取留抵退税情形,也未因偷税被税务机关处罚,同时自2019年4月1日起未享受即征即退、先征后返(退)政策。该企业2019年4月至9月已抵扣的增值税专用发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税税额为798万元,同期全部已抵扣进项税额为1194万元。该企业允许退还的增量留抵税额为( )万元。

单位:万元

该企业申请退税前36个月未发生骗取留抵退税情形,也未因偷税被税务机关处罚,同时自2019年4月1日起未享受即征即退、先征后返(退)政策。该企业2019年4月至9月已抵扣的增值税专用发票、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税税额为798万元,同期全部已抵扣进项税额为1194万元。该企业允许退还的增量留抵税额为( )万元。

A.26.88

B.21.65

C.32.40

D.48.09

B.21.65

C.32.40

D.48.09

答案:B

解析:

自2019年4月1日起,试行增值税期末留抵税额退税制度。该企业每月增量留抵均大于零,第六个月增量留抵税额=64-10=54(万元),信用等级为B级,符合规定的条件,因此可以向主管税务机关申请退还增量留抵税额。

进项构成比例=798/1194×100%=66.83%

增量留抵税额=64-10=54(万元)

该企业允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=54×66.83%×60%=21.65(万元)

进项构成比例=798/1194×100%=66.83%

增量留抵税额=64-10=54(万元)

该企业允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%=54×66.83%×60%=21.65(万元)

无住所居民个人罗伯特于2019年3月~12份在华工作情况如下:

(1)境内工作期间,每月取得中国境内企业支付的工资2.4万元;3月取得回国探亲费2万元。

(2)2019年3月罗伯特以拍卖方式花10万元购入大华公司“打包债权”20万元,其中甲欠大华公司10万元,乙欠大华公司6万元,丙欠大华公司4万元。4月罗伯特从乙债务人处追回款项5万元。追回债权过程中发生有关税费0.3万元;

(3)罗伯特于5月28日到6月4日为境内某大厦设计一个规划图,协议规定按完工进度分3次付款,5月份分别支付10000元、15000元,6月份支付3500元,除个人所得税外不考虑其它税费;

(4)罗伯特通过拍卖行将一幅珍藏多年的字画拍卖,取得收入500000元,主管税务机关核定罗伯特收藏该字画发生的费用为100000元,拍卖时支付相关税费50000元。

(5)12月罗伯特从中国境内任职单位低价购进一套住房,单位仅仅要求支付25万元,该房屋的成本价是31万元;

(6)罗伯特将美国某知名作家的小说翻译成中文,当月由北京某出版社出版并署名,取得稿酬40000元。

要求:根据上述材料,按下列顺序回答问题。

罗伯特购进住房应缴纳的个人所得税为( )元。

(1)境内工作期间,每月取得中国境内企业支付的工资2.4万元;3月取得回国探亲费2万元。

(2)2019年3月罗伯特以拍卖方式花10万元购入大华公司“打包债权”20万元,其中甲欠大华公司10万元,乙欠大华公司6万元,丙欠大华公司4万元。4月罗伯特从乙债务人处追回款项5万元。追回债权过程中发生有关税费0.3万元;

(3)罗伯特于5月28日到6月4日为境内某大厦设计一个规划图,协议规定按完工进度分3次付款,5月份分别支付10000元、15000元,6月份支付3500元,除个人所得税外不考虑其它税费;

(4)罗伯特通过拍卖行将一幅珍藏多年的字画拍卖,取得收入500000元,主管税务机关核定罗伯特收藏该字画发生的费用为100000元,拍卖时支付相关税费50000元。

(5)12月罗伯特从中国境内任职单位低价购进一套住房,单位仅仅要求支付25万元,该房屋的成本价是31万元;

(6)罗伯特将美国某知名作家的小说翻译成中文,当月由北京某出版社出版并署名,取得稿酬40000元。

要求:根据上述材料,按下列顺序回答问题。

罗伯特购进住房应缴纳的个人所得税为( )元。

A.6152

B.5905

C.6205

D.5790

B.5905

C.6205

D.5790

答案:D

解析:

单位低价向职工售房,职工因此少支付的价款,按工资薪金项目,单独计税。应纳个人所得税的计算方法为:60000÷12=5000(元),适用税率10%,速算扣除数是210元,应纳个人所得税=60000×10%-210=5790(元)。

下列项目中,不属于政府补助的有( )。

A.行政无偿划拨的土地使用权

B.政府与企业间的债务豁免

C.拨入有专项用途的资本性投入款

D.先征后返的增值税

E.收到政府为支持企业技术创新无偿拨付的款项

B.政府与企业间的债务豁免

C.拨入有专项用途的资本性投入款

D.先征后返的增值税

E.收到政府为支持企业技术创新无偿拨付的款项

答案:B,C

解析:

政府补助的主要特征包括:(1)具有无偿性;(2)来源于政府的经济资源。选项B,政府与企业间的债务豁免,不涉及资产直接转移,不属于政府补助;选项C,拨入有专项用途的资本性投入款属于政府作为所有者投入的资本,属于互惠交易,不属于政府补助。

并购支付方式对于并购的成败具有重要影响,下列属于现金支付方式缺点的有( )。

A.给并购公司造成巨大的现金压力

B.延误并购时机

C.引起并购公司流动性问题

D.对于并购企业的资本结构和风险承受能力要求较高

E.目标公司如果接受现金价款,必须缴纳所得税

B.延误并购时机

C.引起并购公司流动性问题

D.对于并购企业的资本结构和风险承受能力要求较高

E.目标公司如果接受现金价款,必须缴纳所得税

答案:A,C,E

解析:

对于大宗的并购交易,采用现金支付方式,无疑会给并购公司造成巨大的现金压力,甚至无法承受。短期内大量的现金支付还会引起并购公司的流动性问题,而如果寻求外部融资,又会受到公司融资能力限制。同时,一些国家规定,如果目标公司接受的是现金价款,必须缴纳所得税。股票支付处理程序复杂,可能会延误并购时机,增大并购成本,所以选项B不正确。采用卖方融资方式的前提是,集团公司有着良好的资本结构和风险承受能力,所以选项D不正确。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-12-16

- 2021-12-09

- 2021-12-21

- 2021-12-28

- 2021-12-13

- 2021-03-05

- 2021-11-23

- 2021-01-15

- 2021-12-16

- 2021-01-15

- 2021-01-12

- 2021-12-08

- 2021-03-03

- 2021-01-03

- 2021-12-28

- 2021-12-22

- 2021-12-22

- 2021-12-12

- 2021-02-26

- 2021-12-12

- 2021-12-10

- 2021-11-17

- 2021-10-24

- 2021-12-14

- 2021-01-04

- 2021-01-02

- 2021-12-14

- 2021-12-04

- 2021-02-04

- 2021-05-19