高级会计师考试题型是什么?

发布时间:2021-03-13

高级会计师考试题型是什么?

最佳答案

高级会计师考试题型全部为案例分析题,也就是主观题。主观题比较注重考生对考点的掌握、运用情况,在考试中不仅仅只是将案例分析中涉及的知识点一字不差的作为答案,同时还考察考生作为一名职业会计师应当具备的业务知识和技能。

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

甲单位为一家中国企业,乙公司、丙公司为欧洲企业,丙公司为乙公司的全资子公司。甲

公司计划向乙公司收购丙公司 100%股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲

公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承攒的EPC(设计一采购一施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多

个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能

力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高的增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法、可比交易分析法对丙公司价格进行了综合评估。经评估,丙公司的评估价值在 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。

并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元,此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:

公司计划向乙公司收购丙公司 100%股权,并购项目建议书部分要点如下:

(1)并购背景

①甲公司为一家建筑企业,在电力建设的全产业链(规划设计、工程施工与装备制造)中,甲

公司的规划设计和工程施工能力处于行业领先水平,但尚未涉入装备制造领域。在甲公司承攒的EPC(设计一采购一施工)总承包合同中,电力工程设备均向外部供应商采购。为形成全产业链优势,甲公司拟通过并购方式快速提升电站风机等电力工程设备的技术水平和制造能力。

②乙公司为一家大型多元化集团企业,涉及电气工程、信息与通讯、家电、风机、照明等多

个经营领域。近年来,受外部经济环境,尤其是欧洲经济状况影响,乙公司经营出现困难。为集中资源,巩固其在信息与通讯、电气工程等多个业务领域的领先地位,乙公司决定对风机、照明等业务予以剥离出售,降低营运的复杂性;丙公司就在本次的剥离出售计划范围内。

③丙公司为一家装备制造企业,以自主研发为基础,在电站风机领域拥有世界领先的研发能

力和技术水平。丙公司风机业务 90%的客户来自欧美,在欧美市场享有较高的品牌知名度和市场占有率,销售一直保持着较高的增长水平。虽然丙公司拥有领先的技术和良好的业绩,但是风机业务并非丙公司所属集团的核心业务。

(2)并购价值评估

甲公司采用可比企业分析法、可比交易分析法对丙公司价格进行了综合评估。经评估,丙公司的评估价值在 16 亿元。甲公司向乙公司收购丙公司的报价为 16.8 亿元。

并购前,甲公司的市场价值为 132 亿元。如并购完成,预计两家公司经过整合后的市场价值合计将达到 160 亿元,此外,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用 0.5 亿元。

假定不考虑其他因素。

要求:

根据资料(2),计算甲公司并购丙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购丙公司的财务可行性。

答案:

解析:

并购收益=160-132-16=12(亿元)

并购溢价=16.8-16=0.8(亿元)

并购净收益=12-0.8-0.5=10.7(亿元)

甲公司并购乙公司后能产生 10.7 亿元的并购净收益,从财务管理角度分析,此项并购交易是可行的。

并购溢价=16.8-16=0.8(亿元)

并购净收益=12-0.8-0.5=10.7(亿元)

甲公司并购乙公司后能产生 10.7 亿元的并购净收益,从财务管理角度分析,此项并购交易是可行的。

2019年2月,甲事业单位因开展业务活动需要购入一台设备,原价为96万元,折旧年限为8年,采用年限平均法计提折旧。甲事业单位自2019年3月起,每月计提设备折旧,每月折旧额的计算如下:每月折旧额=固定资产原价/折旧年限/12=96/8/12=1(万元);自2019年3月起,每月计提设备折旧时应当增加业务活动费用1万元、增加固定资产累计折旧1万元。假定不考虑其他因素。

答案:

解析:

甲事业单位的会计处理存在不当之处。

理由:甲事业单位应当自2019年2月起,每月计提设备折旧;自2019年2月起,每月计提设备折旧时应当增加业务活动费用1万元、增加固定资产累计折旧1万元。

理由:甲事业单位应当自2019年2月起,每月计提设备折旧;自2019年2月起,每月计提设备折旧时应当增加业务活动费用1万元、增加固定资产累计折旧1万元。

甲公司是国内一家从事建筑装饰材料生产与销售的股分公司。2012年底,国家宏观经济增势放缓,房地产行业也面着着沿严峻的宏观调控形势。甲公司董事会认为,公司的发展与房地产行业密切相关,公司战略需进行相应调整。

2013年初,甲公司根据董事会要求,召集由中高层管理人员参加的公司战略规划研讨会。部分参会人员发言要点如下:

市场部经理:尽管国家宏观经济增势放缓,但房地产行业一直没有受到太大影响,公司仍处于重要发展机遇期,在此形势下,公司宜扩大规模,抢占市场,谋求更快发展。近年来,本公司的主要竞争对手乙公司年均销售增长率达12%以上,而本公司同期年均销售增长率仅为4%,仍有市场拓展余地。因此,建议进一步拓展市场,争取近两年把销售增长率提升至12%以上。

生产部经理:本公司现有生产能力已经饱和,维持年销售增长率4%水平有困难,需要扩大生产能力。考虑到当前宏观经济和房地产行业面临诸多不确定因素,建议今明两年维持2012年的产销规模,向管理要效益,进一步降低成本费用水平,走向内涵式发展道路。

财务部经理:财务部将积极配台公司战略调整,做好有关资产负债管理和融资筹划工作。同时,建议公司战略调整要考虑现有的财务状况和财务政策。本公司2013年年末资产总额50亿元,负债总额为25亿元,所有者权益为25亿元;2012年度销售总额为40亿元,净利润为2亿元,分配现金股利1亿元。近年来,公司一直维持50%资产负债率和50%股利支付率财务政策。

总经理:公司的发展应稳中求进,既要抓住机遇加快发展,也要积极防范财务风险。根据董事会有关决议,公司资产负债率不得高于60%这一行业均值,股利支付率一般不得低于40%,公司有关财务安排不能突破这一红线。

假定不考虑其他因素。

要求:

2013年初,甲公司根据董事会要求,召集由中高层管理人员参加的公司战略规划研讨会。部分参会人员发言要点如下:

市场部经理:尽管国家宏观经济增势放缓,但房地产行业一直没有受到太大影响,公司仍处于重要发展机遇期,在此形势下,公司宜扩大规模,抢占市场,谋求更快发展。近年来,本公司的主要竞争对手乙公司年均销售增长率达12%以上,而本公司同期年均销售增长率仅为4%,仍有市场拓展余地。因此,建议进一步拓展市场,争取近两年把销售增长率提升至12%以上。

生产部经理:本公司现有生产能力已经饱和,维持年销售增长率4%水平有困难,需要扩大生产能力。考虑到当前宏观经济和房地产行业面临诸多不确定因素,建议今明两年维持2012年的产销规模,向管理要效益,进一步降低成本费用水平,走向内涵式发展道路。

财务部经理:财务部将积极配台公司战略调整,做好有关资产负债管理和融资筹划工作。同时,建议公司战略调整要考虑现有的财务状况和财务政策。本公司2013年年末资产总额50亿元,负债总额为25亿元,所有者权益为25亿元;2012年度销售总额为40亿元,净利润为2亿元,分配现金股利1亿元。近年来,公司一直维持50%资产负债率和50%股利支付率财务政策。

总经理:公司的发展应稳中求进,既要抓住机遇加快发展,也要积极防范财务风险。根据董事会有关决议,公司资产负债率不得高于60%这一行业均值,股利支付率一般不得低于40%,公司有关财务安排不能突破这一红线。

假定不考虑其他因素。

要求:

根据甲公司2012年度财务数据,分别计算该公司的内部增长率和可持续增长率;据此分别判断市场部经理和生产部经理建议是否台理,并说明理由

答案:

解析:

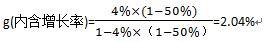

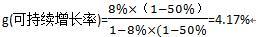

(1) g(内部增长率)= { ( 2/50)×(1-50%) }/{ 1-( 2/50)×( 1-50%) }=2 .04%或ROA=2 /50%=4%  g(可持续增长率)={ ( 2/25)×(1-50%) }/{1-( 2/25)×( 1-50%)} =4. 17% 或:ROE=( 2/25)×100%=8%

g(可持续增长率)={ ( 2/25)×(1-50%) }/{1-( 2/25)×( 1-50%)} =4. 17% 或:ROE=( 2/25)×100%=8%

(2) 市场部经理的建议不合理。理由:市场部经理建议的12%增长率太高,远超出了公司可持续增长率4.17%.

生产部经理的建议不合理。理由:生产部经理建议维持2012年产销规模较保守。

g(可持续增长率)={ ( 2/25)×(1-50%) }/{1-( 2/25)×( 1-50%)} =4. 17% 或:ROE=( 2/25)×100%=8%

g(可持续增长率)={ ( 2/25)×(1-50%) }/{1-( 2/25)×( 1-50%)} =4. 17% 或:ROE=( 2/25)×100%=8%

(2) 市场部经理的建议不合理。理由:市场部经理建议的12%增长率太高,远超出了公司可持续增长率4.17%.

生产部经理的建议不合理。理由:生产部经理建议维持2012年产销规模较保守。

(2017年)2016年5月10日,甲公司以非公开方式向母公司乙公司发行普通股2亿股,取得乙公司持有的B公司100%的有表决权股份,能够对B公司实施控制。B公司采用的会计政策与甲公司相同。合并日,B公司所有者权益的账面价值为7亿元,公允价值为8亿元;B公司所有者权益在最终控制方乙公司合并报表中的账面价值为7.2亿元。

据此,甲公司合并日在个别财务报表中,以合并日B公司所有者权益的账面价值7亿元,作为长期股权投资的初始投资成本。

要求:判断会计处理是否正确?

据此,甲公司合并日在个别财务报表中,以合并日B公司所有者权益的账面价值7亿元,作为长期股权投资的初始投资成本。

要求:判断会计处理是否正确?

答案:

解析:

甲公司的会计处理不正确。

正确的会计处理:合并日,甲公司在其个别财务报表中,应当以享有B公司所有者权益在最终控制方乙公司合并财务报表中的账面价值的份额7.2亿元作为长期股权投资的初始投资成本。

正确的会计处理:合并日,甲公司在其个别财务报表中,应当以享有B公司所有者权益在最终控制方乙公司合并财务报表中的账面价值的份额7.2亿元作为长期股权投资的初始投资成本。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-05-15

- 2021-12-19

- 2021-12-19

- 2021-12-24

- 2021-01-15

- 2021-05-05

- 2021-05-27

- 2021-06-04

- 2021-12-26

- 2021-03-12

- 2021-04-19

- 2021-12-24

- 2021-03-22

- 2021-03-12

- 2021-03-27

- 2021-03-10

- 2021-01-29

- 2021-02-08

- 2021-02-09

- 2021-12-18

- 2021-06-29

- 2021-02-05

- 2021-03-13

- 2021-04-16

- 2021-03-09

- 2021-02-14

- 2021-12-24

- 2021-05-23

- 2021-02-19

- 2021-03-15