2019年河北省注册会计师考试 报名工作圆满结束

发布时间:2019-05-03

为做好2019年注册会计师全国统一考试报名工作,吸引更多优秀人才参加注册会计师考试,省注协加大宣传力度,精心组织,周密部署,严格审核,抓好做细各项准备工作,确保了考试报名工作的顺利进行。

截止4月30日考试报名结束,全省注册会计师考试专业阶段报名将近4.7万人,12.1万多科次,分别比去年增长了26.2%和22.4%。其中审计11627人科,财务成本管理15327人科,经济法23320人科,会计35376人科,公司战略与风险管理12768人科,税法22877人科;综合阶段报名666人,666科。

为了方便考生,今年注会专业阶段考试增设了秦皇岛和邢台两个考区,其中秦皇岛报名2788人,7269科次,邢台报名2896人,7343科次。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B.乙公司提供相应担保的,甲公司应当恢复合同的履行

C.甲公司可以通过行使不安抗辩权直接解除合同

D.甲公司行使不安抗辩权而中止履行的,应当及时通知乙公司

甲公司在20×9年度个别财务报表中因外币货币性项目期末汇率调整应当确认的汇兑损失是( )。

A.5.92万元

B.6.16万元

C.6.72 万元

D.6.96万元

10 答案:A

解析:参见教材P430-P431。甲公司在 20×9 年度个别财务报表中因外币货币性项目期末汇

率调整应当确认的汇兑损失=[(4102+2051+342+1323)-(3075+1753)]-{[(600+300+50)

-(450+256)]×6.82+1500×0.88}=5.92(万元)。

设在西部地区的某生产性外商投资企业,1995年8月投产,经营期限20年,当年获利50万元。经主管税务机关批准,税收优惠政策的执行时间从1996年开始计算。1996年亏损10万元,1997年获利20万元,1998年亏损10万元,1999年获利40万元,2000年获利50万元。2002年初,企业核算上年的应纳税所得额为50万元(2001年每季已预缴了企业所得税2万元)。后聘请会计师事务所审核,发现以下项目需要调整:

(1)取得A股股票转让净收益20万元,计入资本公积金。

(2)企业境内投资取得股息5万元,已并入应纳税所得额。被投资企业适用的企业所得税税率与投资方相同。

(3)1999年到期的应付未付款10万元,债权人始终没有要求偿还,并且无法与之取得联系。

(4)该企业与境外关联咨询企业共同与境内客户签订合同并提供咨询服务,由该企业收取咨询费收入16万元,从中分得60%,未计入应纳税所得额。

(5)漏记购买国债取得利息收入4万元,国库券转让收益2万元。

(6)外国投资者从该企业分得利润10万元,汇往境外。

(提示:预提所得税税率10%;该企业符合西部地区国家鼓励类外商投资企业的标准;免征地方所得税。)

要求:

(1)计算该企业1995年至2000年应缴纳的企业所得税。

(2)逐项说明调整理由,并计算2001年该企业应补(退)的企业所得税。

(3)计算该企业2001年应代扣代缴的预提所得税。

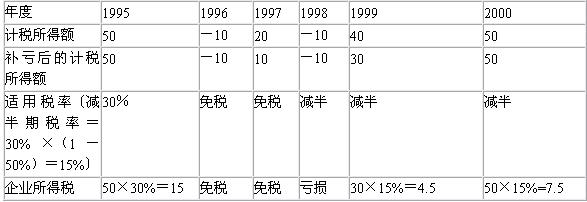

(1)该企业是生产性外商投资企业,经营期限10年以上,享受“两免三减半”优惠。且该企业符合西部地区国家鼓励类外商投资企业的标准,因此“两免三减半”期满后,连续3年减按15%的税率计征企业所得税。免征地方所得税。

该企业1995年至2000年应缴纳的企业所得税如下:

(单位:万元)

(2)2001年该企业应补(退)的企业所得税:

①税法规定:股票转让净收益属于财产转让收益,计征企业所得税。因此A股股票转让净收益20万元属于纳税调增项目,计税。

②税法规定:若被投资企业适用的企业所得税税率与投资方相同,则投资企业分回的股息不再计征企业所得税。因此该企业境内投资取得股息5万元,已并入应纳税所得额,应当属于纳税调减项目。

③税法规定:企业的应付未付款,凡债权人预期2年未要求偿还的,计征企业所得税。因此其1999年到期的应付未付款10万元,应计征企业所得税,属于纳税调增项目。

④税法规定:境外咨询企业与其境内关联企业共同提供咨询业务,服务对象为中国境内客户的,划为境内外商投资企业收入的比例,不得低于该项收入的60%。该企业与境外关联咨询企业共同与境内客户签订合同并提供咨询服务,由该企业收取咨询费收入16万元,从中分得的60%,应计入应纳税所得额。因此应调增:

16×60%*(1-5%)=9.12(万元)

⑤税法规定:国债利息收入免税。漏记国债利息收入4万元,计税时,无须调整。但是国库券转让收益计税,因此这2万元属于纳税调增项目。

⑥税法规定:外国投资者从该外商投资企业分得利润免税。因此外国投资者从该企业分得利润10万元,免税。

应纳税所得额=企业利润+纳税调增金额-纳税调减金额

=50+20-5+10+9.12+2

=86.12(万元)

(设该企业咨询收入已纳过营业税。)

该企业2001年继续享受15%的税收优惠,因此其缴纳的企业所得税为:

应纳所得税额=应纳税所得额×适用税率=86.12×15%=12.92(万元)

其2001年已预缴企业所得税=2×4=8(万元)

全年汇算清缴税额=12.92-8=4.92(万元)

(3)该企业应替境外关联咨询企业代扣代缴预提所得税:

2001年其代扣代缴的预提所得税=计税所得额×预提所得税税率

=16×(1-5%)*(1-60%)×10%

=0.61(万元)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-01-18

- 2020-01-16

- 2020-02-07

- 2019-09-08

- 2019-09-20

- 2020-01-15

- 2019-01-09

- 2020-01-17

- 2019-01-11

- 2020-02-11

- 2020-01-15

- 2019-07-07

- 2019-04-20

- 2020-01-18

- 2020-01-15

- 2020-01-16

- 2020-01-15

- 2020-01-16

- 2020-09-12

- 2019-01-13

- 2019-01-11

- 2020-01-29

- 2019-03-22

- 2020-01-15

- 2020-01-16

- 2020-01-18

- 2019-07-07

- 2020-01-18

- 2020-01-15

- 2020-01-16