2021年税务师职业资格考试《税务服务实务》章节练习(2021-09-12)

发布时间:2021-09-12

2021年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理第四章 涉税会计核算5道练习题,附答案解析,供您备考练习。

1、下列关于应交增值税明细科目的专栏核算的陈述,不正确的是( )。【单选题】

A.企业当月缴纳当月的增值税在“已交税金”专栏的借方蓝字登记;退回多缴纳的增值税在借方红字登记

B.企业按规定直接减免的增值税借记“减免税款”专栏科目

C.“出口抵减内销产品应纳税额”专栏,反映出口企业销售出口货物后,向税务机关办理免、抵、退税额,按规定计算的应免抵税额

D.“销项税额”、“出口退税”、“进项税额转出”和“转出未交增值税”专栏在“应交增值税”明细账的贷方

正确答案:D

答案解析:“销项税额”、“出口退税”、“进项税额转出”和“转出多交增值税”专栏在“应交增值税”明细账的贷方;“转出未交增值税”专栏在“应交增值税”的借方。

2、下列不按“特许权使用费所得”项目征收个人所得税的是( )。【单选题】

A.提供专利使用权取得的所得

B.作者将自己的文字作品手稿原件公开拍卖取得的所得

C.作者将自己的文字作品手稿复印件公开拍卖取得的所得

D.出版社的专业作者编写的作品,由本社以图书形式出版取得的所得

正确答案:D

答案解析:出版社的专业作者编写的作品,由本社以图书形式出版取得的所得,属于稿酬所得,不按“特许权使用费所得”项目征收个人所得税。

3、某高尔夫球杆厂(增值税一般纳税人)发出材料委托某企业加工一批高尔夫球杆杆头,收回后当期全部用于连续生产高尔夫球杆,支付该批产品加工费200万元,支付增值税26万元,取得受托方开具的增值税专用发票(已经过主管税务机关的认证)。同时支付由受托方依法代收代缴的消费税66.67万元(不考虑城建税及教育费附加、地方教育附加)。该高尔夫球杆厂收回货物时会计处理为( )。【单选题】

A.借:委托加工物资 2926700 贷:银行存款 2926700

B.借:委托加工物资 2666700 应交税费——应交增值税(进项税额)260000 贷:银行存款 2926700

C.借:委托加工物资 2000000 应交税费——应交消费税 666700 应交税费——应交增值税(进项税额)260000 贷:银行存款 2926700

D.借:生产成本 2926700 贷:银行存款 2926700

正确答案:C

答案解析:委托方将委托加工的消费品收回后用于连续生产应税消费品的,属于消费税抵扣范围的,应将受托方代收代缴的消费税记入“应交税费——应交消费税”科目的借方,待生产领用时予以抵扣,而不是计入委托加工应税消费品的成本中。委托方提货时,按应支付的加工费借记“委托加工物资”等科目,按受托方代收代缴的消费税,借记“应交税费——应交消费税”科目,按支付加工费相应的增值税税额借记“应交税费——应交增值税(进项税额)”科目,按加工费与增值税、消费税之和贷记“银行存款”等科目。

4、下列业务中涉及的消费税,应通过“应交税费——应交消费税”科目核算的有( )。【多选题】

A.卷烟批发商向零售商批发卷烟

B.将自产白酒抵偿债务

C.委托加工收回的化妆品用于连续生产化妆品,被受托方代收代缴的消费税

D.委托加工收回的白酒用于连续生产白酒,被受托方代收代缴的消费税

E.进口烟丝用于连续生产卷烟

正确答案:A、B、C、E

答案解析:选项D:委托加工收回的白酒用于连续生产白酒的,受托方代收代缴的消费税不得抵扣,不通过“应交税费——应交消费税”科目核算,而是随同应支付的加工费一并计入委托加工的应税消费品成本中,借记“委托加工物资”等科目,贷记“应付账款”、“银行存款”等科目。

5、下列各项所得,应按照“其他所得”缴纳个人所得税的有( )。【多选题】

A.个人接受好友无偿赠与房产的所得

B.个人获得由银行支付的超过国家利率的揽储奖金

C.个人在广告设计和发布过程中提供名义和形象取得的所得

D.个人取得特许权的经济补偿收入

E.企业对累积消费达到一定额度的顾客给予额外抽奖机会,个人的获奖所得

正确答案:A、B

答案解析:判断性考题。可以采用排除法。选项C:个人在广告设计、制作、发布过程中提供名义、形象而取得的所得,属于劳务报酬所得;选项D:属于特许权使用费所得;选项E:企业对累计消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,属于偶然所得。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.2117.18

C.2317.18

D.2763.78

B.单位无偿为公益事业提供建筑服务

C.单位无偿为关联企业提供建筑服务

D.单位以自产的建筑材料对外投资

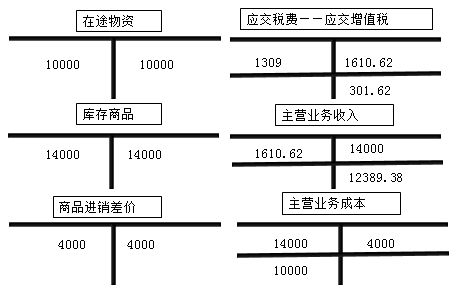

借:在途物资 10000

销售费用 100

(应并入采购成本,数额小的时候可以计入当期损益)

应交税费——应交增值税(进项税额) 1309

贷:银行存款 11409

(2)商品验收入库时

借:库存商品 14000

贷:在途物资 10000

商品进销差价 4000

(3)商品售出收到销货款

借:银行存款 14000

贷:主营业务收入 14000

结转成本

借:主营业务成本 14000

贷:库存商品 14000

(4)月末,计算不含税销售额和销项税额

不含税销售额=14000÷(1+13%)=12389.38(元)

销项税额=12389.38×13%=1610.62(元)

借:主营业务收入 1610.62

贷:应交税费——应交增值税(销项税额) 1610.62

(5)月末结转商品进销差价

借:商品进销差价 4000

贷:主营业务成本 4000

B.开采原油过程中加热修井用的原油

C.联合企业销售与原矿未分别核算的尾矿

D.对水力发电和火力发电贯流式取用水

E.独立矿山销售以自产原矿连续生产的精矿

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-08-29

- 2020-03-30

- 2020-09-15

- 2020-09-03

- 2021-03-20

- 2021-01-30

- 2020-11-14

- 2019-12-13

- 2020-08-18

- 2021-09-24

- 2020-01-21

- 2021-01-03

- 2021-03-20

- 2021-11-09

- 2021-04-15

- 2020-03-13

- 2020-01-28

- 2021-07-10

- 2020-02-28

- 2020-03-26

- 2021-05-12

- 2020-09-24

- 2020-10-09

- 2020-12-01

- 2021-10-23

- 2020-05-03

- 2020-09-03

- 2020-12-14

- 2020-05-14

- 2020-08-31