网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

(2007年)A公司于2003年6月在上海证券交易所上市。2007年4月,A公司聘请B证券公司作为向不特定对象公开募集股份(以下简称“增发”)的保荐人。B证券公司就本次增发编制的发行文件有关要点如下:

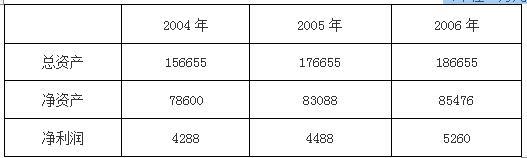

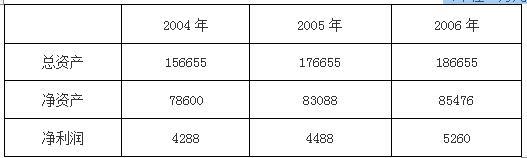

(1)A公司最近3年的有关财务数据如下:

(单位:万元)

[问题1]A公司的盈利能力是否符合增发的条件?并说明理由。

[问题2]A公司的净资产收益率是否符合增发的条件?并说明理由。

(2)A公司于2005年10月为股东C公司违规提供担保而被有关监管部门责令改正:2006年1月,在经过A公司董事会全体董事同意并作出决定后,A公司为信誉良好和业务往来密切的D公司向银行一次借款1亿元提供了担保。

[问题3]A公司为C公司违规提供担保的事项是否构成本次增发的障碍?并说明理由。A公司为D公司提供担保的审批程序是否符合规定?并说明理由。

(3)A公司于2004年6月将所属5000万元委托E证券公司进行理财,直到2006年11月,E证券公司才将该委托理财资金全额返还A公司,A公司亏损财务费80万元。

[问题4]A公司的委托理财事项是否构成本次增发的障碍?并说明理由。

(1)A公司最近3年的有关财务数据如下:

(单位:万元)

[问题1]A公司的盈利能力是否符合增发的条件?并说明理由。

[问题2]A公司的净资产收益率是否符合增发的条件?并说明理由。

(2)A公司于2005年10月为股东C公司违规提供担保而被有关监管部门责令改正:2006年1月,在经过A公司董事会全体董事同意并作出决定后,A公司为信誉良好和业务往来密切的D公司向银行一次借款1亿元提供了担保。

[问题3]A公司为C公司违规提供担保的事项是否构成本次增发的障碍?并说明理由。A公司为D公司提供担保的审批程序是否符合规定?并说明理由。

(3)A公司于2004年6月将所属5000万元委托E证券公司进行理财,直到2006年11月,E证券公司才将该委托理财资金全额返还A公司,A公司亏损财务费80万元。

[问题4]A公司的委托理财事项是否构成本次增发的障碍?并说明理由。

参考答案

参考解析

解析:1.A公司的盈利能力符合增发的条件。根据规定,上市公司增发股票时,最近3个会计年度应连续盈利,扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为计算依据。在本题中,A公司最近3个会计年度连续盈利。

2.A公司的净资产收益率不符合增发的条件。根据规定,上市公司增发股票时,最近3个会计年度加权平均净资产收益率平均不低于6%,扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据。在本题中,A公司最近3个会计年度的净资产收益率分别为5.46%(4288÷78600)、5.40%(4488÷83088)和6.15%(5260÷85476),平均为5.67%,低于6%的法定要求。

3.①A公司为C公司违规提供担保的事项不构成本次增发的障碍。根据规定,上市公司增发新股时,最近12个月内不存在违规对外提供担保的行为。在本题中,A公司为C公司违规提供担保的事项距本次申请增发的时间已经超过了12个月。②A公司为D公司提供担保的审批程序不符合规定。根据规定,上市公司单笔担保额超过最近一期经审计净资产10%的担保,必须经股东大会作出决议。在本题中,2006年1月,A公司为D公司1亿元的银行贷款提供的担保,超过了其最近一期经审计净资产(83088万元)的10%,应当由股东大会(而非董事会)作出决议。

4.A公司的委托理财事项不构成本次增发的障碍。根据规定,上市公司增发新股时,除金融类企业外,最近一期期末不存在持有金额较大的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。在本题中,由于E证券公司在2006年11月将委托理财资金全额返还A公司,A公司最近一期期末不存在委托理财等财务性投资的情形。

2.A公司的净资产收益率不符合增发的条件。根据规定,上市公司增发股票时,最近3个会计年度加权平均净资产收益率平均不低于6%,扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据。在本题中,A公司最近3个会计年度的净资产收益率分别为5.46%(4288÷78600)、5.40%(4488÷83088)和6.15%(5260÷85476),平均为5.67%,低于6%的法定要求。

3.①A公司为C公司违规提供担保的事项不构成本次增发的障碍。根据规定,上市公司增发新股时,最近12个月内不存在违规对外提供担保的行为。在本题中,A公司为C公司违规提供担保的事项距本次申请增发的时间已经超过了12个月。②A公司为D公司提供担保的审批程序不符合规定。根据规定,上市公司单笔担保额超过最近一期经审计净资产10%的担保,必须经股东大会作出决议。在本题中,2006年1月,A公司为D公司1亿元的银行贷款提供的担保,超过了其最近一期经审计净资产(83088万元)的10%,应当由股东大会(而非董事会)作出决议。

4.A公司的委托理财事项不构成本次增发的障碍。根据规定,上市公司增发新股时,除金融类企业外,最近一期期末不存在持有金额较大的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形。在本题中,由于E证券公司在2006年11月将委托理财资金全额返还A公司,A公司最近一期期末不存在委托理财等财务性投资的情形。

更多 “(2007年)A公司于2003年6月在上海证券交易所上市。2007年4月,A公司聘请B证券公司作为向不特定对象公开募集股份(以下简称“增发”)的保荐人。B证券公司就本次增发编制的发行文件有关要点如下: (1)A公司最近3年的有关财务数据如下: (单位:万元) [问题1]A公司的盈利能力是否符合增发的条件?并说明理由。 [问题2]A公司的净资产收益率是否符合增发的条件?并说明理由。 (2)A公司于2005年10月为股东C公司违规提供担保而被有关监管部门责令改正:2006年1月,在经过A公司董事会全体董事同意并作出决定后,A公司为信誉良好和业务往来密切的D公司向银行一次借款1亿元提供了担保。 [问题3]A公司为C公司违规提供担保的事项是否构成本次增发的障碍?并说明理由。A公司为D公司提供担保的审批程序是否符合规定?并说明理由。 (3)A公司于2004年6月将所属5000万元委托E证券公司进行理财,直到2006年11月,E证券公司才将该委托理财资金全额返还A公司,A公司亏损财务费80万元。 [问题4]A公司的委托理财事项是否构成本次增发的障碍?并说明理由。 ” 相关考题

考题

兴隆房地产股份有限公司(本题下称“兴隆公司”)系在上海证券交易所上市的上市公司,于2011年6月4日申请向不特定对象公开募集股份,其申请文件披露了以下信息:(1)公司2008年、2009年、2010年连续盈利,最近3个会计年度以扣除非经常性损益前后的净利润低者作为计算依据的净资产收益率分别为4.6%、5.5%、10.2%。(2)兴隆公司在上海证券交易所上市股票的价格在公告招股意向书前20个交易日均价为16.88元,在公告招股意向书前一个交易日的均价为17.65元。本次向不特定对象公开募集股份的发行价格为17.10元。(3)兴隆公司2010年年度报告显示,因兴隆公司当时暂无新的房地产投资项目而沉淀大量闲置资金,为充分发挥公司资金的效用,与B证券公司签订委托理财协议进行财务性投资,该协议于2011年5月31日到期。(4)兴隆公司曾为其控股股东C公司的银行贷款违规提供担保,于2010年5月5日受到过上海证券交易所的公开谴责。要求:根据有关证券法律制度的规定,回答下列问题:(1)根据上述要点(1)所述内容,兴隆公司净资产收益率是否符合向不特定对象公开募集股份的条件?简述理由。(2)根据上述要点(2)所述内容,兴隆公司本次向不特定对象公开募集股份的发行价格是否符合规定?说明理由。(3)根据上述要点(3)所述内容,兴隆公司进行委托理财的财务性投资是否符合向不特定对象公开募集股份的规定?说明理由。(4)根据上述要点(4)所述内容,兴隆公司受到过证券交易所的公开谴责的事实是否会对其向不特定对象公开募集股份构成障碍?说明理由。

考题

A公司(非金融类企业)于2005年6月在上海证券交易所上市。2013年4月,A公司聘请B证券公司作为向不特定对象公开募集股份(以下简称“增发”)的保荐人。B证券公司就本次增发编制的发行文件有关要点如下: (1)A公司最近3个会汁年度的净资产收益率分别为5.46%、5.40%和6.15%。 (2)A公司于2010年6月将5000万元委托C证券公司进行理财,直到2012年12月12日,C证券公司才将该委托理财资金全额返还A公司,A公司亏损财务费80万元。 (3)本次增发的发行价格拟按公告招股意向书前20个交易日公司股票均价(低于公告招股意向书前一个交易日公司股票的均价)的90%确定。 要求: 根据上述内容,分别回答下列问题: (1)A公司的净资产收益率是否符合增发的条件?并说明理由。 (2)A公司的委托理财事项是否构成本次增发的法定障碍?并说明理由。 (3)A公司本次增发发行份格的确定方式是否符合有关规定?并说明理由。

考题

下列关于再融资的说法,错误的是( )。A、增发是上市公司向不特定对象公开募集股份的行为B、非公开发行股票,又称为增发C、再融资发行的股票会使流通股股份增加5%~20%D、向不特定对象公开募集,是常用的增资方式

考题

A房地产股份有限公司(本题下称"A公司")系在上海证券交易所上市的上市公司,于2007年6月4日申请向不特定对象公开募集股份,其申请文件披露r以下信息:(1)公司2004年、2005年、2006年连续盈利,最近3个会计年度以扣除非经常性损益前后的净利润低者作为计算依据的净资产收益率分别为4.6%、5.5%、l0.2%。(2)A公司在上海证券交易所上市股票的价格在公告招股意向书前20个交易日均价为16.88元,在公告招股意向书前一个交易日的均价为l7.65元。本次向不特定对象公开募集股份的发行价格为17.10元。(3)A公司2006年年度报告显示,因A公司当时暂无新的房地产投资项目而沉淀大量闲置资金,为充分发挥公司资金的效用,与8证券公司签订委托理财协议进行财务性投资,该协议于2007年5月31日到期。(4)A公司曾为其控股股东C公司的银行贷款违规提供担保,于2006年5月5日受到过上海证券交易所的公开谴责。要求:根据有关证券法律制度的规定,回答下列问题:(1)根据上述要点(1)所述内容,A公司净资产收益率是否符合向不特定对象公开募集股份的条件?并简述理由。(2)根据上述要点(2)所述内容,A公司本次向不特定对象公开募集股份的发行价格是否符合规定?并说明理由。(3)根据上述要点(3)所述内容,A公司进行委托理财的财务性投资是否符合向不特定对象公开募集股份的规定?并说明理由。(4)根据上述要点(4)所述内容,A公司受到过证券交易所的公开谴责的事实是否会对其向不特定对象公开募集股份构成障碍?;并说明理由。

考题

环亚公司(非金融类企业)于2005年6月在上海证券交易所上市。2010年4月环亚公司聘请8证券公司作为向不特定对象公开募集股份(以下简称“增发”)的保荐人。B证券公司就本次增发编制的发行文件有关要点如下:(1)环亚公司最近3个会计年度的净资产收益率分别为5.46%、5.40%和6.15%.(2)环亚公司于2007年6月将5 000万元委托C证券公司进行理财,直到2009年12月l0日,C证券公司才将该委托理财资金全额返还环亚公司,环亚公司亏损财务费80万315。 (3)本次增发的发行价格拟按公告招股意向书前20个交易日公司股票均价的90%确定。要求:根据证券法律制度的规定,分别回答以下问题。(1)环亚公司的净资产收益率是否符合增发的条件?并说明理由。(2)环亚公司的委托理财事项是否构成本次增发的法定障碍?并通明理由。(3)环亚公司本次增发的发行价格的确定方式是否符合有关规定?并说明理由。

考题

非公开发行股票,也被称为定向增发,是股份公司向特定对象发行股票的增资方式。特定对象包括()。

①公司控股股东

②与公司业务有关的企业

③公司的员工

④证券公司A.①②③

B.①②④

C.①③④

D.①②③④

考题

单选题非公开发行股票,也称为定向增发,是股份公司向特定对象发行股票的增资方式。特定对象包括( )。①公司控股股东②与公司业务有关的企业③公司的员工④证券公司A

①②③B

①②④C

①③④D

①②③④

考题

单选题根据证券法律制度的规定,下列对上市公司增发股票的表述,不正确的是()A

上市公司增发股票可以公开发行,也可以非公开发行B

上市公司非公开发行股票其发行对象不超过10名C

上市公司非公开发行股票,必须由证券公司承销D

股东大会就增发事项作出决议,应经出席会议的股东所持表决权的2/3以上通过

考题

问答题案例北京和裕房地产开发有限公司增发股票的分析【案例背景】北京和裕房地产开发有限公司(以下简称和裕公司)系在上海证券交易所上市的上市公司,于2012年6月4日申请向不特定对象公开募集股份,其申请文件披露了以下信息:(1)公司2009年、2010年、2011年连续盈利,最近3个会计年度以扣除非经常性损益前后的净利润较低者作为计算依据的净资产收益率分别为4.6%、5.5%、10.2%。(2)和裕公司在上海证券交易所上市股票的价格在公告招股意向书前20个交易日均价为16.88元,在公告招股意向书前一个交易日的均价为17.65元。本次向不特定对象公开募集股份的发行价格为17.10元。(3)和裕公司2011年年度报告显示,因和裕公司当时暂无新的房地产投资项目而沉淀大量闲置资金,为充分发挥公司资金的效用,与B证券公司签订委托理财协议进行财务性投资,该协议于2012年5月31日到期。(4)和裕公司曾为其控股股东C公司的银行贷款违规提供担保,于2011年5月5日受到过上海证券交易所的公开谴责。【案例要求】(1)简述上市公司增发股票的一般条件。(2)根据上述要点(1)所述内容,判断和裕公司净资产收益率是否符合向不特定对象公开募集股份的条件,简要说明理由。(3)根据上述要点(2)所述内容,判断和裕公司本次向不特定对象公开募集股份的发行价格是否符合规定,简要说明理由。(4)根据上述要点(3)所述内容,判断和裕公司进行委托理财的财务性投资是否符合向不特定对象公开募集股份的规定,简要说明理由。(5)根据上述要点(4)所述内容,判断和裕公司受到过证券交易所的公开谴责的事实是否会对其向不特定对象公开募集股份构成障碍,简要说明理由。

考题

单选题在上市公司增资发行的方式中,()是股份公司向不特定对象公开募集股份的增资方式.A

定向增发B

发行可转换公司债券C

增发D

配股

热门标签

最新试卷