网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

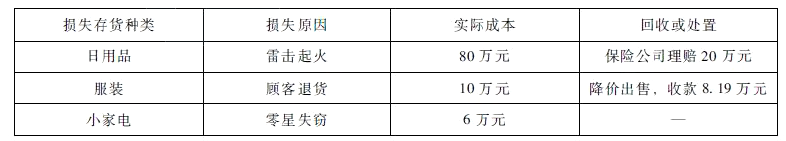

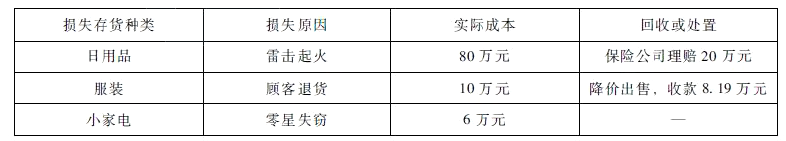

某商业零售企业系增值税一般纳税人,零售的各种商品增值税适用税率均为16%,各种商品在购进时均取得增值税专用发票,进项税额均按规定进行抵扣。2018年度发生的存货损失及处置情况汇总如下: (2017 )

要求:

(1)上述存货损失中哪些应作进项税额转出处理?金额分别是多少?

(2),上述存货损失在企业所得税税前扣除时申报扣除金额分别为多少?采取清单申报和专项申报扣除的分别是哪些?

(3)采取专项申报形式税前扣除存货损失,企业应提交的证据有哪些?

要求:

(1)上述存货损失中哪些应作进项税额转出处理?金额分别是多少?

(2),上述存货损失在企业所得税税前扣除时申报扣除金额分别为多少?采取清单申报和专项申报扣除的分别是哪些?

(3)采取专项申报形式税前扣除存货损失,企业应提交的证据有哪些?

参考答案

参考解析

解析:( 1)小家电零星失窃应作进项税额转出处理;转出的进项税额=6 x 16%=0.96 (万元); 其他的存货损失无须作进项税额转出处理。

(2)①a企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门]的规定扣除。故日用品损失在企业所得税税前扣除时申报扣除金额=80--20=60(万元)。

b.服装损失在企业所得税税前扣除时申报扣除金额=10- -8.19+ ( 1+16%) =2.94 (万元)。

c.小家电损失在企业所得税税前扣除时申报扣除金额=6+6x16%=6.96(万元)。,

②a.商业零售企业存货因零星失窃、报废、废弃、过期、破损、腐败、鼠咬、顾客退换货等正常因素形成的损失,为存货正常损失,准予按会计科目进行归类、汇总,然后再将汇总数据以清单的形式进行企业所得税纳税申报,同时出具损失情况分析报告。

故采取清单申报扣除的有:服装损失、小家电损失。

b.商业零售企业存货因风、火、雷、震等自然灾害,仓储、运输失事,重大案件等非正常因素形成的损失,为存货非正常损失,应当以专项申报形式进行企业所得税纳税申报。故采取专项申报扣除的是日用品损失。

(3)企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。

(2)①a企业发生的损失,减除责任人赔偿和保险赔款后的余额,依照国务院财政、税务主管部门]的规定扣除。故日用品损失在企业所得税税前扣除时申报扣除金额=80--20=60(万元)。

b.服装损失在企业所得税税前扣除时申报扣除金额=10- -8.19+ ( 1+16%) =2.94 (万元)。

c.小家电损失在企业所得税税前扣除时申报扣除金额=6+6x16%=6.96(万元)。,

②a.商业零售企业存货因零星失窃、报废、废弃、过期、破损、腐败、鼠咬、顾客退换货等正常因素形成的损失,为存货正常损失,准予按会计科目进行归类、汇总,然后再将汇总数据以清单的形式进行企业所得税纳税申报,同时出具损失情况分析报告。

故采取清单申报扣除的有:服装损失、小家电损失。

b.商业零售企业存货因风、火、雷、震等自然灾害,仓储、运输失事,重大案件等非正常因素形成的损失,为存货非正常损失,应当以专项申报形式进行企业所得税纳税申报。故采取专项申报扣除的是日用品损失。

(3)企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。

更多 “某商业零售企业系增值税一般纳税人,零售的各种商品增值税适用税率均为16%,各种商品在购进时均取得增值税专用发票,进项税额均按规定进行抵扣。2018年度发生的存货损失及处置情况汇总如下: (2017 ) 要求: (1)上述存货损失中哪些应作进项税额转出处理?金额分别是多少? (2),上述存货损失在企业所得税税前扣除时申报扣除金额分别为多少?采取清单申报和专项申报扣除的分别是哪些? (3)采取专项申报形式税前扣除存货损失,企业应提交的证据有哪些? ” 相关考题

考题

允许抵扣的进项税额包括()A、一般纳税人购进专项工程所需材料取得增值税专用发票上注明的进项税额B、一般纳税人购进生产应税产品所需材料取得增值税专用发票上注明的进项税额C、小规模纳税人购进生产应税产品所需材料增值税专用发票上注明的进项税额D、一般纳税人从海关取得的进口货物完税凭证上注明的增值税额

考题

下列表述符合增值税进项税额相关规定的有( )。

A、申报抵扣税款的委托进口单位,必须提供相应的海关代征增值税专用缴款书原件、委托代理合同及付款凭证,否则,不予抵扣进项税额B、纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证C、纳税人的交际应酬消费属于个人消费D、2018年8月一般纳税人购进的娱乐服务,取得增值税专用发票,可以抵扣进项税E、非正常损失的不动产在建工程所耗用的建筑服务的进项税额不得从销项税额中抵扣

考题

某企业为增值税一般纳税人,在生产经营过程中发生的如下进项税额,其中()可以按规定从销项税额中进行抵扣。A、从农户直接购买其自产农产品计算的进项税额B、购买固定资产计算的进项税额C、购进原材料而取得承运部门开具的运输专用发票D、购进原材料,但未按规定取得增值税扣税凭证

考题

某商业零售企业为增值税一般纳税人,2008年11月购进包装物等取得普通发票,支付金额120000元;购进商品取得增值税专用发票注明的增值税额为250000元;从供货方取得与商品销售量、销售额挂钩的返还收入5850元;销售货物取得含税销售收入1755000元。该企业11月份应缴纳的增值税为( )元。A.5850B.5000C.48350D.8945

考题

计算一般纳税人增值税应纳税额时,不得从销项税额中抵扣的进项税额有()。2018真题A、从海关取得的海关进口增值税专用缴款书上注明的增值税额

B、非正常损失的购进材料的发票上标明的增值税额

C、非正常损失的在产品耗用的购进材料的进项税额

D、用于集体福利购进货物的专用发票上标明的进项税额

E、从销售方取得的增值税专用发票上注明的增值税额

考题

纳税人发生下列( )时不得开具增值税专用发票。A.未发生销售行为的不征税项目

B.销售使用过的、未抵扣过进项税额的固定资产,按3%征收率计算缴纳增值税

C.商业企业零售的食品

D.商业企业批发的化妆品

E.金融商品转让

考题

依据增值税的有关规定,下列各项中,正确的有( )。A.国有粮食购销企业销售粮食免征增值税,不得开具增值税专用发票

B.国有粮食购销企业销售粮食免征增值税,一律开具增值税专用发票

C.一般纳税人企业从国有粮食购销企业购进的免税粮食,可依照国有粮食购销企业开具的增值税专用发票注明的税额抵扣进项税额

D.一般纳税人企业从国有粮食购销企业购进的免税粮食,即使取得增值税专用发票,也不得抵扣进项税

E.凡享受免征增值税的国有粮食购销企业,均按增值税一般纳税人登记并进行管理

考题

下列表述符合增值税进项税额相关规定的有( )。

A.申报抵扣税款的委托进口单位,必须提供相应的海关代征增值税专用缴款书原件、委托代理合同及付款凭证,否则,不予抵扣进项税额

B.纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证

C.纳税人的交际应酬消费属于个人消费

D.一般纳税人购进的娱乐服务,取得增值税专用发票,可以抵扣进项税

E.非正常损失的不动产在建工程所耗用的建筑服务的进项税额不得从销项税额中抵扣

考题

下列表述符合增值税进项税额相关规定的有( )。A.申报抵扣税款的委托进口单位,必须提供相应的海关代征增值税专用缴款书原件.委托代理合同及付款凭证,否则,不予抵扣进项税额

B.纳税人从批发.零售环节购进适用免征增值税政策的蔬菜.部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证

C.纳税人的交际应酬消费属于个人消费

D.2018年8月一般纳税人购进的娱乐服务,取得增值税专用发票,可以抵扣进项税

E.非正常损失的不动产在建工程所耗用的建筑服务的进项税额不得从销项税额中抵扣

考题

某商业企业为增值税一般纳税人,2019年12月零售商品实际取得销售收入228万元,其中包括以旧换新方式销售商品取得实际收入50万元,收购的旧货作价6万元;购进商品取得增值税专用发票,注明增值税20.6万元。(本月取得的相关发票均可在本月抵扣)该企业2019年12月应纳增值税( )万元。A.6.32

B.4.22

C.8.9

D.4.3

考题

某商业零售企业系增值税一般纳税人,零售的各种商品增值税适用税率均为17%,各种商品在购进时均取得增值税专用发票,进项税额均按规定进行抵扣。2016年度发生的存货损失及处置情况汇总如下:

考题

下列关于购进农产品抵扣进项税额的表述,正确的有( )。

A.纳税人取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额

B.纳税人购进农产品,从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和3%的征收率计算进项税额

C.税人购进用于生产销售或委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额

D.纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证

E.纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额

考题

某增值税一般纳税人因管理不善造成购入存货的原材料发生非正常损失需要作进项税额转出。存货盘点过程中,发现原材料盘亏1200千克,每千克购入成本为10元(不含增值税),购入时取得增值税专用发票,适用税率13%,已经申报抵扣。

请回答,应当如何进行账务处理?

考题

纳税人销售货物时,下列情况中不能开具增值税专用发票的有()A、购货方购进免税商品要求开具增值税专用发票B、消费者个人购进电脑要求开具增值税专用发票C、商业零售化妆品D、一般纳税人购货方购进打印机要求开具增值税专用发票

考题

增值税一般纳税人取得的下列(),不允许抵扣进项税额A、用于集体福利购进货物取得的增值税专用发票B、非正常损失购进货物取得的增值税专用发票C、用于个人消费购进货物取得的增值税专用发票D、购进固定资产取得的增值税专用发票

考题

增值税一般纳税人取得的(),允许抵扣进项税额A、用于生产经营购进货物取得的增值税专用发票B、非正常损失购进货物取得的增值税专用发票C、用于个人消费购进货物取得的增值税专用发票D、购进固定资产取得的增值税专用发票

考题

问答题某市国税局在对该市某商业企业(增值税一般纳税人)2008年上半年增值税纳税情况进行检查时,发现该企业在增值税专用发票的使用和处理上存在以下问题:

(1)2008年1月,该企业在购进商品时,从销售方取得第三方开具的增值税专用发票。且增值税专用发票所注明的数量、金额与实际交易完全一致;

(2)2008年3月,该企业上月末销售的一批产品由于质量问题发生了退货,购买方已将发票联和抵扣联进行了账务处理,该商业企业即自行开具了红字增值税专用发票;

(3)2008年6月,该企业零售了一批服装、鞋帽(非劳保专用),开具了增值税专用发票。

该企业此笔销售行为可以开具增值税专用发票吗?

考题

单选题某商品流通企业系增值税一般纳税人,适用的增值税税率为16%。本期采购甲商品100件,每件购价2万元,取得的增值税专用发票上注明的增值税税额为32万元,另支付采购费用5万元,该批商品的总成本为( )万元。A

200B

205C

232D

237

考题

问答题某市国税局在对该市某商业企业(增值税一般纳税人)2008年上半年增值税纳税情况进行检查时,发现该企业在增值税专用发票的使用和处理上存在以下问题:

(1)2008年1月,该企业在购进商品时,从销售方取得第三方开具的增值税专用发票。且增值税专用发票所注明的数量、金额与实际交易完全一致;

(2)2008年3月,该企业上月末销售的一批产品由于质量问题发生了退货,购买方已将发票联和抵扣联进行了账务处理,该商业企业即自行开具了红字增值税专用发票;

(3)2008年6月,该企业零售了一批服装、鞋帽(非劳保专用),开具了增值税专用发票。

该企业直接开具红字增值税专用发票的行为正确吗?

考题

单选题某商业零售企业为增值税小规模纳税人。2017年3月,该商业零售企业销售商品收入(含增值税)41200元。已知该商业零售企业增值税征收率为3%。该企业3月份应缴纳的增值税税额为()元。A

1248B

1872C

1766.04D

1200

考题

单选题某小型商贸企业为辅导期增值税一般纳税人,2013年10月发生如下业务:购进商品取得增值税专用发票,注明价款87000元、增值税额14790元;购进农民自产的农产品,农产品收购发票注明价款30000元;销售商品一批,开具增值税专用发票,注明价款170000元、增值税额28900元。 销售农产品取得含税销售额40000元;购进和销售货物支付运费取得一般纳税人开具的增值税货物运输专用发票5份,总金额7000元。取得的增值税专用发票均在当月通过认证并在当月抵扣。2013年10月该企业应纳增值税()元。A

14041.77B

14920.00C

15531.97D

2006.80

考题

单选题某企业为增值税一般纳税人,本月销售一批商品,开具增值税专用发票,发票上注明销售价款50000元;当月为生产该批商品购进一批原材料,取得销售方开具的增值税专用发票,发票上注明增值税税额为5000元。已知该商品适用的增值税税率为17%,该企业当月应缴纳的增值税税额为()元。A

8500B

5000C

3500D

11500

考题

多选题(二)甲商业银行为增值税一般纳税人,2018年第二季度经营情况如下:(1)提供贷款服务取得含增值税利息收人6360万元,支付存款利息2862万元,提供直接收费金融服务取得含增值税销售额1272万元。(2)发生金融商品转让业务,金融商品卖出价2289.6万元,相关金融商品买人价2120万元;第一季度金融商品转让出现负差58.3万元。(3)购进各分支行经营用设备一批,取得增值税专用发票注明税额80万元;购进办公用品,取得增值税专用发票注明税额16万元;购进办公用小汽车一辆,取得增值税专用发票注明税额3.52万元;购进用于职工福利的货物一批,取得增值税专用发票注明税额0.32万元。(4)销售自己使用过的一批办公设备,取得含增值税销售额10.506万元;该批办公设备2003年购人,按固定资产核算。已知:金融服务增值税税率为6%;销售自己使用过的依法不得抵扣且未抵扣进项税额的固定资产,按照简易办法依照3%征收率减按2%征收增值税。要求:根据上述资料,不考虑其他因素,分析回答下列小题。甲商业银行的下列进项税额中,准予从销项税额中抵扣的是( )。A购进各分支行经营用设备的进项税额80万元B购进办公用品的进项税额16万元C购进办公用小汽车的进项税额3.52万元D购进用于职工福利的货物的进项税额0.32万元

热门标签

最新试卷