网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

注册税务师对某企业2012年度企业所得税汇算清缴鉴证结果如下:2012年度利润总额200万元,纳税调整增加40万元,年应纳税所得额240万元,适用税率25%,年应纳企业所得税60万元,累计预缴企业所得税50万元,2012 年汇算清缴应补缴企业所得税10万元。

另外,发现该企业有一处房产在2008年1月一2009年12月未计提折旧,经询问企业有关人员获知,此处房产为企业直销门店营业用房,因企业营销策略调整,在此期间直销门店闲置未用而暂停计提折旧。经审核确认,该房产符合税法规定的年折旧额为30万元,企业于2012年补提这部分折旧,并计入“以前年度损益调整”。

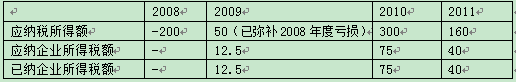

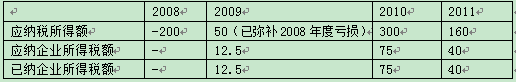

假定该企业2008年一2011年企业所得税纳税情况如下: 单位:万元

问题:

1.营业用房闲置暂停计提折旧未在企业所得税税前扣除的处理是否正确 并说明理由。

2.企业2008年1月~2009年12月未计提的折旧额在企业得税中应如何处理

3.由于上述折旧因素,2012年度对该企业的企业所得税汇算清缴鉴证结论是否应

作修改 并说明理由。

另外,发现该企业有一处房产在2008年1月一2009年12月未计提折旧,经询问企业有关人员获知,此处房产为企业直销门店营业用房,因企业营销策略调整,在此期间直销门店闲置未用而暂停计提折旧。经审核确认,该房产符合税法规定的年折旧额为30万元,企业于2012年补提这部分折旧,并计入“以前年度损益调整”。

假定该企业2008年一2011年企业所得税纳税情况如下: 单位:万元

问题:

1.营业用房闲置暂停计提折旧未在企业所得税税前扣除的处理是否正确 并说明理由。

2.企业2008年1月~2009年12月未计提的折旧额在企业得税中应如何处理

3.由于上述折旧因素,2012年度对该企业的企业所得税汇算清缴鉴证结论是否应

作修改 并说明理由。

参考答案

参考解析

解析:1.营业用房闲置暂停计提折旧未在企业所得税税前扣除的处理不正确。根据规定,房屋、建筑物以外未投入使用的固定资产,不得计算折旧在企业所得税前扣除,但未投入使用的房屋、建筑物,可以计算折旧在企业所得税前扣除。

2.根据规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。所以,企业2008年1月~2009年12月未计提的折旧额准予追补至2008年和2009年在企业所得税前扣除。

3.需要作修改。企业因追补扣除折旧而多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。该企业追补在2008年和2009年扣除折旧后,2008年亏损230万元,2009年弥补2008年度亏损前所得为250-30=220(万元),全部弥补2008年的亏损,2010年弥补2008年亏损10万元后应纳税所得额290万元,2009年多缴纳企业所得税12.5万元,2010年多缴纳企业所得税10×25%=2.5(万元)。一共多缴企业所得税12.5+2.5=15(万元)。多缴的这部分税款可以在2012年度应缴纳的税款中抵扣,所以2012年汇算清缴应补缴企业所得税为0,不足抵扣的5万元,可以结转到以后年度递延抵扣或申请退税。

【知识点】 其他

2.根据规定,对企业发现以前年度实际发生的、按照税收规定应在企业所得税前扣除而未扣除或者少扣除的支出,企业做出专项申报及说明后,准予追补至该项目发生年度计算扣除,但追补确认期限不得超过5年。所以,企业2008年1月~2009年12月未计提的折旧额准予追补至2008年和2009年在企业所得税前扣除。

3.需要作修改。企业因追补扣除折旧而多缴的企业所得税税款,可以在追补确认年度企业所得税应纳税款中抵扣,不足抵扣的,可以向以后年度递延抵扣或申请退税。该企业追补在2008年和2009年扣除折旧后,2008年亏损230万元,2009年弥补2008年度亏损前所得为250-30=220(万元),全部弥补2008年的亏损,2010年弥补2008年亏损10万元后应纳税所得额290万元,2009年多缴纳企业所得税12.5万元,2010年多缴纳企业所得税10×25%=2.5(万元)。一共多缴企业所得税12.5+2.5=15(万元)。多缴的这部分税款可以在2012年度应缴纳的税款中抵扣,所以2012年汇算清缴应补缴企业所得税为0,不足抵扣的5万元,可以结转到以后年度递延抵扣或申请退税。

【知识点】 其他

更多 “注册税务师对某企业2012年度企业所得税汇算清缴鉴证结果如下:2012年度利润总额200万元,纳税调整增加40万元,年应纳税所得额240万元,适用税率25%,年应纳企业所得税60万元,累计预缴企业所得税50万元,2012 年汇算清缴应补缴企业所得税10万元。 另外,发现该企业有一处房产在2008年1月一2009年12月未计提折旧,经询问企业有关人员获知,此处房产为企业直销门店营业用房,因企业营销策略调整,在此期间直销门店闲置未用而暂停计提折旧。经审核确认,该房产符合税法规定的年折旧额为30万元,企业于2012年补提这部分折旧,并计入“以前年度损益调整”。 假定该企业2008年一2011年企业所得税纳税情况如下: 单位:万元 问题: 1.营业用房闲置暂停计提折旧未在企业所得税税前扣除的处理是否正确 并说明理由。 2.企业2008年1月~2009年12月未计提的折旧额在企业得税中应如何处理 3.由于上述折旧因素,2012年度对该企业的企业所得税汇算清缴鉴证结论是否应 作修改 并说明理由。” 相关考题

考题

某市软件生产企业(增值税—般纳税人)为居民企业,2009年3月份新设成立,当年获利。2012年度实现会计利润800万元,全年已累计预缴企业所得税税款200万元。2013年年初,该企业的财务人员对2012年度的企业所得税进行汇算清缴,相关财务资料和汇算清缴企业所得税计算情况如下: (—)相关财务资料 (1)取得国债利息收入160万元。取得境内甲上市公司分配的股息、红利修质的投资收益100万元,已知软件企业已连续持有甲公司股票10个月。 (2)2012年4月购买《安全生产专用设备企业所得税优惠目录》规定的安全生产专用设备—台,取得增值税专用发票注明价款30万元,购入当月实际投入使用。 (3)当年发生管理费用600万元,其中含新技术开发费用100万元。 (4)全年发生财务费用300万元,其中支付银行借款的逾期罚息20万元、向非金融企业借款利息超过银行同期同类贷款利息18万元。 (5)全年已计入成本、费用的合理工资总额200万元;实际发生职工福利费用35万元、工会经费3.5万元、职工教育经费10万元(其中职工培训经费4万元)。 (其他相关资料:企业所得税税率为25%) (二)汇算清缴企业所得税计算储况 (1)国债利息收入和投资收益调减应纳税所得额=160+100=260(万元) (2)购买并实际投入使用的安全生产专用设备应调减应纳税所得额=30×10%=3(万元) (3)财务费用调增应纳税所得额=20+18=38(万元) (4)三项经费调整 职工福利费扣除限额=200×14%=28(万元) 工会经费扣除限额=200×2%=4(万元) 职工教育经费扣除限额=200×2.5%=5(万元) 三项经费应调增应纳税所得额=35-28+4-3.5+10-5=12.5(万元) (5)全年应纳税所得额=800-260-3+38+12.5=587.5(万元) (6)全年应纳所得税额=587.5 × 25%=146.88(万元) (7)当年应退企业所得税税额=200-146.88=53.12(万元) 要求: 根据上述资料,分别回答下列问题: (1)分析指出该软件生产企业财务人员在汇算清缴企业所得税时存在的不合法之处,并说明理由。 (2)计算2012年度汇算清缴企业所得税时应补缴或退回的税款(列出计算过程,计算结果出现小数的,保留小数点后两位小数)。

考题

某企业2010年度境内所得应纳税所得额为200万元,在全年已预缴税款50万元,来源于境外某国税前所得100万元,境外实纳税款20万元,该企业在我国适用的企业所得税税率是25%,计算该企业当年汇算清缴应补(退)的税款为( )万元。A.10B.12C.5D.79

考题

某企业2019年度境内应纳税所得额为200万元,适用25%的企业所得税税率。全年已经预缴税款25万元,来源于境外某国税前所得100万元,在境外缴纳了20万元企业所得税。该企业当年汇算清缴应补(退)的税款是( )。

A.32万元

B.29万元

C.30万元

D.27.5万元

考题

某企业2012年取得年度利润总额5100万元,对某重灾区捐赠100万元,适用企业所得税税率为25%,则2012年需要缴纳企业所得税()。A:1275万元

B:1250万元

C:1200万元

D:1175万元

考题

共用题干

某跨地区经营汇总缴纳企业所得税的企业,总公司设在北京,在天津和广州分别设有一个分公司,2012年第一季度共实现应纳税所得额1000万元,假设企业按季预缴,企业所得税率为25%。另外,天津、广州分公司2010年度的经营收入、职工工资、资产总额分别为200万元、100万元、500万元和1800万元、100万元、2000万元。经营收入、职工工资、资产总额的权重依次为0.35,0.35,0.30。2012年7月,该企业按规定在总机构和分支机构之间计算分摊税款就地预缴。关于该企业汇总纳税管理的说法,正确的有()。A:北京总公司需进行所得税年度汇算清缴B:天津分公司需进行所得税年度汇算清缴C:广州分公司需进行所得税年度汇算清缴D:天津、广州分公司均不需进行所得税年度汇算清缴

考题

境内A企业适用25%的企业所得税税率,2018年度境内应纳税所得额为200万元,全年已经预缴税款30万元。来源于境外某国税前所得100万元,在境外缴纳了20万元企业所得税。该企业当年汇算清缴应补(退)的税款为( )万元。A.30

B.29

C.25

D.27.5

考题

税务师2019年4月在对某企业2018年度的税务检查中,发现2018年11月发生一笔对农村小学直接捐赠2万元(在税前扣除),在2018年度的企业所得税汇算清缴中未做纳税调整,企业2018年度财务报表已报出,且完成汇算清缴。已知该企业适用的企业所得税税率为25%。

、请作出相关调整分录。

考题

甲公司为境内居民企业,适用的所得税税率为25%,2018年度取得境内应纳税所得额为1000万元,A国应纳税所得额为200万元,已在A国缴纳企业所得税40万元。则甲公司当年汇算清缴需要缴纳企业所得税为( )万元。A.250

B.300

C.362.5

D.260

考题

甲企业为中国居民企业,主要从事新能源汽车的生产与销售,属于国家重点扶持的高新技术企业。2017年度甲企业的销售收入为4600万元,销售成本为2000万元,年度利润总额为600万元,其他有关需要纳税调整的事项资料如下:

(1)销售费用:广告费500万元、业务宣传费220万元;

(2)管理费用:业务招待费50万元;

(3)营业外支出:税收滞纳金5万元,通过公益性社会组织向贫困山区的捐款84万元;

(4)投资收益:国债利息收入5万元,从境内被投资非上市居民企业分回的股息40万元;

(5)实际发放的合理工资薪金200万元,实际发生的职工福利费38万元。

已知:各项支出均取得合法有效凭据,并已作相应的会计处理,其他事项不涉及纳税调整。

要求:

根据上述资料,分别回答下列问题:

(1)计算甲企业2017年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(2)计算甲企业2017年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(3)计算甲企业2017年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(4)计算甲企业2017年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明应纳税调增或者调减)。

(5)计算甲企业2017年度企业所得税汇算清缴中职工福利费应调整的应纳税所得额(需写明应纳税调增或者调减)。

(6)计算甲企业2017年度的企业所得税应纳税额。

考题

甲企业为中国居民企业,主要从事新能源汽车的生产与销售,属于国家重点扶持的高新技术企业。2017年度甲企业的销售收入为4600万元,销售成本为2000万元,年度利润总额为600万元,其他有关需要纳税调整的事项资料如下:

(1)销售费用:广告费500万元、业务宣传费220万元。

(2)管理费用:业务招待费50万元。

(3)营业外支出:税收滞纳金5万元、通过公益性社会团体向贫困山区的捐款84万元。

(4)投资收益:国债利息收入5万元、从境内被投资非上市居民企业分回的股息40万元。

(5)实际发放的合理工资薪金200万元,实际发生的职工福利费38万元。

已知:各项支出均取得合法有效凭据,并已作相应的会计处理,其他事项不涉及纳税调整。

要求:根据上述资料和企业所得税法律制度的规定,不考虑其他因素,回答下列问题(答案中金额单位用“万元”表示)。

(1)计算甲企业2017年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

(2)计算甲企业2017年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明纳税调增或调减)。

(3)计算甲企业2017年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明纳税调增或调减)。

(4)计算甲企业2017年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明纳税调增或调减)。

(5)计算甲企业2017年度企业所得税汇算清缴中职工福利费应调整的应纳税所得额(需写明纳税调增或调减)。

(6)计算甲企业2017年度应缴纳的企业所得税税额。

考题

( 2018 年)甲企业为中国居民企业,主要从事新能源汽车的生产与销售,属于国家重点扶持的高新技术企业, 2017 年度甲企业的销售收入为 4600 万元,销售成本为 2000万元,年度利润总额为 600 万元,其他有关需要纳税调整的事项资料如下:

( 1 )销售费用:广告费500万元、业务宣传费220万元;

(2)管理费用:业务招待费50万元;

(3)营业外支出:税收滞纳金 5 万元,通过公益性社会团体向贫困山区的捐款 84 万元;

( 4 )投资收益:国债利息收入5万元,从境内被投资非上市居民企业分回的股息40万元;

(5)实际发放的合理工资薪金 200 万元,实际发生的职工福利费 38 万元。

已知:各项支出均取得合法有效凭据,并已作相应的会计处理,其他事项不涉及纳税调整。

要求:根据上述资料和企业所得税法律制度的规定,不考虑其他因素,回答下列问题(答案中的金额均用“万元”表示):

( 1 )计算甲企业 2017 年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

( 2 )计算甲企业 2017 年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

( 3 )计算甲企业 2017 年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明应纳税调增或调减)。

( 4 )计算甲企业 2017 年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明应纳税调增或调减)。

( 5 )计算甲企业 2017 年度企业所得税汇算清缴中职工福利费应调整的应纳税所得额(需写明应纳税调增或调减)。

( 6 )计算甲企业 2017 年度的企业所得税应纳税额。

考题

甲企业为中国居民企业,主要从事新能源汽车的生产与销售,属于国家重点扶持的高新技术企业。2017年度甲企业的销售收入为4600万元,销售成本为2000万元,年度利润总额为600万元,其他有关需要纳税调整的事项资料如下:

(1)销售费用,广告费500万元、业务宣传费220万元;

(2)管理费用,业务招待费50万元;

(3)营业外支出,税收滞纳金5万元,通过具备法定资格的公益性社会组织向贫困山区的捐款84万元;

(4)投资收益,国债利息收入5万元,从境内被投资非上市居民企业分回的股息40万元;

(5)实际发放的合理工资薪金200万元,实际发生的职工福利费38万元。

已知:各项支出均取得合法有效凭据,并已作相应的会计处理,其他事项不涉及纳税调整。

要求:根据上述资料和企业所得税法律制度的规定,不考虑其他因素,回答下列问题(答案中的金额均用“万元”表示)。

【问题1】计算甲企业2017年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

【问题2】计算甲企业2017年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

【问题3】计算甲企业2017年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明应纳税调增或调减)。

【问题4】计算甲企业2017年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明应纳税调增或调减)。

【问题5】计算甲企业2017年度企业所得税汇算清缴中职工福利费应调整的应纳税所得额(需写明应纳税调增或调减)。

【问题6】计算甲企业2017年度的企业所得税应纳税额。

考题

甲企业为中国居民企业,主要从事化妆品的生产与销售。2019年度实现会计利润1000万元,全年已累计预缴企业所得税200万元。2020年年初,甲企业财务人员对2019年度企业所得税进行汇算清缴,部分财务资料如下:

(1)销售化妆品取得收入8800万元(不含增值税),出租不动产取得租金收入200万元(不含增值税),取得国债利息收入15万元,取得企业债券利息收入12万元(不含增值税),从直接投资的境内非上市居民企业分回税后利润85万元(该居民企业适用的企业所得税税率为15%)。

(2)销售费用1650万元,其中包括广告费1400万元、业务宣传费100万元。

(3)管理费用1850万元,其中包括业务招待费90万元、补充养老保险费60万元和新产品研发费用400万元(未形成无形资产计入当期损益)。

(4)已计入成本、费用的实发工资总额500万元,拨缴的工会经费15万元,实际发生的职工福利费82万元、职工教育经费18万元。

(5)营业外支出300万元,其中包括税收滞纳金4万元、向供货商支付违约金12万元、通过公益性社会组织向贫困山区捐款150万元。

已知:甲企业适用的企业所得税税率为25%。

要求:

根据上述资料,分别回答下列问题:

(1)计算甲企业2019年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明应纳税调增或者调减)。

(2)计算甲企业2019年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(3)计算甲企业2019年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(4)计算甲企业2019年度企业所得税汇算清缴中补充养老保险费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(5)计算甲企业2019年度企业所得税汇算清缴中新产品研发费用支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(6)计算甲企业2019年度企业所得税汇算清缴中职工福利费、工会经费、职工教育经费支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

(7)计算甲企业2019年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明应纳税调增或者调减)。

考题

(2018年)甲企业为中国居民企业,主要从事新能源汽车的生产与销售,属于国家重点扶持的高新技术企业。2017年度甲企业的销售收入为4600万元,销售成本为2000万元,年度利润总额为600万元,其他有关需要纳税调整的事项资料如下:

(1)销售费用:广告费500万元、业务宣传费220万元。

(2)管理费用:业务招待费50万元。

(3)营业外支出:税收滞纳金5万元、通过公益性社会团体向贫困山区的捐款84万元。

(4)投资收益:国债利息收入5万元、从境内被投资非上市居民企业分回的股息40万元。

(5)实际发放的合理工资薪金200万元,实际发生的职工福利费38万元。

已知:各项支出均取得合法有效凭据,并已作相应的会计处理,其他事项不涉及纳税调整。

要求:根据上述资料和企业所得税法律制度的规定,不考虑其他因素,回答下列问题(答案中金额单位用“万元”表示):

(1)计算甲企业2017年度企业所得税汇算清缴中广告费和业务宣传费支出应调整的应纳税所得额(需写明应纳税调增或调减)。

(2)计算甲企业2017年度企业所得税汇算清缴中业务招待费支出应调整的应纳税所得额(需写明纳税调增或调减)。

(3)计算甲企业2017年度企业所得税汇算清缴中营业外支出应调整的应纳税所得额(需写明纳税调增或调减)。

(4)计算甲企业2017年度企业所得税汇算清缴中投资收益应调整的应纳税所得额(需写明纳税调增或调减)。

(5)计算甲企业2017年度企业所得税汇算清缴中职工福利费应调整的应纳税所得额(需写明纳税调增或调减)。

(6)计算甲企业2017年度应缴纳的企业所得税税额。

考题

甲公司2016年度境内应纳税所得额为300万元,来源于A国分支机构的应税所得为150万元(人民币,下同),该项所得在境外已缴纳企业所得税税额40万元。已知,甲公司选择按国(地区)别分别计算其来源于境外的应纳税所得额,适用的企业所得税税率为25%,已预缴企业所得税税额30万元。甲公司汇算清缴2016年企业所得税时,应补缴的税款为( )万元。

A.45

B.70

C.42.5

D.30

考题

某企业2012年度发生年度亏损200万元,假设该企业2012至2018年度应纳税所得额如下表所示:

则根据企业所得税法规定,下列所得可以全部用来税前弥补2012年度亏损的有( )。A.2013年40万元

B.2014年50万元

C.2017年30万元

D.2018年60万元

考题

在2019年年初,税务机关对某企业实施纳税检查,发现该企业申报的2017年度应纳税所得额存在问题,并依法调增其所得60万元,该企业2017年申报时被确认亏损80万元,2018年汇算清缴当年弥补亏损前的应纳税所得额120万元,则2018年度该企业应缴纳企业所得税( )万元。A.10

B.25

C.30

D.45

考题

甲公司2016年度境内应纳税所得额为300万元.来源于A国分支机构的应税所得为150万元(人民币,下同),该项所得在境外已缴纳企业所得税税额40万元。已知,甲公司适用的企业所得税税率为25%,已预缴企业所得税税额30万元。甲公司汇算清缴2016年企业所得税时,应补缴的税款为()万元。A、45B、70C、42.5D、30

考题

甲居民企业2017年度境内所得应纳税所得额为300万元,来源于境外A国税前所得100万元,境外实缴税款30万元。已知甲企业全年已经预缴税款60万元,下列说法正确的是()。A、甲企业当年企业所得税汇算清缴应补税款15万元B、甲企业当年企业所得税汇算清缴应补税款40万元C、甲企业当年企业所得税汇算清缴应退税款15万元D、甲企业当年企业所得税汇算清缴应退税款40万元

考题

单选题某企业2012年度应纳税所得额为200万元,己在全年预缴税款40万元,来源于境外某国税前所得100万元,境外所得税税率30%,由于享受优惠实际按20%税率纳税,该企业当年汇算清缴应补(退)的税款为( )。A

5万元B

10万元C

15万元D

23万元

考题

单选题某境内公司适用的企业所得税税率为25%,2012年度取得境内应纳税所得额160万元,境外分公司应纳税所得额50万元,在境外已缴纳企业所得税10万元。2012年度该公司汇总纳税时实际在我国应缴纳企业所得税( )万元。A

40B

42.5C

45D

47.5

考题

单选题甲居民企业2017年度境内所得应纳税所得额为300万元,来源于境外A国税前所得100万元,境外实缴税款30万元。已知甲企业全年已经预缴税款60万元,下列说法正确的是()。A

甲企业当年企业所得税汇算清缴应补税款15万元B

甲企业当年企业所得税汇算清缴应补税款40万元C

甲企业当年企业所得税汇算清缴应退税款15万元D

甲企业当年企业所得税汇算清缴应退税款40万元

考题

单选题某企业2013年度境内所得应纳税所得额为200万元,全年已预缴税款50万元,来源于境外某国税前所得100万元,境外实纳税款20万元,该企业在我国适用的企业所得税税率是25%,计算该企业当年汇算清缴应补(退)的税款为()万元。A

10B

12C

5D

79

考题

单选题某居民企业2012年度境内应纳税所得额为100万元,适用25%的企业所得税税率。该企业当年从境外A国子公司分回税后收益20万元(A国的企业所得税税率为20%)。则该企业2012年度在境内实际缴纳的企业所得税为()万元。A

25B

26.25C

30D

31.25

考题

单选题甲公司 2016 年度境内应纳税所得额为 300 万元,来源于境外分支机构的应税所得为 150 万元,该项所得在境外已缴纳企业所得税税额 40 万元。已知,甲公司适用的企业所得税税率为 25%。已预缴企业所得税税额 30 万元。甲公司汇算清缴 2016 年企业所得税时,应补缴的税款为( )万元。A

45B

70C

42.5D

30

热门标签

最新试卷