2020年税务师职业资格考试《财务与会计》模拟试题(2020-08-14)

发布时间:2020-08-14

2020年税务师职业资格考试《财务与会计》考试共64题,分为单选题和多选题和客观案例题。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、引起资产与权益同时增加的经济业务有( )。【多选题】

A.非货币性职工福利的发放

B.发放公司债券

C.长期股权投资减值的计提

D.计提债权投资的利息收益

E.公开发行股票募集股款

正确答案:B、E

答案解析:权益包括债权人权益(即负债)和所有者权益两部分,选项BE均为资产增加的同时权益增加。选项A,资产和负债同时减少;选项C,资产和损益同时减少;选项D,资产和损益同时增加。

2、甲公司产品需经过两道工序加工完成,原材料在开始生产时一次投入,生产成本在完工产品和在产品之间的分配采用约当产量比例法。2019年2月与产品生产成本有关的资料如下:(1)月初在产品费用为:直接材料120万元,直接人工60万元,制造费用20万元;本月发生费用为:直接材料80万元,直接人工100万元,制造费用40万元。(2)产品单件工时定额为100小时,第一道工序工时定额40小时,第二道工序工时定额60小时,各工序内均按50%的完工程度计算。(3)本月完工产品560件,月末在产品240件,其中,第一道工序80件,第二道工序160件。则下列说法中,正确的有()。【多选题】

A.第二道工序月末在产品完工率为50%

B.第二道工序月末在产品的约当产量为112件

C.月末完工产品直接材料费用为162.79万元

D.月末在产品直接人工费用为29.77万元

E.本月完工产品成本为319.07万元

正确答案:B、D、E

答案解析:选项A,第二道工序月末在产品完工率=(60×50%+40)/(60+40)×100%=70%;选项B,第二道工序月末在产品的约当产量=160×70%=112(件);选项C,月末完工产品直接材料费用=(120+80)/(560+240)×560=140(万元);选项D,第一道工序月末在产品完工率=(40×50%)/(60+40)×100%=20%,月末在产品直接人工费用=(60+100)/(560+80×20%+112)×(80×20%+112)=29.77(万元);选项E,本月完工产品成本=140+(60+20+100+40)/(560+80×20%+112)×560=319.07(万元)。

3、2019年1月1日,甲公司向乙公司发出商品时()。【客观案例题】

A.确认发出商品12万元

B.确认主营业务收入20万元

C.结转主营业外成本12万元

D.确认应交税费一应交增值税3.2万元

正确答案:A

答案解析:该事项属于收取手续费方式代销商品,1月1日不能确认收入,发出的商品应当作为发出商品核算。1月1日,发出商品时:借:发出商品 120000 贷:库存商品 120000收到代销商品清单时:借:应收账款 116000 贷:主营业务收入 100000 应交税费-应交增值税(销项税额) 16000借:主营业务成本 60000 贷:发出商品 60000借:销售费用 10000 贷:应收账款 10000

4、企业当年发生的下列会计事项中,不需要调整年初未分配利润的有()。【多选题】

A.长期股权投资的核算由成本法改为权益法

B.因租约条件的改变而将经营性租赁改为融资租赁核算

C.将坏账准备的计提比例由上期的10%提高至15%

D.将发出存货的计价方法由移动加权平均法改为先进先出法

E.将无形资产的剩余摊销期限由8年改为5年

正确答案:B、C、D、E

答案解析:选项A,需要进行追溯调整,会影响年初未分配利润;选项B,属于新的事项,不需要调整年初未分配利润;选项CE,属于会计估计变更,采用未来适用法处理,不调整年初未分配利润;选项D,属于会计政策变更,但不需要追溯调整。

5、2017年末该项业务对利润总额的影响为()万元。【客观案例题】

A.-90

B.90

C.290

D.-290

正确答案:A

答案解析:期末将费用化的研发支出金额转入管理费用科目,减少利润总额。借:管理费用 90 贷:研发支出-费用化支出 90

6、某公司领用低值易耗品采用“五五摊销法”核算。2019年8月该公司管理部门领用一批低值易耗品,实际成本为15600元;2019年9月底,该批低值易耗品全部报废,收回残料2500元。报废时,该公司应作的会计分录为( )。【单选题】

A.借:管理费用 7800 周转材料—摊销 7800 贷:低值易耗品—在用 15600

B.借:管理费用 7800 贷:周转材料—在用 7800

C.借:制造费用 7800 贷:周转材料—在用 7800

D.借:管理费用 5300 周转材料-摊销 7800 原材料 2500 贷:周转材料—在用 15600

正确答案:D

答案解析:“五五摊销法”在报废时摊销另一半,同时收回的残料作为原材料入账,所以选项D正确。

7、甲公司2018年度财务报告批准对外报出日为2019年4月30日,所得税汇算清缴日为2019年3月15日。该公司在2019年4月30日之前发生的下列事项中,不需要对2018年度财务报表进行调整的是()。【单选题】

A.2019年1月15日,法院判决保险公司对2018年12月3日发生的火灾赔偿18万元

B.2019年2月18日得到通知,上年度应收H公司的货款30万元,因该公司破产而无法收回,上年末已得知该公司发生财务困难,并对该应收账款计提坏账准备3万元

C.2019年3月18日,收到税务机关退回的上年度出口货物增值税14万元

D.2019年4月20日收到了被退回的于2018年12月15日销售的设备1台

正确答案:C

答案解析:选项C,属于本年度发生的事项,与资产负债表日后事项无关,不应调整2018年度报表。

8、下列关于财务分析指标的表述中,正确的有( )。【多选题】

A.过高的流动比率可能会降低企业的获利能力

B.速动资产是企业短期内可变现的资产,等于流动资产减去存货、一年内到期的非流动资产及其他流动资产后的金额

C.已获利息倍数越大,说明支付债务利息的能力越小

D.一般来说,负债的增加会导致净资产收益率的上升

E.基本每股收益仅考虑当期实际发行在外的普通股股数

正确答案:A、B、D、E

答案解析:选项C,已获利息倍数越大,说明支付债务利息的能力越强。

9、以下经济事项是按照“资产”定义进行会计处理的方法有( )。【多选题】

A.期末对外提供报告前,将待处理财产损失予以转销

B.已经霉烂变质的存货,应全额计提跌价准备

C.将预期不能给企业带来经济利益的无形资产全部转入当期损益

D.筹建期间发生的开办费计入当期损益

E.支付手续费方式下的委托代销,受托方将受托代销商品作为自有存货列示

正确答案:A、B、C、D

答案解析:资产是指企业过去的交易或者事项形成的、由企业拥有或者控制的、预期会给企业带来经济利益的资源。凡是预期不能给企业带来经济利益的资源,则不能在资产负债表中列示。

10、A企业2020年6月1日“材料成本差异”科目的借方余额为4000元,“原材料”科目余额为250000元,本月购入原材料实际成本475000元,计划成本425000元;本月发出原材料计划成本100000元,则该企业2020年6月30日原材料存货实际成本为( )元。【单选题】

A.621000

B.614185

C.577400

D.575000

正确答案:A

答案解析:(1)材料成本差异率=(4000+50000)/(250000+425000)×100%=8%;(2)发出材料的差异额=100000×8%=8000(元);(3)材料成本差异余额=4000+50000-8000=46000(元);(4)期末存货实际成本=(250000+425000-100000)+46000=621000(元)。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.超率累进税率

C.超额累退税率

D.超倍累进税率

E.全额累进税率

B.实际管理机构在美国,在中国境内开采石油资源的美国企业

C.实际管理机构在韩国,在中国境内提供建筑劳务的韩国企业

D.实际管理机构在中国大陆,在香港从事食品加工的香港企业

E.实际管理机构在英国,向中国境内提供专利使用权的英国企业

(1)1月30日,购买一处公允价值为2400万元的新办公用房后即对外出租,款项已以银行存款支付,不考虑相关税费;将其作为投资性房地产核算并采用公允价值模式进行后续计量,12月31日,该办公用房公允价值为2200万元,税法规定该类办公用房采用年限平均法计提折旧,折旧年限为20年,预计净残值率为5%。

(2)3月5日,购入乙公司股票100万股,支付价款850万元,其中包含交易费用10万元,将其作为可供出售金融资产核算,11月21日,购入丙公司股票30万股,支付价款245万元,其中包含交易费用5万元,将其作为交易性金融资产核算。12月31日,乙公司和丙公司股票的价格均为9元/股,税法规定,上述两类资产在持有期间公允价值变动均不计入当期应纳税所得额,在处置时计入处置当期应纳税所得额。

(3)4月10日,收到税务部门按税收优惠政策规定退回的2012年度企业所得税200万元,公司2012年度财务报告于2013年3月10日批准报出。

(4)12月,公司按规定对某亏损合同确认了预计负债160万元,按税法规定,此项计提的预计负债在相关产品生产完成并销售且损失实际发生时抵扣。

(5)2013年度取得国债利息收入60万元,因环境污染被环保部门罚款100万元,因未如期支付某商业银行借款利息支付罚息10万元。

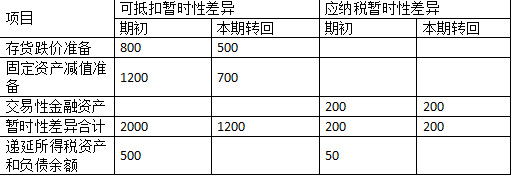

(6)2013年年初的暂时性差异及本期转回情况如下:

单位:万元

对上述事项,甲公司均已按企业会计准则的规定进行了处理,预计在未来期间有足够的应纳税所得额用于抵扣可抵扣暂时性差异,假设除上述交易或事项外,没有其他影响企业所得税核算的因素。

根据上述资料,回答下列问题:

(5)甲公司2013年12月31日递延所得税负债余额应为( )万元。

B.7.5

C.12.5

D.20

【知识点】 递延所得税资产和递延所得税负债的确认和计量,递延所得税资产和递延所得税负债的确认和计量

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-10-03

- 2021-06-13

- 2020-08-20

- 2020-10-10

- 2021-06-22

- 2020-02-24

- 2021-09-22

- 2022-03-10

- 2021-04-16

- 2022-02-05

- 2022-01-02

- 2020-02-10

- 2020-09-18

- 2020-03-09

- 2022-01-29

- 2020-06-11

- 2020-06-21

- 2021-04-12

- 2021-04-19

- 2021-03-20

- 2020-03-10

- 2020-04-29

- 2021-10-15

- 2020-09-02

- 2021-04-26

- 2020-06-30

- 2021-12-14

- 2021-02-18

- 2021-06-05

- 2021-10-12