2019年税务师职业资格考试《财务与会计》章节练习(2019-11-11)

发布时间:2019-11-11

2019年税务师职业资格考试《财务与会计》考试共64题,分为单选题和多选题和客观案例题。小编为您整理第十八章 会计调整5道练习题,附答案解析,供您备考练习。

1、甲公司的所得税税率为25%,采用资产负债表债务法核算,盈余公积计提比例为10%,2011年12月以500万元购入乙上市公司的股票作为短期股票投资,期末市价600万元,2012年未发生公允价值变动。2013年1月1日首次执行新准则,将其重分类为交易性金融资产,该企业2013年会计政策变更影响留存收益的金额是()万元。【单选题】

A.100

B.75

C.60

D.25

正确答案:B

答案解析:该项政策变更影响留存收益的金额=(600-500)×(1-25%)=75(万元),变更时的会计处理为: 利润分配—未分配利润 67.5

2、甲公司年度财务报告批准报出日为次年4月30日。2018年12月27日甲公司销售一批产品,现金折扣条件是10天内付款折扣2%,购货方次年1月3日付款,取得现金折扣1000元。该项业务对甲公司2018年度财务报表无重大影响。甲公司正确的处理是()。【单选题】

A.作为资产负债表日后事项的调整事项

B.作为资产负债表日后事项的非调整事项

C.直接反映在2019年当期财务报表中

D.在2019年报表附注中说明

正确答案:C

答案解析:现金折扣事项是日后期间才发生的,与资产负债表日存在的情况无关,不符合资产负债表日后事项的定义,应当作为企业的日常经营事项进行会计处理。

3、甲公司于2019年5月发现,2018年少计了一项无形资产的摊销额50万元,但在所得税申报表中扣除了该项费用,并对其确认了12.5万元的递延所得税负债。假定公司按净利润的10%提取盈余公积,无企业纳税调整事项,则甲公司在2019年因该项前期差错更正而减少的可供分配利润为()万元。【单选题】

A.32.50

B.33.75

C.37.50

D.50.00

正确答案:B

答案解析:甲公司在2019年因该项前期差错更正而减少的可供分配利润=(50-12.5)×(1-10%)=33.75(万元)

4、甲公司2018年1月1日支付3000万元取得丁公司80%股权。2018年丁公司实现净利润500万元,甲公司确认了投资收益400万元。假定甲公司和丁公司均属于居民企业。甲公司在2018年12月出售给乙公司一批货物,确认收入200万元,结转成本120万元,款项尚未收到,2019年1月5日退回了其中的10%。甲公司2018年报表于2019年3月15日报出,所得税汇算清缴结束日为3月20日,所得税率为25%。甲公司因上述资产负债表日后事项应调减2018年利润表中净利润的金额为()万元。(假设不考虑增值税)【单选题】

A.306

B.400

C.406

D.408

正确答案:C

答案解析:甲公司对于丁公司的投资应采用成本法核算,甲公司应冲回确认的投资收益:(注:以上调整分录省略了将“以前年度损益调整”科目转入留存收益的调整)

5、长城公司在对2019年1月1日至4月20日发生的日后调整事项进行会计处理后,应调整原已编制的2018年12月31日资产负债表中的“负债合计”项目的减少金额为()万元。【客观案例题】

A.70.00

B.76.25

C.75.85

D.77.37

正确答案:B

答案解析:本题会计处理:负债的影响额=-40-12.5-8.75-30+20-5=-76.25(万元)

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

(1)采取直接收款方式销售生产的A类面霜1500瓶,每瓶20克,每瓶不含税售价400元,款项702000元与收存银行。

(2)销售生产的B类护肤液50箱,每箱20瓶,每瓶60毫升,每瓶含税售价63.18元,货物已发,款项63180元已收存银行。

(3)销售生产的C类面膜300盒,每盒5片,已开具增值税专用发票,注明价款27000元、增值税4590元,款项尚未收到。

(4)将A类面霜1瓶、B类护肤液1瓶和C类面膜2片组成套装,以每套不含税价款490元,委托甲企业代销。已收到代销清单,当期代销100套,款项尚未收到。

(5)将本单位生产的C类面膜120盒作为三八妇女节福利发放给本单位女职工。

(6)将6月3日在本地自建的办公楼对外出租,一次性收取3年租金1050000元,该企业采用简易计税方法计算增值税。

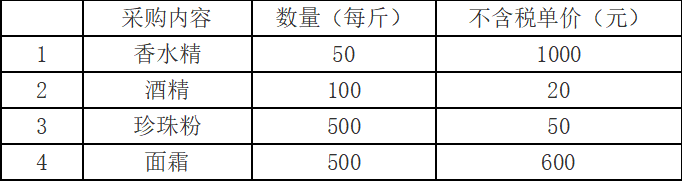

采购时均取得增值税专用发票,当月除珍珠粉的专用发票未认证,其他专用发票均已通过认证,以上材料均未领取。

(8)支付销售化妆品发生的运输费用22200元,取得增值税专用发票销售额20000元,税额2200元,当月已认证通过。已知高档化妆品消费税税率15%。

问题:

(1)根据材料,逐笔计算当期应纳增值税(销项税额、进项税额或应纳增值税)和消费税

业务(1)应纳消费税=400×1500×15%=90000(元)

业务(2)增值税销项税额=63180÷(1+17%)×17%=9180(元)

业务(2)应纳消费税为0

业务(3)增值税销项税额4590(元)

业务(3)应纳消费税=27000×15%=4050(元)

业务(4)增值税销项税额=490×100×17%=8330(元)

业务(4)应纳消费税=490×100×15%=7350(元)

业务(5)增值税销项税额=120×27000÷300×17%=1836(元)

业务(5)应纳消费税=120×27000÷300×15%=1620(元)

业务(6)简易计税办法应纳增值税=1050000÷(1+5%)×5%=50000(元)

业务(7)增值税进项税额=(1000×50+20×100+600×500)×17%=59840(元)

业务(8)增值税销项税额2200元。

B.破产企业会计确认、计量和报告以非持续经营为前提

C.破产清算会计报告的主要目标是反映破产财产的处理情况以及债务的清偿情况

D.进入破产清算以后,无须强调收入与其对应的成本、费用相互匹配

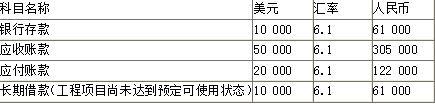

该企业2012年12月31日有关科目余额如下(单位:元):

注:表中长期借款为建造工程专门借款。

该企业2013年1月份发生下列经济业务:

(1)该企业收回客户前欠账款30 000美元,当日汇率为1美元=6.15元人民币。

(2)将10 000美元存款兑换为人民币存款,兑换当日汇率为:银行买入价1美元=6.1元人民币,银行卖出价1美元=6.3元人民币,当日市场汇率为1美元=6.2元人民币。

(3)用银行存款10 000美元偿还应付账款,当日汇率为1美元=6.1元人民币。

(4)2013年1月31日用银行存款10 000美元归还长期借款。归还当日国家公布的汇率为1美元=6.3元人民币。

根据上述资料,回答下列问题。

<3>.2013年1月份的汇兑损益金额为( )元。

B.6000

C.5000

D.4000

注意:在计算汇兑损益时,不要漏掉外币兑换业务产生的汇兑损益。

本题相关业务的会计处理:

业务一:

借:银行存款——美元户(30 000×6.15) 184 500

贷:应收账款——美元户 (30 000×6.15) 184 500

业务二:

借:银行存款——人民币户 61 000

财务费用——汇兑损益 1 000

贷:银行存款——美元户(10 000×6.2) 62 000

业务三:

借:应付账款——美元户(10 000×6.1) 61 000

贷:银行存款——美元户(10 000×6.1) 61 000

业务四:

借:长期借款——美元户(10 000×6.3) 63 000

贷:银行存款——美元户(10 000×6.3) 63 000

银行存款汇兑收益=(10 000+30 000-10 000-10 000-10 000)×6.3-(61 000+184 500-62 000-61 000-63 000)=3 500(元)。

应收账款汇兑收益=(50 000-30 000)×6.3-(305 000-184 500)=5 500(元)。

应付账款汇兑损失=(20 000-10 000)×6.3-(122 000-61 000)=2 000(元)。

长期借款汇兑损失=(10 000-10 000)×6.3-(61 000-63 000)=2 000(元)。

B.净现值

C.年金净流量

D.投资回收期

E.内含报酬率

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2019-01-04

- 2020-08-13

- 2020-12-05

- 2020-04-11

- 2020-11-24

- 2020-01-25

- 2021-03-28

- 2020-05-16

- 2020-08-30

- 2021-05-26

- 2020-08-05

- 2020-01-07

- 2020-03-20

- 2021-01-15

- 2020-03-25

- 2021-06-17

- 2020-10-07

- 2020-06-26

- 2021-06-05

- 2021-01-16

- 2020-06-30

- 2021-05-08

- 2021-04-15

- 2021-04-25

- 2021-03-23

- 2019-12-11

- 2020-01-26

- 2020-06-12

- 2020-03-09

- 2021-02-19