2019年税务师职业资格考试《税务服务实务》章节练习(2019-12-05)

发布时间:2019-12-05

2019年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理第八章 代理纳税审查方法5道练习题,附答案解析,供您备考练习。

1、在纳税审核中,发现企业以前年度多计收益少计费用的情况(决算报表已编制),应在( )贷方进行反映。【单选题】

A.“利润分配——未分配利润”科目

B.“本年利润”科目

C.“应交税费——应交所得税”科目

D.“以前年度损益调整”科目

正确答案:D

答案解析:企业以前年度多计收益少计费用,则多计了以前年度的利润,应当调减利润,借记“以前年度损益调整”科目,贷记有关科目;由于多计利润,导致多缴纳所得税,应借记“应交税费——应交所得税”,贷记“以前年度损益调整”。结转余额时,借记“利润分配——未分配利润”科目,贷记“以前年度损益调整”科目。所以选项D正确,选项AC错误。对以前年度利润的调整,不应通过“本年利润”科目核算,所以选项B错误。

1、关于记账凭证的审查内容,下列表述正确的有( )。【多选题】

A.审查有无白条入账的情况

B.审查所附原始凭证有无短缺,两者内容是否一致

C.审查会计科目及其对应关系是否正确

D.审查记账凭证的会计科目与原始凭证反映的经济业务内容是否相符

E.审查凭证的完整性及真实性

正确答案:B、C、D

答案解析:选项BCD均属于记账凭证审查的主要内容;选项AE均属于原始凭证审查的主要内容。

1、一般运用于会计分录借贷方,有一方会计科目用错,而另一方会计科目没有错的情况下的调账的方法是( )。【单选题】

A.红字冲销法

B.补充登记法

C.综合账务调整法

D.核销重记法

正确答案:C

答案解析:综合账务调整法一般运用于会计分录借贷方,有一方会计科目用错,而另一方会计科目没有错的情况。

1、某税务师事务所2019年3月对某企业2018年度纳税情况审查中发现仓库多提折旧100000元,财务报表已经报出,则应实施的调账分录包括( )。【多选题】

A.借:累计折旧 100000

贷:以前年度损益调整 100000

B.借:以前年度损益调整 25000

贷:应交税费——应交所得税 25000

C.借:所得税费用 25000

贷:应交税费——应交所得税 25000

D.借:以前年度损益调整 75000

贷:利润分配——未分配利润 75000

E.借:本年利润 25000

贷:所得税费用 25000

正确答案:A、B、D

答案解析:选项C、E是当年调账发现错账使用的会计科目。

1、某税务师于2019年4月对某商业企业2018年的纳税情况进行审核时(该企业上年度已经结账),发现企业将自产的产品(市场价格60000元,成本价格50000元)用于以物易物销售,换入同价格商品,具有商业实质,双方均未开具增值税专用发票,作出以下会计分录:

借:库存商品 58000

贷:库存商品 50000

应交税费——应交增值税(进项税额转出) 8000

企业已按照当年利润计缴了企业所得税。

则以下调整会计分录中,正确的有( )。(企业所得税税率25%,增值税税率16%)【多选题】

A.借:库存商品 9600

贷:应交税费——应交增值税(销项税额) 9600

B.借:库存商品 (8000)

贷:应交税费——应交增值税(进项税额转出) (8000)

C.借:应交税费——应交所得税 2500

贷:以前年度损益调整 2500

D.借:库存商品 11600

贷:以前年度损益调整 10000

应交税费——应交增值税(进项税额转出) (8000)

应交税费——应交增值税(销项税额) 9600

借:以前年度损益调整 2500

贷:应交税费——应交所得税 2500

E.借:以前年度损益调整 7500

贷:利润分配——未分配利润 7500

正确答案:D、E

答案解析:企业将自产产品用于以物易物销售,会计上应确认收入,计算增值税销项税额和所得税,由于购进商品未取得增值税专用发票,应将税款计入库存商品成本,涉及的调整会计分录:

借:库存商品 11600

贷:应交税费——应交增值税(进项税额转出) (8000)

应交税费——应交增值税(销项税额)9600

以前年度损益调整 10000

调整应交所得税

借:以前年度损益调整 2500

贷:应交税费——应交所得税 2500

将以前年度损益调整贷方余额转入未分配利润

借:以前年度损益调整 7500

贷:利润分配—未分配利润 7500

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

(1)领取土地使用证、商标注册证、卫生许可证、银行开户许可证各一份;

(2)销售自产产品,签订销售合同,合同注明销售额为400000元;

(3)签订受托加工合同,为乙企业加工工作服。根据合同规定,由乙企业提供面料和主要衬料800000元,本企业代垫辅料20000元并收取加工费30000元,该合同本月签订但当月未执行;

(4)转让一项专利申请权,签订转让合同,协议转让金额10000元,在当月取得转让收入;

(5)购买一项土地使用权,签订土地使用权转让合同,合同注明价款为60万元;

(6)出租设备一台,签订财产租赁合同,合同约定年租金18万元,租赁期两年。

已知:购销合同印花税税率为0.3‰,加工承揽合同印花税税率为0.5‰,技术合同印花税税率为0.3‰,产权转移书据印花税税率为0.5‰,财产租赁合同印花税税率为1‰。

要求:根据上述资料,按顺序回答以下问题。

甲企业签订受托加工合同应缴纳印花税( )元。

B.50

C.265

D.425

B.其他收益

C.其他权益工具

D.未分配利润

E.本年利润

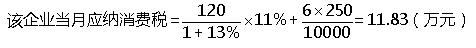

B.37.01

C.57.59

D.11.83

(1)内销自产货物包括:销售A型小轿车80辆(消费税税率为5%),不含税单价8万元/辆;销售客货两用车32辆,不含税单价3.4万元/辆;销售卫生通信车取得不含税销售额71.18万元。

(2)将10台A型小轿车奖励给对公司有突出贡献的人员,规定其自用,不得转让或出售:公司自用客货两用车3辆;捐赠给汽车拉力赛4辆特制越野车(消费税税率20%),生产成本23.75万元/辆。

(3)进口5辆小汽车,完税价格共计为75万元(消费税税率为12%,关税税率15%),缴纳进口环节税金后,海关放行;车辆运抵单位,该公司将其中2辆作为行政部办公用车,其余3辆配给公司的3名副总办公使用。

根据上述资料,回答下列问题:

业务(2)中该公司应缴纳的车辆购置税为( )万元。

B.8.03

C.9.02

D.1.02

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-04-30

- 2021-05-15

- 2020-01-06

- 2020-11-21

- 2019-11-05

- 2020-08-17

- 2020-01-15

- 2020-04-05

- 2021-02-14

- 2020-02-24

- 2020-06-28

- 2020-11-09

- 2021-02-11

- 2020-06-10

- 2020-07-12

- 2021-06-16

- 2019-11-19

- 2020-10-03

- 2020-02-19

- 2020-01-28

- 2020-08-31

- 2021-08-15

- 2020-02-24

- 2021-09-01

- 2019-10-27

- 2021-05-02

- 2020-06-26

- 2019-11-11

- 2020-12-14

- 2020-01-22