2021年中级会计职称考试《中级会计实务》每日一练(2020-12-28)

发布时间:2020-12-28

2021年中级会计职称考试《中级会计实务》考试共39题,分为单选题和多选题和判断题和综合题(主观)和计算分析题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、企业采用权益法核算长期股权投资时,下列表述不正确的有()。【多选题】

A.投资企业确认投资收益时,因顺流、逆流交易而产生的未实现内部交易损益,应一律予以抵销

B.发生逆流交易时,投资企业另有子公司,需对外编制合并报表的,应在合并报表中对长期股权投资及包含未实现内部交易损益的资产账面价值进行调整,抵销有关资产账面价值中包含的未实现内部交易损益,相应调整该项长期股权投资

C.取得投资时被投资单位可辨认资产公允价值与账面价值不等的,在确认投资收益时,应先对被投资单位净损益进行调整

D.被投资单位发生净亏损时,投资企业应全额确认相关的亏损分担额

正确答案:A、D

答案解析:选项A符合题意:本题考核顺流、逆流交易的处理。投资企业确认投资收益时,因顺流、逆流交易而产生的未实现内部交易损失,属于所转让资产发生减值损失的,有关的未实现内部交易损失不应予以抵销;选项D符合题意:投资企业确认被投资企业发生的净亏损,一般应当以长期股权投资的账面价值以及其他实质上构成对被投资企业净投资的长期权益减记至零为限;选项BC不符合题意。

2、可抵扣暂时性差异一定确认为递延所得税资产。( )【判断题】

A.正确

B.错误

正确答案:B

答案解析:选项B符合题意:符合条件的可抵扣暂时性差异才能确认为递延所得税资产。选项A不符合题意。

3、M上市公司2013年度财务报告批准报出日为2014年4月15日。该公司在2014年1月1日至4月15日之间发生的下列事项中,不属于资产负债表日后调整事项的有()。【多选题】

A.处置其子公司

B.支付2013年度财务报表审计费

C.董事会提出2013年度现金股利分配方案

D.2013年已确认收入的商品销售,因质量问题而被退货,销售时未预计退货率

正确答案:A、B、C

答案解析:选项ABC符合题意;选项D不符合题意:属于日后期间进一步确定售出资产的收入,应作为调整事项处理。

4、企业在确定最佳估计数时,应当综合考虑与或有事项有关的风险、不确定性和货币时间价值等因素。因此应通过对相关未来现金流出进行折现后确定最佳估计数。 ( )【判断题】

A.正确

B.错误

正确答案:B

答案解析:选项B符合题意:本题考核最佳估计数的确定。一般情况下预计负债不需要折现,货币时间价值影响重大的,应当通过对相关未来现金流出进行折现后确定最佳估计数;选项A不符合题意。

5、下列各项资产和负债中,不会形成暂时性差异的是()。【单选题】

A.使用寿命不确定的无形资产

B.已计提减值准备的固定资产

C.因违反税法规定应缴未缴的滞纳金

D.已确认公允价值变动的交易性金融资产

正确答案:C

答案解析:选项A不符合题意:会计上不计提摊销,但税法规定要按一定的方法进行摊销,会形成暂时性差异;选项B不符合题意:企业计提的资产减值准备在发生实质性损失之前不允许税前扣除,会形成暂时性差异;选项C符合题意:应缴未缴的滞纳金是企业的负债,税法上不允许扣除,计税基础等于账面价值,所以不形成暂时性差异;选项D不符合题意:交易性金融资产持有期间公允价值的变动税法上不承认,会形成暂时性差异。【思路点拨】此类题目的关键是掌握暂时性差异的概念,知道什么样的差异属于暂时性差异,通俗的讲,暂时性差异有两个要点:(1)会计与税法规定不同,(2)不同只是暂时(短期)的,长期来看是相同的。比如固定资产折旧方法,会计与税法规定不同,每年的折旧额不等,但最终计提的折旧总额相等,则该差异就是暂时性差异;再比如罚款支出,会计规定计入利润,税法规定不能税前扣除,该差异就不是暂时的,不论短期看还是长期看,会计和税法的处理都不同,所以该差异是永久性差异。

下面小编为大家准备了 中级会计职称 的相关考题,供大家学习参考。

在中华人民共和国境内(包括港、澳地区)进行的政府采购适用《政府采购法》。( )

本题考核《政府采购法》的适用范围。香港、澳门两个特别行政区的政府采购不适用《政府采购法》。

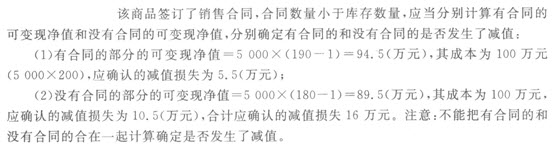

甲公司2011年12月31日库存X模具1万件,单位成本为200元。2011年12月31日,X模具市场售价为每件180元,销售该模具预计每件将发生运杂费等相关费用1元。同年12月31日,甲公司和乙公司签订有-份不可撤销的销售X模具合同,合同销售数量为5 000件,合同价格为每件190元,供货日期为2012年1月5日。假定不考虑相关税费,此前该模具未计提减值准备,2011年12月31日甲公司对该模具应确认的减值损失为( )。

A.10.5万元

B.11万元

C.16万元

D.21万元

华山股份有限公司(下称华山公司)为上市公司,增值税税率17%,所得税税率33%,所得税采用递延法核算,2004年发生如下经济业务事项:

(1)1月2日以银行存款500万元和一幢厂房对外进行投资,设立甲公司,占甲公司注册资本的60%(甲公司为非上市公司,注册资本1亿元)。厂房原价为8300万元,已提折旧2000万元,投资各方确认的价值为5500万元,不考虑投资中的相关税费。

(2)1月5日将100件商品销售给乙公司,按销售合同规定,每件售价87500元,售价总额(不含税,下同)为8750000元,库存商品的成本为7000000元。款项尚未收到,已知华山公司的监事在乙企业中拥有15%股份。

(3)1月8日华山公司购买丙公司C股票30000000元(所占股权比例为3%),支付相关税费50000元,同月华山公司将不需用设备一台从丙公司换入了一批原材料和一辆汽车,同时收到补价80000元。已知设备原价为4000000元,已提折旧1656430元,公允价值2900000元,原材料公允价值为1965811.97元,接到的增值税专用发票载明的进项税额为334188.03元,汽车的公允价值为500000元(假设计税价格与公允价值一致);假设不考虑增值税以外的相关税费。

(4)2月10日,华山公司从母公司泰山公司购入生产用的设备一台,买价6300000元,货款未付,用银行存款支付运输费3600万元,支付途中保险费7400元,支付安装费80000元,本月安装完毕投入使用。该固定资产按5年计提折旧,折旧方法采用年数总和法,净残值率为3%;假设按年计提折旧。

(5)3月20日从甲公司中购入库存商品,增值税专用发票上注明的价款为1000000元,增值税额为170000元,货款未支付。已知甲公司库存商品账面价值为800000元;华山公司购入后本年度全部未销。

(6)7月1日将无形资产(商标权)出售给乙公司,取得收入5000000元,无形资产(商标权)的摊余价值为70000元,按转让收入5%计提营业税。

(7)10月1日将拥有的丙公司股票的50%转让给甲公司,取得转让收入20000000元,假设未发生相关税费,转让收入已收存银行。

(8)11月1日向甲公司出售产品800件,按协议规定,每件售价95000元,合同收入为76000000元。存货账面价值为56000000元,货款已经收到。华山公司当年对非关联方的销售量未达到商品总销售量的20%。甲公司购入后,对外销售80%,年末时尚有20%存放于库房中。

(9)12月5日,华山公司通过媒体发布广告,发生广告费600000元,后经与甲公司协商,由甲公司承担了此笔广告费,由甲公司将600000元支付给了广告公司。

(10)12月25日,通过债务重组协议,泰山公司免除了华山公司因购设备所欠债务6300000元;

(11)12月31日,甲公司告知,本年实现净利润5000000元,按15%提取盈余公积,按20%向投资者分配利润。甲公司所有者权益总额为104800000元,其中实收资本100000000元,资本公积800000元(此为接受非现金资产捐赠形成),盈余公积750000元,未分配利润3250000元。

(12)12月31日,将长期投资形成的股权投资差额,按5年期限摊销。

(13)12月31日,在将存货按单项计提跌价准备时发现,3月20日从甲公司购入的库存商品1000000元,其可变现净值为750000元。

要求:

(1)指出华山公司与上述哪些企业存在关联方关系,并指出关系的性质。

(2)对华山公司2004年的上述经济业务做出账务处理。

(3)指出华山公司合并报表的编制范围。

(1)华山公司与甲公司存在关联方关系,甲公司为其子公司;华山公司与泰山公司存在关联方关系,泰山公司为其母公司。

(2)对华山公司的上述经济业务做出账务处理:

1)1月2日华山公司对甲公司投资:

借:固定资产清理 63000000

累计折旧 20000000

贷:固定资产 83000000

借:长期股权投资-甲公司(投资成本) 68000000

贷:固定资产清理 63000000

银行存款 5000000

借:长期股权投资-甲公司(股权投资差额) 8000000

贷:长期股权投资-甲公司(投资成本) 8000000

2)1月5日华山公司将商品销售给乙公司,华山公司与乙公司不存在关联方关系,按收入准则进行会计处理:

借:应收账款 10237500

贷:主营业务收入 8750000

应交税金-应交增值税(销项税额) 1487500

借:主营业务成本 7000000

贷:库存商品 7000000

3)1月8日华山公司购入丙公司股票和进行资产置换(购入股票仅占3%股权,华山公司与丙公司不存在关联方关系,采用成本法核算长期投资)。

华山公司投资时:

借:长期股权投资-C股票 30050000

贷:银行存款 30050000

华山公司资产置换时:

借:固定资产清理 2343570

累计折旧 1656430

贷:固定资产 4000000

借:银行存款 80000

原材料 1550392.74

应交税金-应交增值税(进项税额) 334188.03

固定资产 394339.02

贷:固定资产清理 2343570

营业外收入 15349.79

应确认的收益=(1-2343570/2900000)×80000-(80000/2900000×2900000×0)=15349.79

换入资产的入账价值总额=2343570-80000+15349.79-334188.03=1944731.76

原材料的入账价值=1944731.76×1965811.97/(1965811.97+500000)= 1550392.74

固定资产的入账价值=1944731.76×500000/(1965811.97+500000)=394339.02。

4)2月10日华山公司从母公司购入设备,属于正常交易:

借:固定资产 6391000

贷:应付账款 6300000

银行存款(3600+7400+80000) 91000

注:购入固定资产未付款,按制度规定应计入应付账款。

2004年按10个月计提折旧,至2004年末应计提的折旧额:第一年10个月折旧额=(6391000×97%)×5/15×10/12=1722019.44(元)

借:制造费用 1722019.44

贷:累计折旧 1722019.44

5)3月20日华山公司从甲公司购入商品:

借:库存商品 1000000

应交税金-应交增值税(进项税额) 170000

贷:应付账款 1170000

6)7月1日华山公司将无形资产出售给乙公司,华山公司与乙公司不存在关联方关系,出售无形资产按无形资产准则处理:

借:银行存款 5000000

贷:无形资产-商标权 70000

应交税金-应交营业税 (5000000×5%) 250000

营业外收入 4680000

7)10月1日华山公司将丙公司股票的50%转让给甲公司,华山公司与甲公司存在关联方关系,此笔交易属于非正常销售,应按关联方交易进行会计处理(实际交易价格超过相关资产价值的差额,计入资本公积):

借:银行存款 20000000

贷:长期股权投资-C股票 (30050000×50%) 15025000

资本公积-关联交易差价 4975000

8)11月1日华山公司向甲公司出售产品,华山公司与甲公司存在关联方关系,此笔交易属于商品销售,与非关联方的销售比例在20%以下,按商品账面价值的120%确认为收入:

借:银行存款 88920000

贷:主营业务收入 (56000000×120%) 67200000

应交税金-应交增值税(销项税额)(76000000×17%) 12920000

资本公积-关联交易差价 8800000

借:主营业务成本 5600000

贷:库存商品 5600000

9)12月5日甲公司承担华山公司广告费,甲公司是华山公司的子公司,由其承担广告费用,应按关联方承担费用进行会计处理:

借:营业费用 600000

贷:资本公积-关联交易差价 600000

10)12月25日泰山公司免除华山公司债务,按债务重组进行会计处理:

借:应付账款 6300000

贷:资本公积-其他资本公积 6300000

11)年末华山公司确认投资收益等:

借:长期股权投资-甲公司(损益调整)(5000000×60%)3000000

贷:投资收益 3000000

借:应收股利(5000000×20%×60%) 600000

贷:长期股权投资-甲公司(损益调整) 600000

借:长期股权投资-甲公司(股权投资准备)(800000×60%)480000

贷:资本公积-股权投资准备 480000

12)年末摊销股权投资差额:

借:投资收益(8000000÷5) 1600000

贷:长期股权投资-甲公司(股权投资差额) 1600000

13)年末计提存货跌价准备:

借:管理费用 250000

贷:存货跌价准备 250000

(3)华山公司在编制合并报表时,甲公司作为其子公司,应将甲公司合并进来。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-04-15

- 2020-11-06

- 2020-09-30

- 2020-11-15

- 2020-09-16

- 2019-03-20

- 2020-07-10

- 2021-08-23

- 2020-06-28

- 2020-03-20

- 2019-10-28

- 2020-01-26

- 2020-05-27

- 2020-09-01

- 2021-05-03

- 2020-09-06

- 2020-09-15

- 2020-01-20

- 2020-02-09

- 2020-01-13

- 2021-08-24

- 2020-01-11

- 2020-06-19

- 2020-05-26

- 2020-09-04

- 2020-09-17

- 2021-09-07

- 2020-06-09

- 2020-06-29

- 2021-04-17