2022年注册会计师考试《税法》模拟试题(2022-03-22)

发布时间:2022-03-22

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、以下符合契税政策规定的是()。【单选题】

A.境内承受转移土地、房屋权属的单位和个人为契税的纳税人,但不包括外商投资企业和外国企业

B.承受与房屋相关的汽车车库所有权的企业,应缴纳契税

C.以划拨方式取得的土地使用权,经批准转让房地产时,由房地产受让者缴纳契税,该房地产转让者不涉及契税的缴纳

D.因不可抗力灭失住房而重新购买住房的,免征契税

正确答案:B

答案解析:契税的纳税人不分经济性质,外商投资企业和外国企业也是契税的纳税人,选项A错误。承受与房屋相关的附属设施(包括停车位、汽车库、自行车库、顶层阁楼以及储藏室)所有权或土地使用权的,应征收契税,选项B正确。以划拨方式取得土地使用权,经批准转让房地产时,由房地产受让者缴纳契税,同时该房地产转让者须补缴土地使用权由划拨转为出让的契税,选项C错误。因不可抗力灭失住房而重新购买住房的,酌情减征或者免征契税,选项D错误。

2、委托加工应税消费品消费税的组成计税价格中应包括的项目有()。【多选题】

A.加工费用

B.委托方提供加工材料的实际成本

C.受托方代垫辅助材料的价格

D.受托方代收代缴的消费税金

正确答案:A、B、C、D

答案解析:委托加工应税消费品计征消费税的组价=(材料成本+加工费)÷(1-消费税税率),公式中材料成本为B,加工费为A、C,消费税为D。

3、一般纳税人生产销售下列货物,可选择按照简易计税办法依照3%征收率计算缴纳增值税的有( )。【多选题】

A.抗癌药品

B.罕见病药品

C.常用药品

D.临床用的人体血液

正确答案:A、B

答案解析:选项C:适用一般计税方法;选项D:单采血浆站销售非临床用的人体血液可以选择简易计税方法。

4、下列属于委托加工应税消费品的是( )。【单选题】

A.受托方提供原材料加工的应税消费品

B.委托方提供原材料,受托方代垫辅助材料加工的应税消费品

C.委托方向受托方购买原材料,并要求受托方加工的应税消费品

D.受托方以委托方名义购进原材料加工的应税消费品

正确答案:B

答案解析:本题主要考查的是委托加工环节应税消费品的范围。委托加工应税消费品必须是委托方提供原料和主要材料,受托方只收取加工费和代垫辅料加工应税消费品。

5、企业生产销售白酒取得的下列款项中,应并入销售额计征消费税的有( )。【多选题】

A.增值税额

B.延期付款利息

C.品牌使用费

D.包装物押金

正确答案:B、C、D

答案解析:增值税不计入白酒生产企业销售额计征消费税的项目。

6、无运输工具承运业务,按照( )缴纳增值税。【单选题】

A.经营租赁服务

B.经纪代理服务

C.装卸搬运服务

D.交通运输服务

正确答案:D

答案解析:无运输工具承运业务,按照交通运输服务缴纳增值税,选项D正确。

7、下列各项中,符合增值税纳税地点规定的是( )。【单选题】

A.进口货物,应当由进口人或其代理人向报关地海关申报纳税

B.固定业户到外市销售货物或者提供应税劳务,一律向销售地或劳务发生地主管税务机关申报纳税

C.非固定业户销售货物或者应税劳务的,向其机构所在地或居住地的主管税务机关申报缴纳税款

D.扣缴义务人应当向销售地或者劳务发生地的主管税务机关申报纳税

正确答案:A

答案解析:选项B:固定业户到外县(市)销售货物或者提供应税劳务,应当向其机构所在地主管税务机关报告外出经营事项,并向其机构所在地的主管税务机关申报纳税;未报告的,应当向销售地或者劳务发生地主管税务机关申报缴纳税款。选项C:非固定业户销售货物或提供应税劳务,应向销售地或劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款。选项D:扣缴义务人应当向机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。

8、资源税的扣缴义务人包括( )。【多选题】

A.收购未税矿产品的联合企业

B.收购未税矿产品的集体炼铁厂

C.收购未税矿产品的个体户

D.收购未税矿产品的独立矿山

正确答案:A、B、C、D

答案解析:资源税的扣缴义务人包括收购未税矿产品的独立矿山、联合企业和其他单位。其他单位包括收购未税矿产品的个体户。

9、某日用化妆品厂本月销售600套自产旅行化妆品套装,每套由下列产品组成:自产口红一支(不含税价48元),外购防晒霜一瓶(15元),自产香水一瓶(20元),塑料包装袋(2元),每套产品单价为85元,以上均为不含税价。其本月销售套装产品应当缴纳的消费税为()。【单选题】

A.10584元

B.10680元

C.14940元

D.15300元

正确答案:D

答案解析:防晒霜为护肤品,现在属于非应税消费品;纳税人将应税消费品与非应税消费品组成成套消费品销售,消费税从高适用税率。应纳消费税=85×600×30%=15300(元)

10、甲企业与乙企业按3:1的占用比例共用一块土地,该土地面积3000平方米,该土地所属地区城镇土地使用税每平方米年税额3元,该地区规定城镇土地使用税每年5月、10月两次缴纳,甲公司上半年缴纳的城镇土地使用税( )元。【单选题】

A.1125

B.2250

C.6750

D.3375

正确答案:D

答案解析:该公司按实际占用土地面积计算城镇土地使用税。甲公司占用面积=3000×31(3+1)=2250(平方米)。还有一个考点就是城镇土地使用税按年计算、分期缴纳,按题目分两次缴纳的条件,甲公司上半年应纳城镇土地使用税=2250×3×1/2 =3375(元)。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B.开发小众市场

C.研发新产品

D.保持市场份额

税务机关为保全税款,对纳税人采取强制执行措施查封的、继续使用不会减少其价值的财产,执行机关可以允许被执行人继续使用。( )

此题为判断题(对,错)。

B.限定向第三人转售商品的最低价格

C.限定向第三人转售商品的最高价格

D.限定向第三人转售商品的地域范围

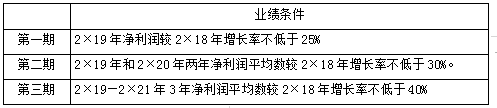

2×19年1月6日,A公司向25名公司高级管理人员授予了1500万股限制性股票,授予后锁定3年。2×19年、2×20年、2×21年为申请解锁考核年,每年的解锁比例分别为30%、30%和40%,即450万股、450万股和600万股。经测算,授予日限制性股票的公允价值每股为10元。高级管理人员认购价格为授予日限制性股票的公允价值的50%。各期解锁的业绩条件如下表所示:

A公司限制性股票各期解锁业绩条件

2× 19年 10月 25日, A公司公告预计 2× 19年全年净利润较 2× 18年下降 50%。

2× 19年 12月 13日, A公司召开董事会,由于市场需求大幅度萎缩,严重影响了公司当年以及未来一两年的经营业绩,公司预测股权激励计划解锁条件中关于经营业绩的指标无法实现,故决定终止实施原股权激励计划,激励对象已获授的限制性股票由公司回购并注销。 2× 19年 12月 28日, A公司股东大会审议通过上述终止及回购方案。

(1)简述第一期、第二期和第三期A公司的会计处理原则,并编制相关会计分录。

(1)第一期解锁部分所对应的股权激励费用应该按照股份支付计划作废来进行会计处理,2×19年度不确认与这一部分相关的股权激励费用。(1分)原因是,在2×19年年底,由于未能达到可行权条件“2×19年净利润较2×18年增长率不低于25%”而导致职工不能解锁相应的限制性股票,这属于作废。(1分)

(2)第二期和第三期应该作为取消股份支付计划,按照加速行权处理。(1分)

应当加速确认与第二、三期的相关费用10500(450×10+600×10)万元。(1分)

借:管理费用 10500

贷:资本公积 10500?(2分)

(3)未达到限制性股票解锁条件而需回购的股票

借:其他应付款——限制性股票回购义务 7500

贷:银行存款 7500(2分)

同时

借:股本 1500

资本公积——股本溢价 6000

贷:库存股 7500(2分)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-08-02

- 2022-01-09

- 2021-08-19

- 2022-01-30

- 2021-01-10

- 2021-06-04

- 2022-01-22

- 2022-02-14

- 2020-05-25

- 2021-02-17

- 2020-05-28

- 2021-10-28

- 2020-06-09

- 2021-07-31

- 2019-10-30

- 2021-01-29

- 2021-06-11

- 2020-08-29

- 2021-08-21

- 2020-05-01

- 2021-06-30

- 2022-01-17

- 2021-11-08

- 2021-02-26

- 2020-08-31

- 2021-05-01

- 2020-09-30

- 2019-11-12

- 2020-03-01

- 2020-02-10