老师,这道题为什么不考虑内销的消费税来缴纳城市...

发布时间:2021-11-30

老师,这道题为什么不考虑内销的消费税来缴纳城市维护建设税?

最佳答案

同学,您好,很高兴为您服务!

消费税是一次课征,进口的时候缴纳过消费税了。城建税进口不征。内销的时候不用再次缴纳消费税了。

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

根据土地增值税相关规定,关于房地产转让的说法,正确的是( )。

A:以分期收款方式转让房产的,根据实际的收款日期确定纳税期限

B:以一次交割、付清价款方式转让房地产的,在办理过户和登记手续后一次性缴纳土地增值税

C:因国家建设需要而搬迁,由纳税人自行转让其房产的,应从签订房地产转让合同之日起7日内到房地产所在地主管税务机关备案

D:纳税人因国家建设需要被依法征用房地产并得到经济补偿的,应从签订房地产转让合同之日起15日内到房地产所在地主管税务机关备案

B:以一次交割、付清价款方式转让房地产的,在办理过户和登记手续后一次性缴纳土地增值税

C:因国家建设需要而搬迁,由纳税人自行转让其房产的,应从签订房地产转让合同之日起7日内到房地产所在地主管税务机关备案

D:纳税人因国家建设需要被依法征用房地产并得到经济补偿的,应从签订房地产转让合同之日起15日内到房地产所在地主管税务机关备案

答案:C

解析:

以分期收款方式转让房地产的,主管税务机关可根据合同规定的收款日期来确定具体的纳税期限;以一次交割、付清价款方式转让房地产的,主管税务机关可在纳税人办理纳税申报后,根据其应纳税额的大小及向有关部门办理过户、登记手续的期限等,规定其在办理过户、登记手续前数日内一次性缴纳全部土地增值税;因国家建设需要依法征用、收回的房地产,纳税人因此而得到经济补偿的,应从签订房地产转让合同之日起7日内,到房地产所在地主管税务机关备案。

2018年1月15 日,某房地产开发公司(增值税一般纳税人)收到主管税务机关的《土地增值税清算通知书》,要求对其建设的W项目进行清算。该项目总建筑面积18000平方米,其中可售建筑面积17000平方米,不可售建筑面积1000平方米(产权属于全体业主所有的公共配套设施)。该项目2016年4月通过全部工程质量验收。

2016年5月该公司开始销售W项目,截止清算前,可售建筑面积中已售出15000.80平方米,取得含税销售收入50000万元。该公司对W项目选择简易计税方法。

经审核,W项目取得土地使用权所支付的金额合计8240万元;房地产开发成本15000万元,管理费用4000万元,销售费用4500万元,财务费用3500万元(其中利息支出3300万元,无法提供金融机构证明)。

已知:W项目所在省政府规定,房地产开发费用扣除比例为10%。W项目清算前已预缴土地增值税1000万元。其它各项税费均已及时足额缴纳。城市维护建设税税率7%,教育费附加3%,地方教育费附加2%。不考虑印花税。

要求:根据上述资料,回答下列问题:

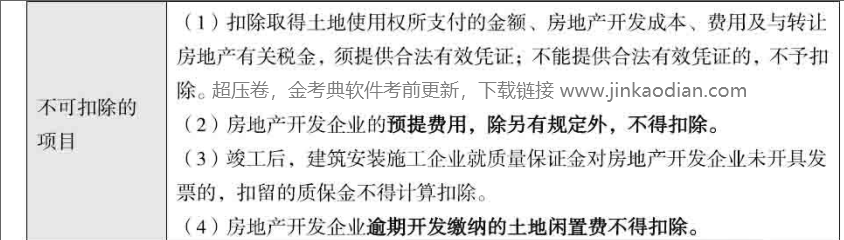

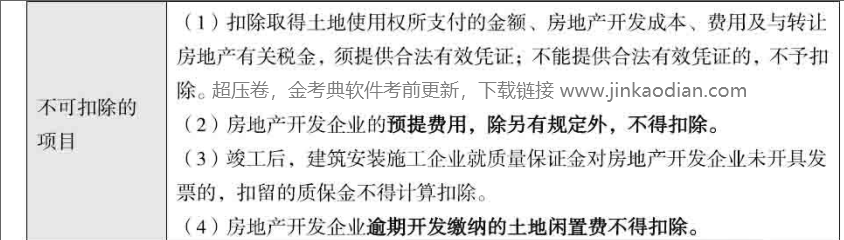

W项目清算时允许扣除项目金额合计( ) 万元。

2016年5月该公司开始销售W项目,截止清算前,可售建筑面积中已售出15000.80平方米,取得含税销售收入50000万元。该公司对W项目选择简易计税方法。

经审核,W项目取得土地使用权所支付的金额合计8240万元;房地产开发成本15000万元,管理费用4000万元,销售费用4500万元,财务费用3500万元(其中利息支出3300万元,无法提供金融机构证明)。

已知:W项目所在省政府规定,房地产开发费用扣除比例为10%。W项目清算前已预缴土地增值税1000万元。其它各项税费均已及时足额缴纳。城市维护建设税税率7%,教育费附加3%,地方教育费附加2%。不考虑印花税。

要求:根据上述资料,回答下列问题:

W项目清算时允许扣除项目金额合计( ) 万元。

A.22843.39

B.26944.79

C.26969.79

D.22868.39

B.26944.79

C.26969.79

D.22868.39

答案:B

解析:

扣除项目合计= ( 8240+15000) x 88.24% +2050.70+285.71+ ( 8240+15000) x 88.24%x 20% ( 加计扣除) =26944.78≈26944.79 (万元)

扣除项目合计= ( 8240+15000) x 88.24% +2050.70+285.71+ ( 8240+15000) x 88.24%x 20% ( 加计扣除) =26944.78≈26944.79 (万元)

税务师受托对某公司增值税纳税情况进行审批,发现该公司下列税务处理错误的是( )。

A.将交付他人代销的货物销售额并入应税销售额

B.销售时已开具增值税普通发票的货物发生退货,向购买方开具红字增值税普通发票,冲减了应税销售额

C.进项税额抵扣中,抵扣了为生产免税项目购进货物发生运费对应的增值税

D.企业凭技术维护服务单位开具的技术维护费发票,将缴纳的防伪税控技术维护费在增值税应纳税额中全额抵减

B.销售时已开具增值税普通发票的货物发生退货,向购买方开具红字增值税普通发票,冲减了应税销售额

C.进项税额抵扣中,抵扣了为生产免税项目购进货物发生运费对应的增值税

D.企业凭技术维护服务单位开具的技术维护费发票,将缴纳的防伪税控技术维护费在增值税应纳税额中全额抵减

答案:C

解析:

本题考查增值税的相关规定。选项A:交付他人代销货物,属于视同销售行为,所以代销货物的销售额应并入应税销售额。选项B:纳税人发生销货退回时,按规定开具了红字发票后,冲减销售额,同时冲减销项税额。选项C:购进货物、交通运输服务用于免税项目,进项税额不得抵扣。选项D:增值税纳税人2011年12月1日(含,下同)以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用以及缴纳的技术维护费,可在增值税应纳税额中全额抵减。

某县甲卷烟厂、丙烟草批发企业均为增值税一般纳税人,2016年10月份甲卷烟厂发生下列业务:

(1)外购卷烟生产设备,取得增值税专用发票注明税额68万元;支付运费,取得增值税专用发票注明税额0.22万元。

(2)以经营租赁方式租入一间库房,合同约定本月一次性支付全部含税租金50万元,出租方按简易计税方法缴纳增值税,并提供税务机关代开的增值税专用发票。

(3)向农业生产者收购烟叶,支付收购价款60万元,支付价外补贴6万元,开具烟叶收购发票。

(4)将收购的全部烟叶运往位于市区的乙烟丝厂加工成烟丝,支付加工费,取得增值税专用发票注明金额10万元,同时支付运费,取得增值税专用发票注明金额4万元,税额0.44万元。乙烟丝厂加工烟丝2600斤,乙烟丝厂同类烟丝产品不含税售价500元/斤,已履行了代收代缴消费税的义务。

(5)向丙烟草批发企业销售A牌卷烟200标准箱,取得含税销售额500万元;销售B牌卷烟200标准箱,取得含税销售额300万元。

(6)将10标准箱A牌卷烟用于业务招待,20标准箱B牌卷烟作为福利发放给员工。

(7)用30标准箱B牌卷烟换取原材料,取得增值税专用发票注明金额38万元,税额6.46万元。B牌卷烟最高含税售价1.6万元/标准箱,平均含税售价1.5万元/标准箱。

(8)从4S店购进一辆排气量为1.6升的小轿车自用,支付含税价款14万元,另支付配件费、改装费1万元,取得4S店开具的机动车销售统一发票。

(9)将一辆排气量为1.8升的小轿车送往修配厂更换底盘,支付材料费、修理费,取得增值税专用发票,注明税额1.16万元。该小轿车购入时已缴纳车辆购置税并办理了登记手续,经国家税务总局核定同类型新车的最低计税价格为16万元。

2016年10月份丙烟草批发企业发生下列业务:

将200标准箱A牌卷烟全部批发给二级批发商,取得含税销售额520万元;将200标准箱B牌卷烟全部批发给零售商,取得含税销售额310万元。

已知:A牌卷烟消费税税率56%,B牌卷烟消费税税率36%;卷烟生产环节定额税率每标准箱150元,批发环节定额税率每标准箱250元,烟丝消费税税率30%。

要求:根据上述资料,回答下列问题。

关于上述业务,下列说法中正确的有( )。

(1)外购卷烟生产设备,取得增值税专用发票注明税额68万元;支付运费,取得增值税专用发票注明税额0.22万元。

(2)以经营租赁方式租入一间库房,合同约定本月一次性支付全部含税租金50万元,出租方按简易计税方法缴纳增值税,并提供税务机关代开的增值税专用发票。

(3)向农业生产者收购烟叶,支付收购价款60万元,支付价外补贴6万元,开具烟叶收购发票。

(4)将收购的全部烟叶运往位于市区的乙烟丝厂加工成烟丝,支付加工费,取得增值税专用发票注明金额10万元,同时支付运费,取得增值税专用发票注明金额4万元,税额0.44万元。乙烟丝厂加工烟丝2600斤,乙烟丝厂同类烟丝产品不含税售价500元/斤,已履行了代收代缴消费税的义务。

(5)向丙烟草批发企业销售A牌卷烟200标准箱,取得含税销售额500万元;销售B牌卷烟200标准箱,取得含税销售额300万元。

(6)将10标准箱A牌卷烟用于业务招待,20标准箱B牌卷烟作为福利发放给员工。

(7)用30标准箱B牌卷烟换取原材料,取得增值税专用发票注明金额38万元,税额6.46万元。B牌卷烟最高含税售价1.6万元/标准箱,平均含税售价1.5万元/标准箱。

(8)从4S店购进一辆排气量为1.6升的小轿车自用,支付含税价款14万元,另支付配件费、改装费1万元,取得4S店开具的机动车销售统一发票。

(9)将一辆排气量为1.8升的小轿车送往修配厂更换底盘,支付材料费、修理费,取得增值税专用发票,注明税额1.16万元。该小轿车购入时已缴纳车辆购置税并办理了登记手续,经国家税务总局核定同类型新车的最低计税价格为16万元。

2016年10月份丙烟草批发企业发生下列业务:

将200标准箱A牌卷烟全部批发给二级批发商,取得含税销售额520万元;将200标准箱B牌卷烟全部批发给零售商,取得含税销售额310万元。

已知:A牌卷烟消费税税率56%,B牌卷烟消费税税率36%;卷烟生产环节定额税率每标准箱150元,批发环节定额税率每标准箱250元,烟丝消费税税率30%。

要求:根据上述资料,回答下列问题。

关于上述业务,下列说法中正确的有( )。

A.丙烟草批发企业将A牌卷烟批发给二级批发商不缴纳消费税

B.卷烟用于业务招待、职工福利、换取原材料均属于视同销售,按卷烟平均售价缴纳消费税

C.乙烟丝厂应代收代缴消费税33.82万元

D.乙烟丝厂还应代收代缴甲卷烟厂的城市维护建设税、教育费附加

E.底盘更换的小轿车视同为新车,按照最低计税价格缴纳车辆购置税

B.卷烟用于业务招待、职工福利、换取原材料均属于视同销售,按卷烟平均售价缴纳消费税

C.乙烟丝厂应代收代缴消费税33.82万元

D.乙烟丝厂还应代收代缴甲卷烟厂的城市维护建设税、教育费附加

E.底盘更换的小轿车视同为新车,按照最低计税价格缴纳车辆购置税

答案:A,D

解析:

本题考查计税依据及代收代缴税款的计算。选项A:卷烟批发企业之间销售卷烟不缴纳批发环节的消费税,卷烟批发企业将卷烟销售给卷烟批发企业之外的单位需要缴纳消费税。选项B:将应税消费品用于“换取生产资料、消费资料、投资入股、抵偿债务”方面的,按同类消费品的最高销售价格计税,而不用平均价格。选项C:乙烟丝厂有同类消费品的销售价格,那么用该同类价格作为计税依据即可,不需要组价计税。乙烟丝厂代收代缴消费税=2600×500×30%÷10000=39(万元)。选项D:委托加工应税消费品,受托方代收代缴消费税的同时要代收代缴城建税及附加费。选项E:底盘发生更换的车辆,计税依据为同类型新车最低计税价格的70%。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-01-01

- 2021-12-17

- 2021-04-03

- 2021-12-16

- 2021-02-05

- 2021-11-30

- 2021-02-26

- 2021-11-19

- 2021-12-13

- 2021-12-09

- 2021-03-04

- 2021-04-13

- 2021-12-21

- 2021-12-25

- 2021-02-17

- 2021-01-01

- 2021-12-20

- 2021-01-08

- 2021-12-13

- 2021-12-10

- 2021-03-02

- 2021-03-03

- 2021-12-11

- 2021-12-13

- 2021-12-21

- 2021-12-16

- 2021-12-30

- 2021-11-28

- 2021-12-10

- 2021-12-12