重庆注册会计师考试难度大吗?

发布时间:2021-02-27

重庆注册会计师考试难度大吗?

最佳答案

注册会计师证书的含金量是相当高的,重庆考生的通过率也不是很高。从考试科目来说,会计、审计和财管的难度是比较大的,在学习过程中更偏向于理解;而税法学习起来难度不大,但是同时需要计算和记忆,经济法和战略的难度较低,大家在学习过程中多用心一些,基本上可以顺利通过。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B.因妨碍反垄断执法活动而应承担的法律责任

C.因反垄断执法人员执法行为不当而应承担的法律责任

D.实施垄断行为,情节轻微构成犯罪的,承担的刑事责任

对可撤销合同,具有撤销权的当事人如果自合同签订之日起1年内没有行使撤销权,撤销权消灭。 ( )

A.正确

B.错误

解析:具有撤销权的当事人自“知道或者应当知道”撤销事由之日起1年内没有行使撤销权的,撤销权消灭。

某中外合资企业注册资金1000万美元,其中中方用厂房和土地使用权作价投资300万美元,外方用货币投资700万美元。该企业经营范围包括产品制造和设计咨询两部分。经营年限30年,1997年开始试生产,2000年进入获利年度。2005年发生下列业务:(1)账面销售产品收入2000万人民币,销售成本900万人民币(不含劳动成本费用及相关因素),设计咨询收入600万人民币,设计咨询成本150万人民币(不含劳动成本费用及相关因素)。缴纳增值税80万元、营业税30万元。(2)按董事局决议当年支付150名员工工资400万元,支付国家规定的社保基金100万元,支付5名外籍雇员的境外社保费50万元。按工资总额提取职工福利费、工会经费、职工教育经费如下表(单位:万元):

注:该企业工会经费60%上缴中方的上级工会,40%划归企业工会自用,划拨时收到工会经费缴拨款收据。(3)企业从银行借入150万人民币,与自有资金50万元合计 200万元向另一家境内高科技企业投资。当年分得该高科技企业投资分红30万元。企业还分得来自特区的子公司的税后利润100万元。(4)企业开支招待费 30万元,取得国债利息收入20万元。(5)年末向境外非关联企业购买一项商标专用权,合同规定支付专利转让费100万欧元(折合人民币900万元)。(6)企业全部销售收入和咨询收入都按价税合计数签订合同,购买商标权均签订产权转移书据。其他管理费用300万元。(7)企业董事局决定将账面利润在计提三项基金后的余额550万进行分红,中外双方当即表示将其分红部分全部再投资于该企业,同比例增资。要求计算:(假定地方所得税不予考虑)(1)企业应税收入;(2)企业扣除项目金额;(3)企业应纳税所得额和应缴所得税;(4)企业扣缴的税款;(5)再投资退税。

答案:本题涉及流转税、职工福利等在所得税前扣除的规则,还涉及预提所得税、再投资退税规则。

(1)企业应税收入=2000+600=2600(万元)

境内投资收益130万不补税,国债利息20万不记入应纳税所得额。

(2)扣除项目金额

境外社保费50万元不得扣除;职工福利费3万元余额不得扣除;

招待费开支限额=1500×5‰+500×3‰+500×10‰+100×5‰=7.5+1.5+5+0.5=14.5(万元)

印花税=2000×1.17×0.3‰+600×0.3‰+900×0.5‰=0.702+0.18+0.45=1.332(万元)

注意增值税是价外税,营业税是价内税。

扣除项目金额合计=900+150+30营业税+400工资+100社保+(56-3)福利+8工会+6教育+14.5招待+300管理费+1.332印花税=1962.832(万元)

(3)企业应纳税所得额和应缴所得税

应纳税所得额=2600-1962.832=637.168(万元)

应纳所得额=637.168×30%=191.15(万元)

(4)预提所得税

900×(1-5%营业税)×10%=85.5万元

即扣缴(900×5%)=45万营业税和85.5(万元)所得税

(5)再投资退税

再投资退税不涉及中方,只涉及外国投资者。

该企业外方当年再投资退税限额为:

(637.168-191.15)×700/1000=312.21(万元)

再投资额=550×0.7=385万元,大于再投资退税限额

外方可申请再投资退税=312.21÷(1-30%)×30%×40%=53.52(万元)

A.甲公司为某省国资委控制的国有企业,2×18年10月,因该省国资系统出于整合同类业务的需要,由甲公司通过定向发行其普通股的方式给乙公司部分股东,取得对乙公司控制权。该项交易前,乙公司的股权由该省国资委下属丙投资公司持有并控制。双方签订的协议约定:

(1)以2×18年9月30日为评估基准日,根据独立的评估机构评估确定的乙公司全部股权的公允价值4.02亿元为基础确定甲公司应支付的对价。

(2)甲公司普通股作价5元/股,该项交易中甲公司向丙投资公司发行3 700万股本公司普通股取得乙公司46%的股权。

(3)甲公司在本次交易中向丙投资公司定向发行3 700万股股票后,即有权力调整和更换乙公司董事会成员,该事项不受本次交易中股东名册变更及乙公司有关工商注册变更的影响。2×18年12月10日,甲公司向丙投资公司定向发行了3 700万股并于当日对乙公司董事会进行改选。

因此,甲公司对乙公司的合并应当按非同一控制下企业合并处理

B.甲公司2×18年2月通过公开市场购入乙公司600万股股票,占乙公司公开发行在外股份的2%,该部分股份取得以后,甲公司将其作为其他权益工具投资核算。2×19年,甲公司与乙公司签订以下协议:

(1)甲公司向乙公司捐赠其持有的三家公司的股权,该三家公司均为甲公司100%拥有,按照双方确定的评估基准日2×19年6月30日,全部三项股权的评估价值为65 000万元;

(2)双方应于2×19年7月31日前办妥上述三家公司股权过户手续;

(3)乙公司应于2×19年8月31日前通过股东大会决议,以公积金转增股本的方式向甲公司发行股份16 250万股(4元/股)。2×19年8月10日,乙公司股东大会通过以公积金转增股本的方式向甲公司发行16 250万股本公司股票。

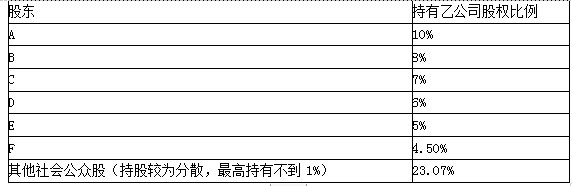

该股份发行后,甲公司向乙公司董事会派出4名成员(乙公司董事会由7人组成),日常财务和生产经营决策由董事会决定;甲公司持有乙公司发行在外股份的36.43%,除甲公司所持股份外,乙公司其他股东持有其股份的情况为:

由于该项交易前后,找不到一个最终控制方能够对参与合并的企业(乙公司、甲公司及原持有的三家全资子公司)同时施加控制,不属于同一控制下企业合并,应按照非同一控制下企业合并处理

C.巳公司是一家生产和销售钢铁的A股上市公司,其母公司为X集团公司,巳公司为实现规模化经营、提升市场竞争力,2×19年6月收购戊公司。戊公司是X集团公司于2×18年9月设立的一家全资子公司,其主营业务是生产和销售钢铁。因此,巳公司对戊公司的合并应当按同一控制下企业合并处理

D.巳公司是一家生产和销售钢铁的A股上市公司,其母公司为X集团公司,巳公司为实现规模化经营、提升市场竞争力,2×19年8月收购丙公司。丙公司同为一家钢铁制造企业,丙公司与巳公司并购前不存在关联方关系。因此,巳公司对丙公司的合并应当按非同一控制下企业合并处理

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-03-05

- 2021-02-11

- 2021-02-11

- 2021-03-02

- 2021-11-07

- 2021-10-24

- 2021-03-07

- 2021-02-11

- 2021-10-18

- 2021-08-04

- 2021-10-18

- 2021-11-14

- 2021-10-17

- 2021-10-18

- 2021-02-11

- 2021-10-17

- 2021-07-09

- 2021-10-18

- 2021-02-28

- 2021-05-18

- 2021-12-02

- 2021-07-18

- 2021-02-11

- 2021-02-11

- 2021-10-17

- 2021-06-03

- 2021-02-11

- 2021-03-08

- 2021-03-25

- 2021-11-29