2022年证券投资分析考试《发布证券研究报告业务》每日一练(2022-02-28)

发布时间:2022-02-28

2022年证券投资分析考试《发布证券研究报告业务》考试共120题,分为选择题和组合型选择题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、下烈关于跨品种套利的说法,正确的有()。Ⅰ.当小麦期货价格高于玉米期货价格的程度远小于正常价差水平时,可买入小麦期货合约、同时卖出玉米期货合约进行套利Ⅱ.当小麦期货价格高于玉米期货价格的程度远大于正常价差水平时,可卖出小麦期货合约、同时买入玉米期货合约进行套利Ⅲ.当小麦期货价格高于玉米期货价格的程度远小于正常价差水平时,可卖出小麦期货合约、同时买入玉米期货合约进行套利Ⅳ.当小麦期货价格高于玉米期货价格的程度远大于正常价差水平时,可买入小麦期货合约、同时卖出玉米期货合约进行套利【组合型选择题】

A.Ⅱ、Ⅲ

B.Ⅰ、Ⅳ

C.Ⅰ、Ⅱ

D.Ⅲ、 Ⅳ

正确答案:C

答案解析:选项C符合题意:由于小麦价格通常高于玉米价格,两者之间价差一般为正数。当小麦期货价格高出玉米期货价格的程度远小于正常价差水平,即预期价差会扩大,可以在期货市场买入小麦期货合约,同时卖出玉米期货合约进行套利(Ⅰ项正确);反之,当小麦期货价格高于玉米期货价格的程度远大于正常价差水平时,预期价差会缩小,则可以在期货市场卖出小麦期货合约,同时买入玉米期货合约进行套利(Ⅱ项正确)。

2、通常情况下,卖出看涨期权者的收益()。(不计交易费用)【选择题】

A.最大为权利金

B.随着标的物价格的大幅波动而增加

C.随着标的物价格的下跌而增加

D.随着标的物价格的上涨而增加

正确答案:A

答案解析:选项A正确:卖出看涨期权的损益如下:(1)当标的物市场价格小于等于执行价格时,看涨期权买方不行使期权,卖方取得最大收益为权利金;(2)当标的物市场价格髙于执行价格时,看涨期权的买方执行期权,随着标的物价格的上涨,卖方的支出增加,卖方的收益将不断减少。

3、根据组合投资理论,在市场均衡状态下,单个证券或组合的收益E(r)和风险系数β之间呈线性关系,反映这种线性关系的在E(r)为纵坐标,β为横坐标的平面坐标系中的直线被称为()。【选择题】

A.压力线

B.证券市场线

C.支撑线

D.资本市场线

正确答案:B

答案解析:选项B正确:无论单个证券还是证券组合,均可将其β系数作为风险的合理测定,其期望收益与由系数测定的系统风险之间存在线性关系。这个关系在以E(r)为纵坐标、β为横坐标的坐标系中代表一条直线,这条直线被称为证券市场线。

4、下列反映资产总额周转速度的指标是()。【选择题】

A.固定资产周转率

B.存货周转率

C.总资产周转率

D.股东权益周转率

正确答案:C

答案解析:选项C正确:总资产周转率是反映资产总额周转速度的指标。周转越快,反映销售能力越强。

5、()是指交易双方在集中的交易场所以公开竞价方式进行的标准化金融期货合约的交易。【选择题】

A.金融互换

B.金融期货

C.金融期权

D.金融远期合约

正确答案:B

答案解析:选项B正确:金融期货是指交易双方在集中的交易场所以公开竞价方式进行的标准化金融期货合约的交易。

下面小编为大家准备了 证券分析师 的相关考题,供大家学习参考。

B.多元分布函数是两个集合间一种确定的对应关系

C.多元分布函数中的两个集合的元素都是数

D.一个元素或多个元素对应的结果可以是唯一的元素,也可以是多个元素

Ⅰ 平稳性时间数列

Ⅱ 趋势性时间数列

Ⅲ 随机时间序列

Ⅳ 非随机时间序列

B.Ⅱ、Ⅲ

C.Ⅰ、Ⅳ

D.Ⅲ、Ⅳ

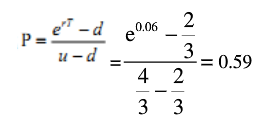

A、0.59

B、0.65

C、0.75

D、0.5

Ⅰ.研究对象覆盖范围的调整

Ⅱ.制作与发布研究报告的计划

Ⅲ.证券研究报告是否要发布

Ⅳ.证券研究报告的发布时间、观点和结论,以及涉及盈利预测、投资评级、目标价格等内容的调整计划。

B.Ⅰ.Ⅱ.Ⅲ

C.Ⅰ.Ⅱ.Ⅳ

D.Ⅰ.Ⅳ

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-05-11

- 2021-09-22

- 2021-10-28

- 2019-11-12

- 2020-02-01

- 2021-11-01

- 2022-03-01

- 2019-10-29

- 2020-02-08

- 2021-01-01

- 2021-02-11

- 2020-09-20

- 2021-08-22

- 2020-06-19

- 2021-02-01

- 2020-08-06

- 2021-07-10

- 2022-01-08

- 2020-06-25

- 2022-02-15

- 2022-01-26

- 2020-01-26

- 2022-01-16

- 2022-02-16

- 2020-08-07

- 2021-11-29

- 2020-09-05

- 2021-05-30

- 2021-01-03

- 2021-03-22