网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

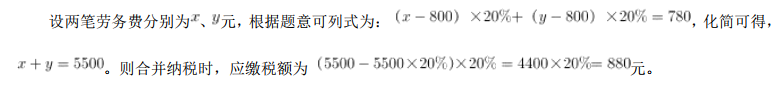

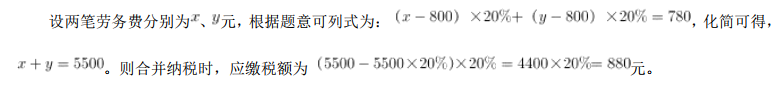

劳务费计税方式为总额不高于4000元时,应纳税额=(总额-800)×20%;高于4000元时,应纳税额=(总额-总额×20%)×20%。某单位甲、乙两部门在同一月份要为某专家发放劳务费,金额均不超过4000元,如果两笔劳务费分别计税,应纳税额之和为780元,但按照规定,两笔劳务费应合并计税,则该专家实际应纳税额为《》( )

A.780元

B.815元

C.880元

D.940元

B.815元

C.880元

D.940元

参考答案

参考解析

解析:

更多 “劳务费计税方式为总额不高于4000元时,应纳税额=(总额-800)×20%;高于4000元时,应纳税额=(总额-总额×20%)×20%。某单位甲、乙两部门在同一月份要为某专家发放劳务费,金额均不超过4000元,如果两笔劳务费分别计税,应纳税额之和为780元,但按照规定,两笔劳务费应合并计税,则该专家实际应纳税额为《》( )A.780元 B.815元 C.880元 D.940元” 相关考题

考题

企业提供交通运输服务应以取得的营业收入额为计税依据,同时()。

A、按5%的税率计算应纳税额B、按3%的税率计算应纳税额C、按5%-20%的税率计算应纳税额D、按3%或5%的税率计算应纳税额

考题

下列有关车船税的说法,不正确的是( )。A.车船税实行从价计税的方法B.船舶采用以净吨位为计税标准C.车船税根据不同类型的车船及其适用的计税标准分别计算应纳税额D.载客汽车和摩托车的应纳税额的计算公式为:应纳税额=应税车辆数量×适用单位税额

考题

假设某计算机专家为某机构提供专门程序设计,取得劳务报酬收入50000元,免征额为800元,税率为20%;若规定计税依据超过20000~30000元的部分,加征2成,超过30000~40000元的部分,加征5成;超过40000元以上的部分,加征10成。则该计算机专家应纳税额为( )元。A.10600B.10280C.13080D.17880

考题

财产转让所得应纳税额的计算公式为( )。A.应纳税额一应纳税所得额×适用税率=(收入总额一财产原值)×20%B.应纳税额一应纳税所得额×适用税率=(收入总额一财产原值一合理税费)×20%C.应纳税额一应纳税所得额×适用税率=(收入总额一合理税费)×20%D.应纳税额一应纳税所得额×适用税率=(收入总额一财产原值+合理税费)×20%

考题

下列有关企业所得税计税叙述中正确的有()。A:企业所得税计税依据是企业应纳税所得额

B:应纳税所得额=收入总额

C:收入总额包括生产经营所得和其他所得

D:准予扣除的项目包括成本、费用、损失等

E:应纳税额=收入总额*税率

考题

下列有关消费税应纳税额的计算公式正确的是()。A:从价计税:应纳税额=应税消费品销售额*适用税率

B:从价计税:应纳税额=应税消费品生产额*适用税率

C:从量计税:应纳税额=应税消费品销售数量*适用税额标准

D:从量计税:应纳税额=应税消费品生产数量*适用税额标准

E:复合计税:应纳税额=应税消费品销售额*适用税率+应税消费品销售数量*适用税额标准

考题

财产转让所得应纳税额的计算公式为()。A:应纳税额=应纳税所得额*适用税率=(收入总额-合理税费)*20%B:应纳税额=应纳税所得额*适用税率=收入总额*20%C:应纳税额=应纳税所得额*适用税率=(收入总额-财产原值-合理税费)*20%D:应纳税额=应纳税所得额*适用税率=(收入总额-财产原值)*20%

考题

下列关于印花税的计税公式的表示方法,正确的有()。A、应纳税额=计税金额×比例税率B、应纳税额=计税金额×固定税额C、应纳税额=凭证件数×固定税额D、应纳税额=凭证件数×比例税率E、应纳税额=凭证件数×5元

考题

根据《企业所得税法》,应纳税额的计算公式应为()。A、应纳税额=应纳税所得额×适用税率B、应纳税额=收入总额×适用税率-减免税额-抵免税额C、应纳税额=收入总额×适用税率D、应纳税额=应纳税所得额×适用税率-减免税额-抵免税额

考题

下列选项中,进项税额不得从销项税额中抵扣的有()。A、简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额B、应纳税额计算公式:应纳税额=销售额×征收率C、简易计税方法的销售额不包括其应纳税额D、简易计税方法可以抵扣进项税额

考题

按照简易计税方法计算的应纳税额,计算公式为:()。A、应纳税额=销项税额-进项税额B、应纳税额=销售额×征收率C、应纳税额=销售额/(1+征收率)×征收率D、应纳税额=含税销售额×征收率

考题

多选题下列有关企业所得税计税叙述中正确的有( )。A企业所得税计税依据是企业应纳税所得额B应纳税所得额=收入总额C收入总额包括生产经营所得和其他所得D准予扣除的项目包括成本、费用、损失等E应纳税额=收入总额×税率

考题

单选题按照简易计税方法计算的应纳税额,计算公式为:()。A

应纳税额=销项税额-进项税额B

应纳税额=销售额×征收率C

应纳税额=销售额/(1+征收率)×征收率D

应纳税额=含税销售额×征收率

考题

单选题自产自用应税消费品应纳税额的计算公式为 ( )A

应纳税额=组成计税价格×税率,其中,组成计税价格=(成本+利润)/(1-消费税税率)B

应纳税额=组成计税价格×税率,其中,组成计税价格=(成本+利润)/(1+消费税税率)C

应纳税额=组成计税价格÷税率,其中,组成计税价格=(成本+利润)/(1+消费税税率)D

应纳税额=组成计税价格÷税率,其中,组成计税价格=(成本+利润)/(1-消费税税率)

考题

单选题根据《企业所得税法》,应纳税额的计算公式应为()。A

应纳税额=应纳税所得额×适用税率B

应纳税额=收入总额×适用税率-减免税额-抵免税额C

应纳税额=收入总额×适用税率D

应纳税额=应纳税所得额×适用税率-减免税额-抵免税额

考题

多选题下列选项中,进项税额不得从销项税额中抵扣的有()。A简易计税方法的应纳税额,是指按照销售额和增值税征收率计算的增值税额,不得抵扣进项税额B应纳税额计算公式:应纳税额=销售额×征收率C简易计税方法的销售额不包括其应纳税额D简易计税方法可以抵扣进项税额

考题

多选题下列关于印花税的计税公式的表示方法,正确的有()。A应纳税额=计税金额×比例税率B应纳税额=计税金额×固定税额C应纳税额=凭证件数×固定税额D应纳税额=凭证件数×比例税率E应纳税额=凭证件数×5元

热门标签

最新试卷