2022年税务师职业资格考试《财务与会计》每日一练(2022-05-16)

发布时间:2022-05-16

2022年税务师职业资格考试《财务与会计》考试共64题,分为单选题和多选题和客观案例题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、关于固定资产后续支出的处理中,正确的有()。【多选题】

A.固定资产发生的更新改造支出,不符合资产确认条件的,应计入当期损益

B.已提足折旧的固定资产的改良支出,应当计入长期待摊费用

C.企业固定资产下一年度将要发生的修理费用在本期末应预先估计并提取

D.房屋建筑物的装修费用也属于固定资产的后续支出,应该在发生时计入当期损益

E.固定资产的日常修理支出计入当期损益,大修理支出计入资产成本

正确答案:A、B

答案解析:选项C,企业固定资产的修理费用,应当在发生时计入当期损益,不得采用预提或待摊的方式处理;选项D,房屋建筑物的装修费用也属于固定资产的后续支出,如果符合固定资产确认条件,应该在发生时予以资本化,并且在两次装修间隔期间与固定资产尚可使用年限两者中较短的期间内,采用合理的方法单独计提折旧;选项E,固定资产的日常修理支出和大修理支出,通常不符合确认固定资产的两个特征,应当在发生时计入当期费用。

2、企业将债权投资部分出售,应将该投资的剩余部分重分类为其他债权投资,并以公允价值进行后续计量,在重分类日,该投资剩余部分的账面价值与其公允价值之间的差额,应计入()。【单选题】

A.公允价值变动损益

B.投资收益

C.营业外收入

D.其他综合收益

正确答案:D

答案解析:企业将债权投资重分类为其他债权投资,以公允价值进行后续计量。重分类日,该投资剩余部分的账面价值与其公允价值之间的差额计入其他综合收益,在该其他债权投资发生减值或终止确认时转出,计入当期损益。

3、某公司原有资本700万元,其中债务资本200万元(每年负担利息24万元),普通股资本500万元(发行普通股10万股,每股面值50元),所得税税率为25%。由于扩大业务,需追加筹资200万元,其筹资方式有两个:一是全部按面值发行普通股:增发4万股,每股面值50元;二是全部筹借长期债务:债务利率为8%,则两种筹资方式每股收益无差别点的息税前利润为( )万元。【单选题】

A.110

B.60

C.100

D.80

正确答案:D

答案解析:借款筹资方式的每股收益=[(ebit-24-200×8%)×(1-25%)]/10,权益筹资方式的每股收益=[(EBIT-24)×(1-25%)]/(10+4),令两者相等,解得EBIT=80万元。

4、2019年年末A公司对其有关存货进行盘点,发现存货盘亏,经查明,分别由以下情况导致:(1)甲原材料收发过程中计量差错引起的存货盘亏10万元,原进项税额1.3万元;(2)乙原材料由于管理不善丢失20万元的存货,原进项税额2.6万元;(3)丙原材料由于管理不善造成盘亏30万元,原进项税额3.9万元;(4)丁原材料由于正常原因造成已过期且无转让价值损失1万元,原进项税额0.13万元;(5)戊原材料由于自然灾害损失了40万元,原进项税额5.2万元。A公司下列会计处理不正确的是( )。【单选题】

A.进项税额需要转出的金额为6.5万元

B.应计入管理费用的金额为66.5万元

C.确认资产减值损失1万元

D.应计入营业外支出的金额为45.2万元

正确答案:D

答案解析:选项A,因管理不善造成被盗、丢失、霉烂变质的损失,进项税额不允许抵扣,需要转出;收发计量差错造成的损失属于正常损失,进项税额不需要转出。即(2)2.6+(3)3.9=6.5(万元);选项B,应计入管理费用的金额=(1)10+(2)22.6+(3)33.9=66.5(万元);选项C,丁原材料由于正常原因造成已过期且无转让价值损失1万元,全额计入资产减值损失,且进项税额可以抵扣;选项D,应计入营业外支出的金额=(5)40(万元),进项税额允许抵扣。

5、下列各项中,影响基本每股收益计算的有( )。【多选题】

A.企业为奖励员工回购本公司的股份

B.企业为筹集资金在期初发行普通股

C.发放优先股股利

D.配股

E.发行可转换公司债券

正确答案:A、B、D

答案解析:选项C,基本每股收益=净利润/发行在外的普通股股数,基本每股收益的计算与优先股无关;选项E,可转换公司债券影响的是稀释每股收益,不影响基本每股收益。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.委托人提供虚假的生产.经营情况和财务会计报表,造成代理错误的

C.委托人投资方发生重大变化,税务师事务所认为税务代理关系无法继续的

D.委托人授意税务代理执业人员实施违反国家法律.行政法规的行为,经劝告仍不停止其违法活动的

E.委托方解体

(1)委托人死亡或解体、破产;

(2)委托人自行实施或授意税务代理人员实施违反国家法律、法规行为,经劝告仍不停止其违法活动的;

(3)委托方提供虚假的生产经营情况和财务会计资料,造成代理错误的。

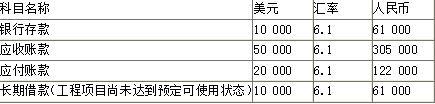

该企业2012年12月31日有关科目余额如下(单位:元):

注:表中长期借款为建造工程专门借款。

该企业2013年1月份发生下列经济业务:

(1)该企业收回客户前欠账款30 000美元,当日汇率为1美元=6.15元人民币。

(2)将10 000美元存款兑换为人民币存款,兑换当日汇率为:银行买入价1美元=6.1元人民币,银行卖出价1美元=6.3元人民币,当日市场汇率为1美元=6.2元人民币。

(3)用银行存款10 000美元偿还应付账款,当日汇率为1美元=6.1元人民币。

(4)2013年1月31日用银行存款10 000美元归还长期借款。归还当日国家公布的汇率为1美元=6.3元人民币。

根据上述资料,回答下列问题。

<4>.计入1月份损益的汇兑损益金额为( )元。

B.4000

C.6000

D.0

注意:专门借款的汇兑差额在符合资本化条件的情况应该资本化,计入在建工程。

B.利息所得,以收入全额为应纳税所得额

C.租金所得,以收入全额为应纳税所得额

D.特许权使用费所得,以收入全额为应纳税所得额

E.股息.红利等权益性投资收益,以收入全额为应纳税所得额

问题:

(1)2017年4月支付租金的进项税额应如何抵扣?金额为多少?

(2)2017年5月采购的用于改建材料的进项税额应如何抵扣?金额为多少?

(3)2017年6月支付建筑服务费的进项税额应如何抵扣?金额为多少?

(2)采购的材料可以一次性抵扣进项税,5月份可以抵扣的进项税额=9.928×8/10=7.94(万元)。

(3)支付的建筑服务可以一次性抵扣进项税,6月份可以抵扣的进项税额=0.3×8/10=0.24(万元)。@##

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-08-01

- 2020-02-16

- 2020-09-12

- 2021-09-24

- 2020-03-22

- 2021-12-10

- 2021-05-26

- 2021-01-24

- 2021-12-08

- 2021-08-24

- 2022-05-16

- 2021-10-28

- 2021-08-27

- 2020-12-18

- 2020-09-02

- 2021-06-26

- 2020-07-29

- 2021-02-12

- 2021-11-11

- 2021-09-03

- 2020-03-20

- 2019-11-11

- 2021-12-26

- 2021-11-23

- 2020-12-13

- 2020-03-30

- 2021-09-25

- 2022-01-23

- 2022-03-18

- 2021-06-12