2021年税务师职业资格考试《涉税服务相关法律 》每日一练(2021-10-20)

发布时间:2021-10-20

2021年税务师职业资格考试《涉税服务相关法律 》考试共65题,分为单选题和多选题和客观案例题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、一铁锤从某建筑工地建筑物顶层落下,正砸在由此经过的关某头上,致关某死亡,关某的家属起诉施工单位侵权赔偿,但施工单位认为本单位无过错。根据规定,对无过错的举证责任由( )承担。【单选题】

A.关某的家属

B.正在施工的工人

C.法院

D.施工单位

正确答案:D

答案解析:本题考核民事诉讼中举证责任的承担。建筑物或者其他设施以及建筑物上的搁置物、悬挂物发生倒塌、脱落、坠落致人损害的侵权诉讼,由所有人或者管理人对其无过错承担举证责任。所以,本案中无过错的举证责任应由被告施工单位承担。

2、下列有关派出机关和派出机构的表述中,正确的有( )。【多选题】

A.派出机关和派出机构均由地方各级人民政府设置

B.派出机关和派出机构均为职权行政主体

C.派出机关是职权行政主体,派出机构是授权行政主体

D.派出机关和派出机构均属于法律、行政法规授权的组织

E.派出机关和派出机构均不是一级人民政府

正确答案:C、E

答案解析:(1)选项A:派出机关由各级人民政府设置;派出机构由各级人民政府职能部门设置。(2)选项BCD:仔细观察可以发现这3个选项显然是相互矛盾的,只能选择其一,“拿不准”时一个都不选,可能更为明智。(3)选项E:派出机关履行着一级人民政府的职能,但不是一级人民政府;派出机构是由各级人民政府“职能部门”派设的,更不可能成为一级人民政府。

3、根据《刑事诉讼法》的规定,人民法院适用简易程序审理的自诉案件( )。【单选题】

A.立案后,自诉人不得撤回自诉

B.起诉后,自诉人和被告人可以自行和解

C.只有被告人有上诉权

D.可以由陪审员1人独任审判

正确答案:B

答案解析:本题考核自诉案件和简易程序。自诉人在宣告判决前可以同被告人自行和解或者撤回自诉。所以选项A错误,选项B正确。自诉案件中自诉人与被告人都有上诉权。所以选项C错误。人民法院适用简易程序审理案件,由审判员1人独任审判。所以选项D错误。

4、某直辖市人民政府根据国务院的授权,决定由城建规划局统一行使有关行政机关的行政处罚权。根据行政处罚法律制度的规定,下列各项中,不能由城建规划局统一行使的是( )。【单选题】

A.环境保护局的罚款权

B.土地管理局的没收权

C.工商行政管理局的吊销营业执照权

D.公安局的拘留权

正确答案:D

答案解析:国务院或者经国务院授权的省、自治区、直辖市人民政府可以决定一个行政机关行使有关的行政处罚权,但限制人身自由的行政处罚(行政拘留)只能由公安机关行使。

5、根据公司法律制度的规定,关于国有独资公司组织机构的下列表述中,正确的有( )。【多选题】

A.国有独资公司不设股东会

B.国有独资公司设立董事会

C.国有独资公司不设监事会

D.国有独资公司董事会成员均由国有资产监督管理机构委派

E.国有独资公司监事会成员均由国有资产监督管理机构委派

正确答案:A、B

答案解析:(1)选项CE:国有独资公司设监事会,监事会成员由国有资产监督管理机构委派,但监事会中的职工代表由职工代表大会选举产生;(2)选项D:国有独资公司的董事会成员由国有资产监督管理机构委派,但董事会成员中的职工代表由职工代表大会选举产生。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.撤回该许可

C.撤销该许可

D.废止该许可

企业2018年发生的经营业务如下:

(1)销售自产产品,开具增值税专用发票,不含税销售额80000000元;为生产产品购进原材料,取得增值税专用发票,发票上注明货款金额20000000元、增值税税额3200000元。

(2)2018年7月1日,企业将闲置的厂房出租,合同约定每年含税租金收入200000元,租期3年。企业于2018年7月1日一次性收取当年半年的含税租金100000元,企业的账务处理为:

借:银行存款100000

贷:预收账款100000

相关折旧已经正确计提并计入了会计处理。企业已经在租赁合同上贴印花税票5元,并按照房产的计税余值缴纳了房产税。该厂房账面原值2000000元,当地政府规定的房产税减除比例为30%。假设该企业拟采用简易计税方法缴纳增值税,该企业2018年年度决算报表尚未编制。

(3)投资收益共300000元,全部为国债利息收入。

(4)企业全年自行核算可以税前扣除的销售成本、税金及附加合计40000000元。

(5)全年发生管理费用7000000元(其中包含业务招待费用600000元、符合条件的新技术研究开发费用800000元)。

(6)全年发生销售费用15000000元,其中包括不含税广告费用10000000元,取得广告公司(一般纳税人)开具的增值税专用发票,注明广告费10000000元,增值税税额600000元。

(7)已计入成本、费用中的实际发生的合理工资总额4000000元,实际发生的职工福利费600000元,实际拨缴的工会经费70000元,实际发生的职工教育经费150000元。

(8)营业外支出账户列支当年的公益性捐赠支出1200000元、工商部门的罚款50000元。

(9)当年新购入一批生产经营用计算机,不含税单价8000元,取得的增值税专用发票上注明价款2000000元,增值税税额320000元。当年按会计规定计提并已在成本费用中列支的折旧费用为200000元,企业已经进行备案,享受固定资产加速折旧政策。

(10)为了提升企业技术能力,2018年10月接受自然人张某以技术成果投资入股。张某该项技术成果研发成本为1200000元,投资时评估作价15000000元。投资入股后,张某持有企业股权份额的5%,企业股本总额增加5000000元。

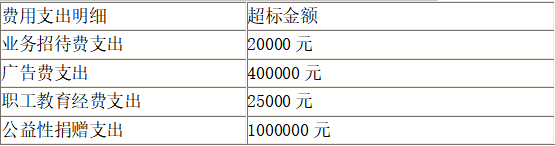

(11)其他相关资料:2017年企业超标的费用支出如下表所示:

要求:根据上述资料,按照下列序号计算回答问题。(不考虑题目未提及的其他税费)

<1>、企业闲置厂房出租业务的涉税处理是否正确?请说明理由。如不正确,请做出正确的账务调整分录和纳税调整。(上年决算报表尚未编制)

<2>、考虑跨年结转,计算业务招待费应调整的应纳税所得额。

<3>、计算新技术研究开发费用应调整的应纳税所得额。

<4>、考虑跨年结转,计算广告费应调整的应纳税所得额。

<5>、考虑跨年结转,计算工资及三项经费应调整的应纳税所得额。

<6>、考虑跨年结转,计算公益性捐赠应调整的应纳税所得额。

<7>、该企业工商部门的罚款能否税前扣除,请说明理由及相应的税务处理。

<8>、计算固定资产加速折旧应调整的应纳税所得额。

<9>、计算企业当期应纳税所得额。

<10>、计算企业当期应纳企业所得税。

<11>、张某以技术成果投资入股取得股权时有何个人所得税优惠政策?

①应确认其他业务收入=100000÷(1+5%)=95238.10(元)。?

②应按预收的租金缴纳增值税,应补缴增值税=100000÷(1+5%)×5%=4761.9(元)。?

③应补缴城建税、教育费附加和地方教育附加合计=4761.9×(7%+3%+2%)=571.43(元),补缴的城建税、教育费附加和地方教育附加应计入“税金及附加”科目。

④应补缴印花税=200000×3×1‰-5=595(元),补缴的印花税应计入“税金及附加”科目。

⑤应补缴房产税=100000÷(1+5%)×12%-2000000×(1-30%)×1.2%×6÷12=3028.57(元),补缴的房产税应计入“税金及附加”科目。

对利润总额的影响金额合计=95238.10-571.43-595-3028.57=91043.1(元)

账务调整分录:

借:预收账款 100000

贷:本年利润 95238.10

应交税费——简易计税 4761.9

借:本年利润 571.43

贷:应交税费——应交城市维护建设税 333.33

——应交教育费附加 142.86

——应交地方教育附加 95.24

借:本年利润 595

贷:应交税费——应交印花税 595

借:本年利润 3028.57

贷:应交税费——应交房产税 3028.57

该企业2018年年度决算报表尚未编制,对于影响利润的错账须调整至“本年利润”科目核算。

<2>、业务招待费不得跨年结转,2017年超标的业务招待费,不得结转至2018年扣除。

业务招待费对应纳税所得额的调整额:

销售(营业)收入的0.5%=(80000000+95238.10)×0.5%=400476.19(元)。

发生额的60%=600000×60%=360000(元)。

业务招待费应调增的应纳税所得额=600000-360000=240000(元)。

<3>、新技术研发费可加计75%扣除,应调减应纳税所得额=800000×75%=600000(元)。

<4>、广告费扣除限额=(80000000+95238.10)×15%=12014285.72(元)。

当年实际发生影响损益的广告费支出10000000元,未超过扣除限额,可以结转扣除2017年超标的广告费支出400000元,应调减应纳税所得额400000元。

<5>、实发的合理工资薪金可以税前扣除。

职工福利费扣除限额=4000000×14%=560000(元)。

职工福利费应调增应纳税所得额=600000-560000=40000(元)。

工会经费扣除限额=4000000×2%=80000(元),实际拨缴70000元,未超过扣除限额,不作调整。

职工教育经费扣除限额=4000000×8%=320000(元),实际发生的职工教育经费150000元,未超过扣除限额,可以结转扣除2017年超标的职工教育经费支出25000元,应调减应纳税所得额25000元。

工资和三项经费合计应调增的应纳税所得额=40000-25000=15000(元)。

<6>、会计利润=80000000+91043.1+300000-40000000-7000000-15000000-1200000-50000=17141043.1(元)。

公益性捐赠扣除限额=17141043.1×12%=2056925.17(元)。

优先扣除2017年超标的公益性捐赠支出1000000元,即调减应纳税所得额1000000元;当年可以税前扣除2018年实际发生的捐赠支出扣除限额=2056925.17-1000000=1056925.17(元),本年实际发生捐赠支出1200000元,则当年实际发生的捐赠支出应调增应纳税所得额=1200000-1056925.17=143074.83(元),2018年超标的捐赠支出143074.83元,准予以后三年内结转扣除。

公益性捐赠支出合计应调减应纳税所得额=1000000-143074.83=856925.17(元)。

<7>、该企业工商部门的罚款不得税前扣除。该项罚款属于违反国家有关法律、法规规定,被有关部门处以的罚款,不得税前扣除,应调增应纳税所得额50000元。

<8>、固定资产加速折旧应调减应纳税所得额=2000000-200000=1800000(元)。

<9>、国债利息收入作为免税收入,应调减应纳税所得额300000元。

应纳税所得额=17141043.1-300000(国债利息)+240000(业务招待费)-600000(新技术研发费)-400000(广告费)+15000(工资及三项经费)-856925.17(公益性支出)+50000(罚款)-1800000(固定资产加速折旧)=13489117.93(万元)。

<10>、应缴纳的企业所得税=13489117.93×15%=2023367.69(万元)。

<11>、张某可以选择适用技术成果投资入股递延纳税政策,经向主管税务机关备案,投资入股当期可暂不纳税,允许递延至转让股权时,按股权转让收入减去技术成果原值和合理税费后的差额计算缴纳所得税。

B.公司股东可以用劳务作价出资设立公司

C.公司股东不得以非货币财产出资设立有限责任公司

D.1个自然人股东只能投资设立一个一人有限责任公司

B.180

C.216

D.72

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-08-23

- 2020-05-08

- 2020-02-02

- 2020-03-17

- 2021-03-17

- 2021-03-29

- 2020-02-14

- 2021-07-13

- 2019-11-11

- 2020-09-26

- 2021-01-15

- 2021-03-03

- 2021-05-04

- 2021-06-16

- 2021-01-09

- 2021-04-02

- 2021-01-17

- 2020-10-18

- 2020-06-12

- 2020-10-20

- 2020-03-14

- 2020-03-12

- 2020-08-22

- 2021-03-24

- 2020-03-06

- 2019-11-07

- 2020-09-09

- 2019-11-15

- 2020-03-21

- 2020-05-25