2021年银行从业资格考试《风险管理(中级)》每日一练(2021-09-30)

发布时间:2021-09-30

2021年银行从业资格考试《风险管理(中级)》考试共120题,分为单选题和多选题和判断题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、我国《商业银行法》规定,商业银行的贷款余额和存款余额的比例不得超过( ),流动性资产余额与流动性负债余额的比例不得低于( )。【单选题】

A.25%、75%

B.75%、25%

C.80%、15%

D.15%、80%

正确答案:B

答案解析:商业银行的贷款余额和存款余额的比例为存贷比,商业银行的存贷比应当不高于75%;流动性资产余额与流动性负债余额的比例是流动性比例,商业银行的流动性比例应当不低于25%(选项B正确)。

2、下图是某商业银行当期贷款五级分类的迁徙矩阵已知期初正常类贷款余额500亿元,关注类贷款余额40亿元,次级贷款余额20亿元,可疑类贷款余额10亿元,损失类贷款余额0,则该商业银行当期期末的不良贷款余额是( )亿元。【单选题】

A.3

B.81.3

C.35

D.75

正确答案:C

答案解析:不良贷款=次级+可疑+损失 迁徙就是要向下降一级。先明白这两个已知条件。 表格没有说可疑类变了,所以维持原来的10亿元,10+4+2+16+2+1=35亿元(选项C正确)。

3、通过撤销危险地区网点、关闭高风险业务等方式进行规避属于()策略。【单选题】

A.消除风险

B.回避风险

C.转移风险

D.承受风险

正确答案:B

答案解析:选项B正确。回避风险,即通过撤销危险地区网点、关闭高风险业务等方式进行规避;转移或缓释风险,即通过外包、保险、专门协议等工具,将损失全部或部分转移至第三方,值得注意的是,在转移或缓释操作风险的过程中,可能会产生新的操作风险;承受风险,即对于无法降低又无法避免的风险,如人员、流程、系统等引起的操作风险,采取承担并通过定价、拨备、资本等方式进行主动管理。

4、商业银行的流动性风险通常是信用、市场、操作等重要风险长期积聚、恶化的综合结果。【判断题】

A.正确

B.错误

正确答案:A

答案解析:虽然流动性风险通常被认为是商业银行破产的直接原因,但实质上,流动性风险成因的复杂性决定了它既可以是资产负债期限结构等不匹配等因素引发的直接风险,也可能是由于信用风险、市场风险、操作风险及其他风险引发的次生风险,也可能是由于信用风险、市场风险、操作风险及其他风险引发的次生风险,但同时流动性风险又可能引发其他风险,或进一步加剧其他风险的严重程度,使银行蒙受严重损失,甚至最终引发清偿性风险。

5、关于抵押品管理,下列说法正确的是()。【多选题】

A.抵押品管理实际上是日常管理最常用的手段

B.银行往往首先使用抵押的方式获得流动性

C.银行往往首先使用资产出售的方式获得流动性

D.国内的银行间市场上,回购的交易频率和市场规模远高于债券交易

E.为了能够快速及时地通过抵押品方式获得流动性,银行应建立良好的抵押品管理机制

正确答案:A、B、D、E

答案解析:选项A说法正确:抵押品管理实际上是日常管理最常用的手段;选项B说法正确:银行往往首先使用抵押的方式获得流动性,而非资产出售的方式;选项D说法正确:在国内的银行间市场上,回购的交易频率和市场规模远高于债券交易;选项E说法正确:为了能够快速及时地通过抵押品方式获得流动性,银行应建立良好的抵押品管理机制。

下面小编为大家准备了 银行从业 的相关考题,供大家学习参考。

如果物价水平处在变动状态,则名义利率能够反映理财产品的真实收益水平。 ( )

A.正确

B.错误

解析:如果物价水平是处在变动之中的状态,则名义利率就不能够反映理财产品的真实收益水平。应该将名义利率减去通货膨胀率之后才得到实际利率,从而反映理财产品的真实收益水平。

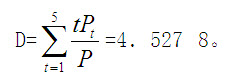

已知条件同上,该债券的久期为( )。

A.4年

B.4.55年

C.5年

D.3.8年

根据久期计算公式:

。故选B。

。故选B。 行业风险分析框架通过( )方面评价一个行业的潜在风险。 A.行业成熟度 B.替代品潜在威胁 C.成本结构 D.经济周期 E.行业进入壁垒

行业风险分析框架从七个方面来评价一个行业的潜在风险,这七个方面分别是:行业成熟度、竞争程度、替代品潜在威胁、成本结构、经济周期(行业周期)、行业进入壁垒、行业涉及的法律法规。在不同的行业或者细分市场中,每个方面的影响程度是不同的。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-09-04

- 2020-05-12

- 2021-04-04

- 2021-09-27

- 2021-05-20

- 2021-08-01

- 2021-08-21

- 2020-09-03

- 2019-11-11

- 2020-03-22

- 2020-09-07

- 2020-09-21

- 2021-07-08

- 2020-06-04

- 2020-08-11

- 2021-04-20

- 2020-03-21

- 2019-10-24

- 2020-12-11

- 2021-08-12

- 2021-03-26

- 2020-09-02

- 2020-05-18

- 2021-10-04

- 2020-02-01

- 2021-05-21

- 2019-11-16

- 2021-03-19

- 2020-09-30

- 2020-08-12