税务师报名系统页面显示不完整如何处理

发布时间:2021-12-24

税务师报名系统页面显示不完整如何处理

最佳答案

浏览器版本的问题,建议使用IE8以上浏览器或火狐、谷歌浏览器。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

2018年3月2日,甲公司销售一批商品给乙公司,确认应收账款为1800万元。2018年12月31日,甲公司对该笔债权计提坏账准备120万元。2019年5月10日,因乙公司发生财务困难,与甲公司进行债务重组,签订的债务重组协议内容包括:

(1)乙公司以一批原材料抵债。该批原材料在重组日的不含税售价为280万元,成本为300万元,已计提存货跌价准备50万元。

(2)乙公司用其持有的一项债权投资抵债。该资产的明细科目为:“成本”明细科目借方余额1000万元;“利息调整”明细科目贷方余额60万元。当日该资产的公允价值为1020万元。

(3)扣除上述抵债额后,再豁免剩余债务的40%。

(4)剩余债务延长至2020年6月30日偿还,但附或有条件:若乙公司2019年实现盈利,则2020年需再支付80万元,若乙公司2019年没有盈利则不再支付。乙公司预计其2019年很可能盈利。

(5)该协议自2019年5月10日起执行。甲乙双方均为增值税一般纳税人,商品适用的增值税税率为16%。上述抵债资产的所有权变更、部分债务解除手续及其他有关法律手续于当日办妥。甲公司取得乙公司的原材料作为库存商品核算,取得的金融资产作为交易性金融资产核算,不考虑其他相关税费影响。

根据上述资料,回答以下问题。

<1>、在债务重组日,该项债务重组业务对甲公司当年利润总额的影响金额是( )万元。

(1)乙公司以一批原材料抵债。该批原材料在重组日的不含税售价为280万元,成本为300万元,已计提存货跌价准备50万元。

(2)乙公司用其持有的一项债权投资抵债。该资产的明细科目为:“成本”明细科目借方余额1000万元;“利息调整”明细科目贷方余额60万元。当日该资产的公允价值为1020万元。

(3)扣除上述抵债额后,再豁免剩余债务的40%。

(4)剩余债务延长至2020年6月30日偿还,但附或有条件:若乙公司2019年实现盈利,则2020年需再支付80万元,若乙公司2019年没有盈利则不再支付。乙公司预计其2019年很可能盈利。

(5)该协议自2019年5月10日起执行。甲乙双方均为增值税一般纳税人,商品适用的增值税税率为16%。上述抵债资产的所有权变更、部分债务解除手续及其他有关法律手续于当日办妥。甲公司取得乙公司的原材料作为库存商品核算,取得的金融资产作为交易性金融资产核算,不考虑其他相关税费影响。

根据上述资料,回答以下问题。

<1>、在债务重组日,该项债务重组业务对甲公司当年利润总额的影响金额是( )万元。

A.-182.08

B.-62.08

C.-201.12

D.-134.08

B.-62.08

C.-201.12

D.-134.08

答案:B

解析:

甲公司债务重组后应收账款的入账价值=[1800-280×(1+16%)-1020]×(1-40%)=273.12(万元)

甲公司确认的债务重组损失额=(1800-120)-[280×(1+16%)+1020+273.12]=62.08(万元)

账务处理是:

借:应收账款——债务重组273.12

坏账准备120

交易性金融资产——成本1020

库存商品280

应交税费——应交增值税(进项税额)44.8

营业外支出——债务重组损失62.08

贷:应收账款1800

甲公司确认的债务重组损失额=(1800-120)-[280×(1+16%)+1020+273.12]=62.08(万元)

账务处理是:

借:应收账款——债务重组273.12

坏账准备120

交易性金融资产——成本1020

库存商品280

应交税费——应交增值税(进项税额)44.8

营业外支出——债务重组损失62.08

贷:应收账款1800

关于纳税评估,下列说法正确的有( )。

A.纳税评估工作主要由基层税务机关的稽查部门及其税务稽查员负责

B.纳税评估的对象是综合审核对比分析中发现有问题或疑点的纳税人

C.纳税评估中发现纳税人有偷税.逃避追缴欠税等税收违法行为嫌疑的,要移交税务稽查部门处理

D.纳税评估分析报告和纳税评估工作底稿可以作为行政复议和诉讼依据

E.纳税评估中,对重点税源户,要保证每年至少重点评估分析一次

B.纳税评估的对象是综合审核对比分析中发现有问题或疑点的纳税人

C.纳税评估中发现纳税人有偷税.逃避追缴欠税等税收违法行为嫌疑的,要移交税务稽查部门处理

D.纳税评估分析报告和纳税评估工作底稿可以作为行政复议和诉讼依据

E.纳税评估中,对重点税源户,要保证每年至少重点评估分析一次

答案:C,E

解析:

选项A,纳税评估工作主要由基层税务机关的税源管理部门及其税收管理员负责;选项B,纳税评估的对象为主管税务机关负责管理的所有纳税人及其应纳所有税种,发现有问题或疑点的纳税人要作为重点评估分析对象;选项D,纳税评估分析报告和纳税评估工作底稿是税务机关内部资料,不发纳税人,不作为行政复议和诉讼依据。

2020新版,暂无习题,最近更新

答案:

解析:

某设备制造厂系增值税一般纳税人, 2017年以自产设备投资- - 家生物制药公司,该设备的不含税公允价值为2000000元,账面成本为1400000元,当年该厂的年应纳税所得额为500000元。

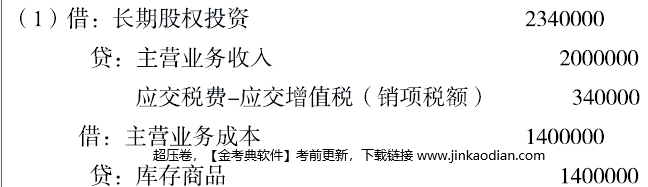

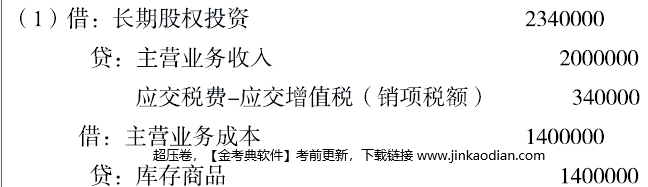

(1)请写出设备制造厂此项投资业务的会计分录。

(2)设备制造厂对此项投资业务确认的所得若选择递延缴纳企业所得税,应如何处理?此项投资股权的计税基础如何确定?

(3)若设备制造厂选择递延缴纳企业所得税,生物制药公司取得该设备的计税基础如何确定?

(4)若设备制造厂选择递延缴纳企业所得税后第二1年又将该项投资转让。企业所得税应如何处理?

(1)请写出设备制造厂此项投资业务的会计分录。

(2)设备制造厂对此项投资业务确认的所得若选择递延缴纳企业所得税,应如何处理?此项投资股权的计税基础如何确定?

(3)若设备制造厂选择递延缴纳企业所得税,生物制药公司取得该设备的计税基础如何确定?

(4)若设备制造厂选择递延缴纳企业所得税后第二1年又将该项投资转让。企业所得税应如何处理?

答案:

解析:

(2)居民企业(以下简称企业)以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。2017年投资时的计税基础应该为设备的原计税基础(账面成本)1400000元。之后加上每年确认的非货币性资产转让所得( 20000001400000) /5= 120000 (元),逐年进行调整。

(3)生物制药企业应该以该设备的公允价值2000000元作为计税基础。

(4)该设备制造厂选择递延缴纳企业所得税后,第二年又将该项投资转让,应该一次性确认所得2000000- 1400000-600000 (万元)。

[提示]企业在对外投资5年内转让上述股权或投资收回的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在转让股权或投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税。

(2)居民企业(以下简称企业)以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。2017年投资时的计税基础应该为设备的原计税基础(账面成本)1400000元。之后加上每年确认的非货币性资产转让所得( 20000001400000) /5= 120000 (元),逐年进行调整。

(3)生物制药企业应该以该设备的公允价值2000000元作为计税基础。

(4)该设备制造厂选择递延缴纳企业所得税后,第二年又将该项投资转让,应该一次性确认所得2000000- 1400000-600000 (万元)。

[提示]企业在对外投资5年内转让上述股权或投资收回的,应停止执行递延纳税政策,并就递延期内尚未确认的非货币性资产转让所得,在转让股权或投资收回当年的企业所得税年度汇算清缴时,一次性计算缴纳企业所得税。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-01-08

- 2021-04-06

- 2021-12-22

- 2021-12-19

- 2021-12-30

- 2021-01-08

- 2021-01-10

- 2021-03-03

- 2021-10-31

- 2021-02-01

- 2021-03-03

- 2021-01-02

- 2021-12-18

- 2021-12-22

- 2021-12-28

- 2021-01-03

- 2021-11-24

- 2021-01-10

- 2021-01-06

- 2021-11-06

- 2021-04-05

- 2021-12-24

- 2021-03-06

- 2021-02-26

- 2021-12-13

- 2021-02-04

- 2021-02-08

- 2021-03-03

- 2021-06-18

- 2021-12-14