哪个答案是对的

发布时间:2021-03-05

哪个答案是对的

最佳答案

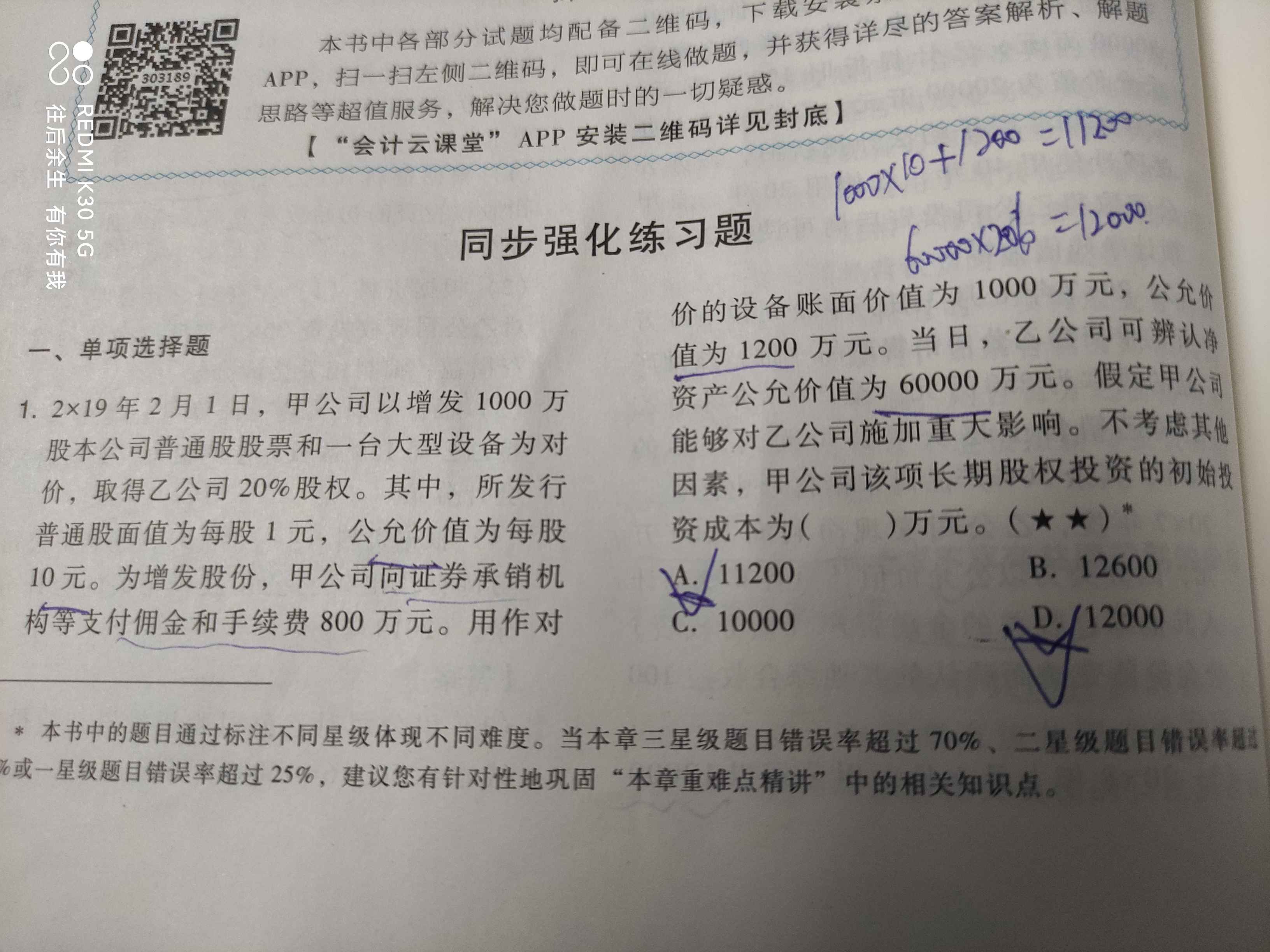

同学您好,选项A是正确的。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B.部门边际贡献

C.部门税后经营利润

D.部门税前经营利润

方案一:选择A供应商,材料价格为每吨3000元,每吨运费100元,每次订货还需支付返空、路桥等固定运费500元。材料集中到货,正常情况下从订货至到货需要10天,正常到货的概率为50%,延迟1天到货的概率为30%,延迟2天到货的概率为20%。当材料缺货时,每吨缺货成本为50元。如果设置保险储备,以一天的材料消耗量为最小单位。材料单位储存成本为200元/年。

方案二:选择当地B供应商,材料价格为每吨3300元,每吨运费20元,每次订货还需支付固定运费100元。材料在甲公司指令发出当天即可送达,但每日最大送货量为10吨。材料单位储存成本为200元/年。

要求:

1)计算方案一的经济订货量;分别计算不同保险储备量的相关总成本,并确定最合理的保险储备量;计算方案一的总成本。

2)计算方案二的经济订货量和总成本。

3)从成本角度分析,甲公司应选择哪个方案?

=720×(3000+100)=2232000(元)

不设置保险储备时:

缺货成本=(2×30%+4×20%)×12×50=840(元)

保险储备成本=0

缺货成本+保险储备成本=840(元)

设置2吨的保险储备时:

缺货成本=2×20%×12×50=240(元)

保险储备成本=2×200=400(元)

缺货成本+保险储备成本=240+400=640(元)

设置4吨的保险储备时:

缺货成本=0

保险储备成本=4×200=800(元)

缺货成本+保险储备成本=800(元)

经比较,设置2吨保险储备时的缺货成本与保险储备成本之和最低,应设置2吨的保险储备。

方案一的总成本=2232000+12000+640=2244640(元)

方案二的总成本=720×(3300+20)+4800=2395200(元)

(3)方案一的总成本低于方案二的总成本,应当选择方案一。

某市一餐饮企业于2007年8月成立,职工共30人,企业的资产总额为300万元, 企业2008年销售收入500万元,销售成本350万元,财务费用、管理费用、销售费用共计130元,企业自行计算的应纳税所得额为20万元,在汇算清缴时经税务师事务所审核, 发现以下事项未进行纳税调整:

(1)企业的“其他应付款”科目隐瞒餐饮收入20万元,相应成本为16万元。

(2)已计入成本费用中实际支付的工资72万元,并计提但未上缴工会经费l.44万元, 计提职工福利费10.08万元(其中实际列支5万元),计提1.08万元的职工教育经费(已经全部用于员工的礼仪培训)。

(3)管理费用中列支的业务招待费10万元。

(4)管理费用中列支企业的财产保险费用2万元,为股东支付的商业保险费5万元。

(5)以前年度亏损20万元尚未弥补。

要求:根据上述资料,按下列序号计算有关纳税事项,每问需计算出合计数:

(1)计算企业2008年度应补缴的流转税、城市维护建设税和教育费附加;

(2)计算企业2008年度工资及三项费用调整金额;

(3)计算企业2008年度业务招待费纳税调整金额;

(4)计算企业2008年度支付的保险费纳税调整金额;

(5)计算企业2008年度应缴纳的企业所得税。

(1)补缴的营业税=20×5%=1(万元)

补缴的城市维护建设税=1×7%=0.07(万元)

补缴的教育费附加=1×3%=0.03(万元)

应补缴的流转税、城市维护建设税和教育费附加合计=1+0.07+0.03=1.10(万元)

(2)实际支付的工资72万元,可据实扣除。

工会经费l.44万元未上缴,纳税调增l.44万元。

职工福利费纳税调增=10.08-5=5.08(万元)

职工教育经费的扣除限额=72×2.5%=1.8(万元),由于企业计提并使用l.08万元,不需要纳税调整。

工资及三项费用调增金额=5.08+1.44=6.52(万元)

(3)业务招待费扣除限额=(500+20)×0.5%=2.6(万元)×10×60%=6(万元),只能按2.6万元扣除。

纳税调增金额=10-2.6=7.4(万元)

(4)为股东支付的商业保险费5万元,不得在税前扣除。 纳税调增金额=5(万元)

企业参加财产保险,按照规定缴纳的保险费,准予扣除。企业为投资者或者职工支付的商业保险费,不得扣除。

(5)2008年度企业应纳税所得额=20+(20-16-1.10)+6.52+7.4+5-20=21.82(万元)

2008年度应缴纳的企业所得税=21.82×20%=4.36(万元)

除工业企业以外的其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。符合小型微利企业的条件,按20%征收企业所得

税。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-03-28

- 2021-03-05

- 2021-03-03

- 2021-01-06

- 2021-10-14

- 2021-10-19

- 2021-03-07

- 2021-10-19

- 2021-03-04

- 2021-12-25

- 2021-11-06

- 2021-02-11

- 2021-05-12

- 2021-03-03

- 2021-12-31

- 2021-06-20

- 2021-02-11

- 2021-10-15

- 2021-02-11

- 2021-01-20

- 2021-08-05

- 2021-10-20

- 2021-03-07

- 2021-12-16

- 2021-02-11

- 2021-10-18

- 2021-10-17

- 2021-06-15

- 2021-09-08

- 2021-05-14