老师,本题中管理费为何是课可变对价,题中说的是...

发布时间:2021-01-17

老师,本题中管理费为何是课可变对价,题中说的是管理费不会因为基金净值的后续变化被调整或退回,意思不是说管理费是不变的吗?

最佳答案

同学,您好,欢迎来到帮考网,很高兴为您服务!

不是的,这里的管理费是按照每季度末按该基金净值的 1.5% 收取的,那么季度末的基金净值是不固定的,因此是属于可变对价的。

希望我们的答疑能对您有所助益。

祝您生活愉快,考试顺利!

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

在计算项目经营期的现金流量时,与投资项目有关的利息支出应当作为现金流出量处理。( )

A.正确

B.错误

解析:与项目投资有关的利息支出不属于现金流出量。在以复利方式计算净现值时,就已经将利息的问题考虑在内了。

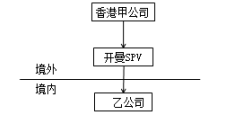

乙公司于2017年发生了如下业务:

(1)5月5日,通过SPV公司向甲公司分配股息1000万元。

(2)7月15日,向甲公司支付商标使用费1000万元、咨询费800万元,7月30日向甲公司支付设计费5万元。甲公司未派遣相关人员来中国提供相关服务。

(3)12月20日,甲公司将SPV公司的全部股权转让给另一中国居民企业丙公司,丙公司向甲公司支付股权转让价款8000万元。

其他相关资料:假设1美元折合6.5元人民币。

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

问题(1):计算乙公司向SPV公司分配股息时应代扣代缴的企业所得税。

问题(2):计算乙公司应代扣代缴的增值税。

问题(3):计算乙公司向甲公司支付商标使用费,咨询费,设计费应代扣代缴的企业所得税。

问题(4):指出乙公司上述对外支付的款项中,需要办理税务备案手续的项目有哪些?并说明理由。

问题(5):判断甲公司转让SPV公司的股权是否需要在中国缴纳企业所得税?并说明理由。

(2)乙公司应代扣代缴的增值税=(1000+800+5)÷(1+6%)×6% =102.17(万元)

虽然甲公司并未派遣相关人员来中国提供相关服务,但由于服务接受方在中国境内,因此需要缴纳中国的增值税。

(3)应扣缴企业所得税=1000÷(1+6%)×10%=94.34(万元)

由于甲公司并未派遣相关人员来中国提供咨询服务和设计服务,因此劳务发生地不在中国,企业所得税的来源地不在中国,无需缴纳中国的企业所得税;特许权使用费所得按照负担、支付所得的企业或机构场所所在地确定企业所得税的所得来源地,由于支付方在中国境内,因此需要缴纳中国的企业所得税。

特别提示:

第(2)问和第(3)问结合在一起,考核的关键点是企业所得税的所得来源地与增值税的境内、境外的判断标准是不同的。

(4)需要备案的项目有:分配股息、支付商标使用费、咨询费。

境内机构和个人向境外单笔支付等值5万美元以上的特定种类外汇资金,应向所在地主管税务机关进行税务备案。设计费没有超过5万美元,无需进行税务备案。

(5)需要在中国缴纳企业所得税。

理由:根据《关于非居民企业间接转让财产企业所得税若干问题的公告》,间接转让中国居民股权等财产,规避企业所得税纳税义务的,应按照《企业所得税法》的有关规定,确认为直接转让中国居民企业股权财产,需要在中国缴纳企业所得税。

B.注册会计师应当根据具体情况评估是否需要对审计业务约定条款作出修改

C.对于现有的条款,注册会计师无需提醒被审计单位予以注意

D.如果法律法规的规定发生变化,可能导致注册会计师修改审计业务约定条款

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-03-03

- 2021-11-18

- 2021-12-26

- 2021-12-01

- 2021-08-02

- 2021-01-31

- 2021-07-14

- 2021-12-25

- 2021-06-16

- 2021-10-17

- 2021-10-18

- 2021-11-20

- 2021-02-11

- 2021-01-01

- 2021-10-17

- 2021-03-24

- 2021-03-06

- 2021-07-30

- 2021-06-20

- 2021-11-06

- 2021-10-18

- 2021-10-17

- 2021-02-11

- 2021-03-07

- 2021-10-18

- 2021-10-18

- 2021-10-14

- 2021-07-18

- 2021-02-11

- 2021-11-17