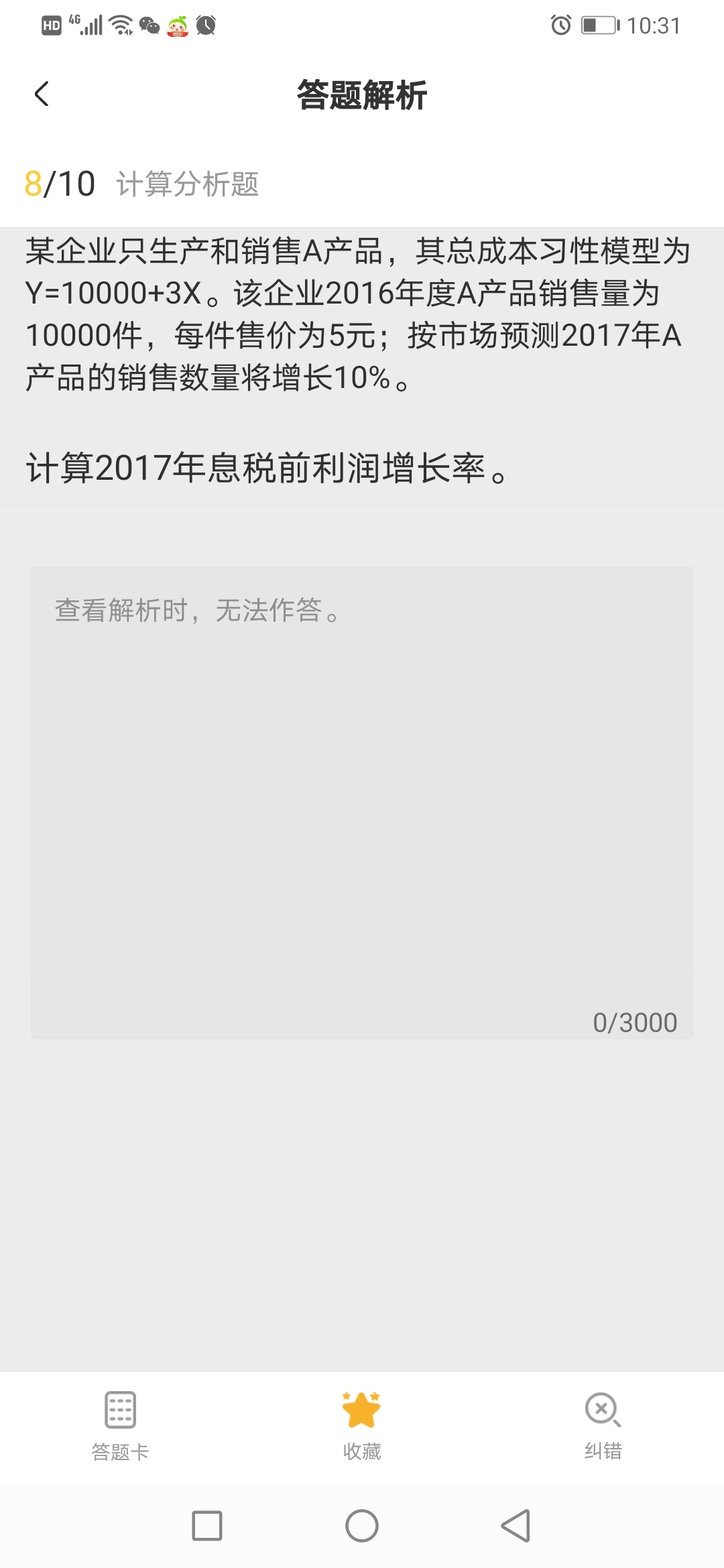

老师,给我说说这个题,

发布时间:2021-12-16

老师,给我说说这个题,

最佳答案

同学,您好,很高兴为您服务!

通过总成本模型Y=10000+3X;可知,固定成本为10000;单位变动成本为3

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 中级会计职称 的相关考题,供大家学习参考。

根据《中外合资经营企业法》的规定,中外合资经营企业如需增加注册资本,其程序有( )。

A.经合营各方协商一致

B.必须经出席董事会会议的2/3以上的董事通过

C.报原审批机关备案

D.办理注册资本的变更登记手续

合营企业增加注册资本应当经合营各方协商一致,并由董事会会议通过,报经原审批机关核准。合营企业增加、减少注册资本,应当修改合营企业章程,并办理变更注册资本登记手续。本题中,C选项的备案应为核准;B选项涉及合营企业注册资本的增加、减少必须经出席董事会会议的董事一致通过方可作出决议。

2010年1月1日,甲公司董事会批准研发某项新产品专利技术,有关资料如下: (1)2010年,该研发项目共发生材料费用200万元,人工费用500万元,均属于研究阶段支出,以银行存款支付人工费用。 (2)2011年年初,研究阶段结束,进入开发阶段,该项目在技术上已具有可行性,甲公司管理层明确表示将继续为该项目提供足够的资源支持,该新产品专利技术研发成功后,将立即投产。 (3)2011年,共发生材料费用430万元,人工费用470万元(以银行存款支付),另发生相关设备折旧费用100万元,2011年发生的支出均符合资本化条件。 (4)2012年1月1日,该研发项目研发成功,该项新产品专利技术于当日达到预定用途。 (5)甲公司预计该新产品专利技术的使用寿命为5年,该专利的法律保护期限为10年,甲公司对其采用直线法摊销、无残值;税法规定该项无形资产摊销方法、年限和残值与会计相同。 (6)2012年年末,该项无形资产出现减值迹象,经减值测试,该项无形资产的可收回金额为720万元,计提减值后,摊销年限、摊销方法和残值不需变更。 (7)其他资料: ①按照税法规定企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。甲公司该研究开发项目符合上述税法规定。 ②假定甲公司每年的税前利润总额均为10000万元,甲公司适用的所得税税率为25%。 ③假定甲公司除无形资产外不存在其他暂时性差异。 ④假定不考虑所得税之外的其他税费的影响。 要求: (1)编制2010年甲公司无形资产研发项目的相关会计分录。 (2)编制2011年和2012年甲公司无形资产研发项目及摊销、减值的相关会计分录。 (3)分别计算2010年至2013年的递延所得税、应交所得税和所得税费用,并编制相关分录。

(1)2010年

借:研发支出—费用化支出700

贷:原材料200

应付职工薪酬500

借:应付职工薪酬500

贷:银行存款500

借:管理费用700

贷:研发支出—费用化支出700

(2)2011年

借:研发支出—资本化支出1000

贷:原材料430累计折旧100

应付职工薪酬470

借:应付职工薪酬470

贷:银行存款4702012年

借:无形资产1000

贷:研发支出—资本化支出1000

借:生产成本(制造费用)200(1000/5)

贷:要计摊销200

减值测试前无形资产的账面价值=1000-1000÷5=800(万元)

应计提的减值准备金额=800-720=80(万元)

借:资产减值损失80

贷:无形资产减值准备80

(3)

①2010年年末

2010年无暂时性差异,应交所得税=(10000-700×50%)× 25%=2412.5(万元),所得税费用为2412.5万元。

会计分录:

借:所得税费用2412.5

贷:应交税费—应交所得税2412.5

②2011年年末

无形资产的账面价值为1000万元,计税基础=1000×150%=1500(万元),可抵扣暂时性差异为500万元(1500-1000),但不确认递延所得税资产。

应纳税所得额为10000万元

应交所得税=10000×25%=2500(万元)所得税费用为2500万元

会计分录:

借:所得税费用2500

贷:应交税费—应交所得税2500

③2012年年末

计提减值准备后无形资产的账面价值为720万元,计税基础=(1000-1000÷5)×150%=1200(万元),暂时性差异为480万元,其中400万元(1200-800)不确认递延所得税资产,计提减值准备的80万元产生的可抵扣暂时性差异要确认递延所得税资产。

应确认的递延所得税资产=80×25%=20(万元)

应纳税所得额=10000-(1000×150%÷5-1000÷5)+80=9980(万元)

应交所得税=9980×25%=2495(万元)所得税费用=2495-20=2475(万元)会计分录:

借:所得税费用2475

递延所得税资产20

贷:应交税费—应交所得税2495

④2013年年末

无形资产的账面价值=720-720/4=540(万元)

计税基础:(1000-1000÷5×2)×1 50%=900(万元)

暂时性差异=900-540=360(万元),其中300万元不确认递延所得税资产。

注:300万元是假设不计提减值时无形资产账面价值和计税基础的差额,不计提减值时无形资产账面价值=1000-1000÷5×2=600(万元),计税基础=1000×150%-1000×150%÷5×2=900(万元),形成可抵扣暂时性差异=900-600=300(万元)

递延所得税资产余额=(360-300)× 25%=15(万元)

递延所得税资产本期贷方发生额=20-15=5(万元)

应纳税所得额=10000-(1000×1 50%÷5-720÷4)=9880(万元)

应交所得税=9880×25%=2470(万元)所得税费用=2470+5=2475(万元)

会计分录:

借:所得税费用2475

贷:应交税费—应交所得税2470

递延所得税资产

根据《证券法》的规定,下列人员中可以担任证券公司的董事、监事、高级管理人员的有( )。

A.因违法行为或者违纪行为被开除的证券交易所、证券登记结算机构、证券服务机构、证券公司的从业人员

B.因违法行为或者违纪行为被解除职务的证券公司的董事、监事、高级管理人员,自被解除职务之日起已过七年

C.因违法行为或者违纪行为被撤销资格的注册会计师,自被撤销资格之日起已超过五年

D.被开除的国家机关工作人员

解析:根据《公司法》的规定,BC两项所列情形的人员可以担任证券公司的董事、监事、高级管理人员。AD选项的内容属于法律所规定的不得招聘为证券公司从业人员的情形。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-03-04

- 2021-10-18

- 2021-05-27

- 2021-03-01

- 2020-12-30

- 2021-04-21

- 2021-01-16

- 2021-02-01

- 2021-01-02

- 2020-12-26

- 2021-03-02

- 2021-10-14

- 2021-06-10

- 2021-01-31

- 2021-02-04

- 2020-12-29

- 2021-03-18

- 2021-10-18

- 2021-10-18

- 2021-10-18

- 2021-10-19

- 2021-05-17

- 2021-10-20

- 2021-03-03

- 2021-02-20

- 2021-12-14

- 2021-03-26

- 2021-02-08

- 2021-06-29

- 2021-01-01