应收账款与预收账款可互替使用吗?应收账款是资产...

发布时间:2021-01-02

应收账款与预收账款可互替使用吗?应收账款是资产,而预收账款是负债,可书中他们都是同借或同贷

最佳答案

同学,您好,很高兴为您服务!

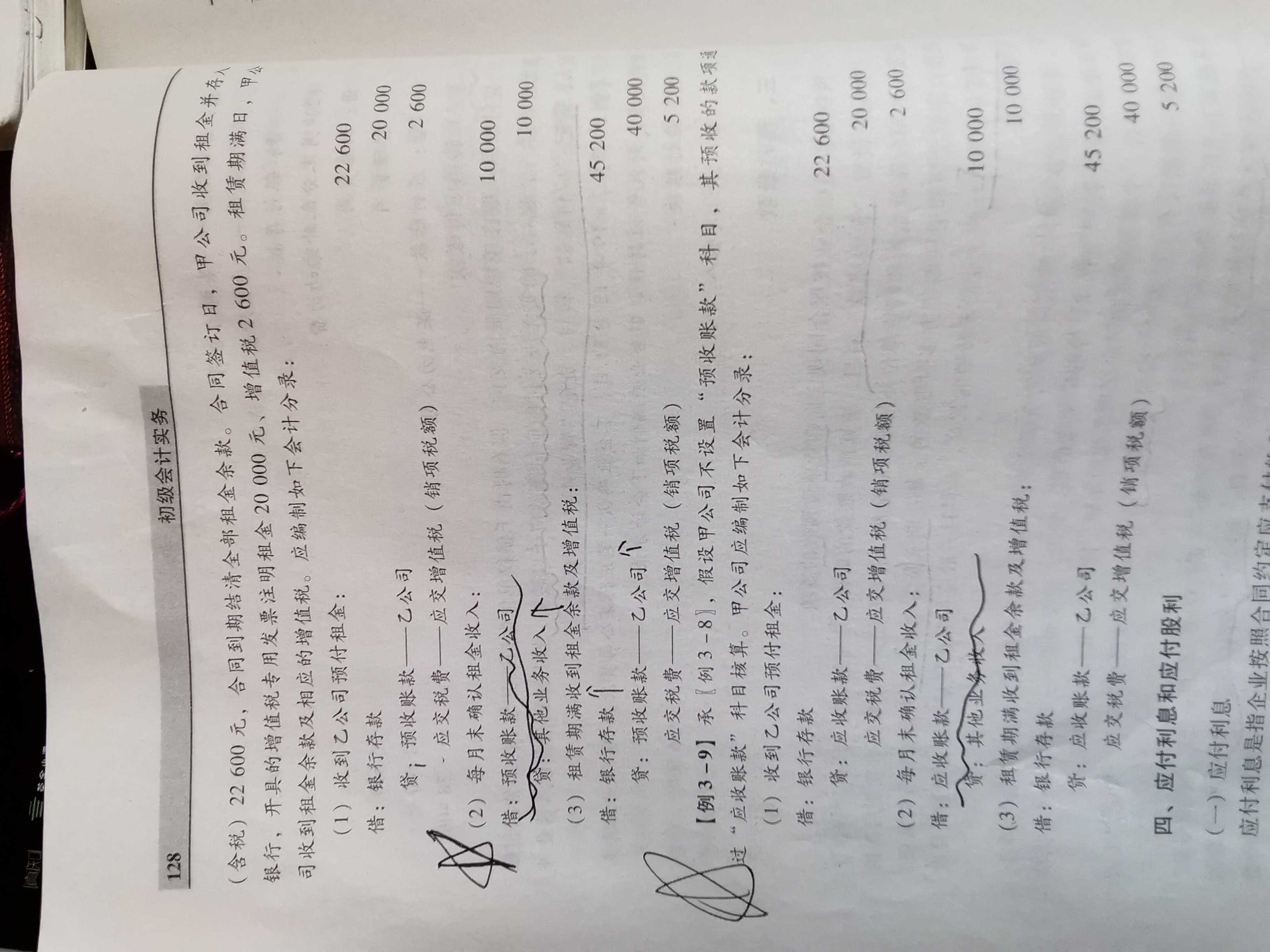

应收和预付是资产类,应付和预收是负债类.企业会计制度规定,对于预收或预付较少的业务,也可以放在"应付账款"科目的借方和"应收账款"科目的贷方核算.

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 初级会计职称 的相关考题,供大家学习参考。

下列各项中,不属于筹资活动产生的现金流量的有( )。

A. 支付的现金股利

B. 取得短期借款

C. 增发股票收到的现金

D. 购买固定资产支付的现金

支付的现金股利在筹资活动中的“分配股利、利润或偿付利息所支付的现金”项目中反映;取得短期借款在筹资活动中的“取得借款所收到的现金”项目中反映;增发股票收到的现金在筹资活动中的“吸收投资所收到的现金”项目中反映;购买固定资产支付的现金属于投资活动产生的现金流量。

Y公司为-家彩电生产企业,共有职工200名,20×9年2月,公司以其生产的成本为1000元的彩电作为福利发放给公司每名职工。该型号彩电的售价为每台1 400元,Y公司适用的增值税税率为17%。假定200名职工中170名为直接参加生产的职工,30名为总部管理人员。公司共有高级管理人员5名,每人提供一辆汽车免费使用,假定每辆汽车每月计提折旧1000元;公司还为5位高级管理人员每人租赁一套租金为5 000元的公寓免费使用。

要求:

(1)做出Y公司将彩电作为福利发放的会计分录;

(2)做出Y公司为高级管理人员免费提供汽车和公寓使用的会计分录。

【答案】

(1)借:生产成本 278 460(238 000+40 460)

管理费用 49 140(42 000+7 140)

贷:应付职工薪酬 327 600

借:应付职工薪酬 327 600

贷:主营业务收入 280 000

应交税费--应交增值税(销项税额) 47 600

借:主营业务成本 200 000

贷:库存商品 200 000

(2)借:管理费用 30 000(5 000+25 000)

贷:应付职工薪酬 30 000

借:应付职工薪酬 30 000

贷:累计折旧 5 000

其他应付款 25 000

某自营出口的生产企业为增值税一般纳税人,出口货物的增值税税率为17%,退税率为13%。2005年7月的有关业务如下:

(1)购进原材料一批,取得的增值税专用发票注明的价款为500万元;

(2)准予抵扣的进项税额为85万元(该增值税专用发票已经税务机关认证),货物已验收入库;

(3)本月出口货物销售取得销售额100万元;内销货物600件,开具普通发票,取得含税销售额140.4万元;将与内销货物相同的自产货物200件用于本企业基建工程,货物已移送。

(4)2005年6月留抵税额为5万元。

要求:计算该企业当期“免、抵、退”税额。

(1)当期免抵退税不得免征和抵扣税额 =100×(17%-13%)=4(万元)

(2)当期应纳税额=[140.4÷(1+17%)+140.4÷(1+17%)÷600×200]×17%-(85-4)-5=27.2-81-5=-58.8(万元)

(3)出口货物“免、抵、退”税额=100×13%=13(万元)

(4)按规定,如当期期末留抵税额(绝对值)大于当期免抵退税额时:

当期应退税额=当期免抵退税额

该企业当期应退税额=13(万元)

(5)当期免抵税额=当期免抵退税额-当期应退税额=13-13=0(万元)

(6)7月期末留抵结转下期继续抵扣的税额=58.8-13=45.8(万元)

【该题针对“出口货物的免、抵、退”知识点进行考核】

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-01-11

- 2020-12-30

- 2021-10-20

- 2021-02-04

- 2021-01-16

- 2021-10-18

- 2021-10-18

- 2021-01-15

- 2021-02-03

- 2021-01-04

- 2021-01-07

- 2021-03-28

- 2021-02-04

- 2021-01-16

- 2021-01-04

- 2021-10-18

- 2021-01-26

- 2021-05-22

- 2021-12-18

- 2021-03-11

- 2021-03-26

- 2021-10-18

- 2021-01-25

- 2021-02-03

- 2020-12-30

- 2021-06-12

- 2021-02-03

- 2020-12-27

- 2021-01-23

- 2021-01-16