这个也看不懂老师

发布时间:2021-01-08

这个也看不懂老师

最佳答案

同学,您好,很高兴为您服务!

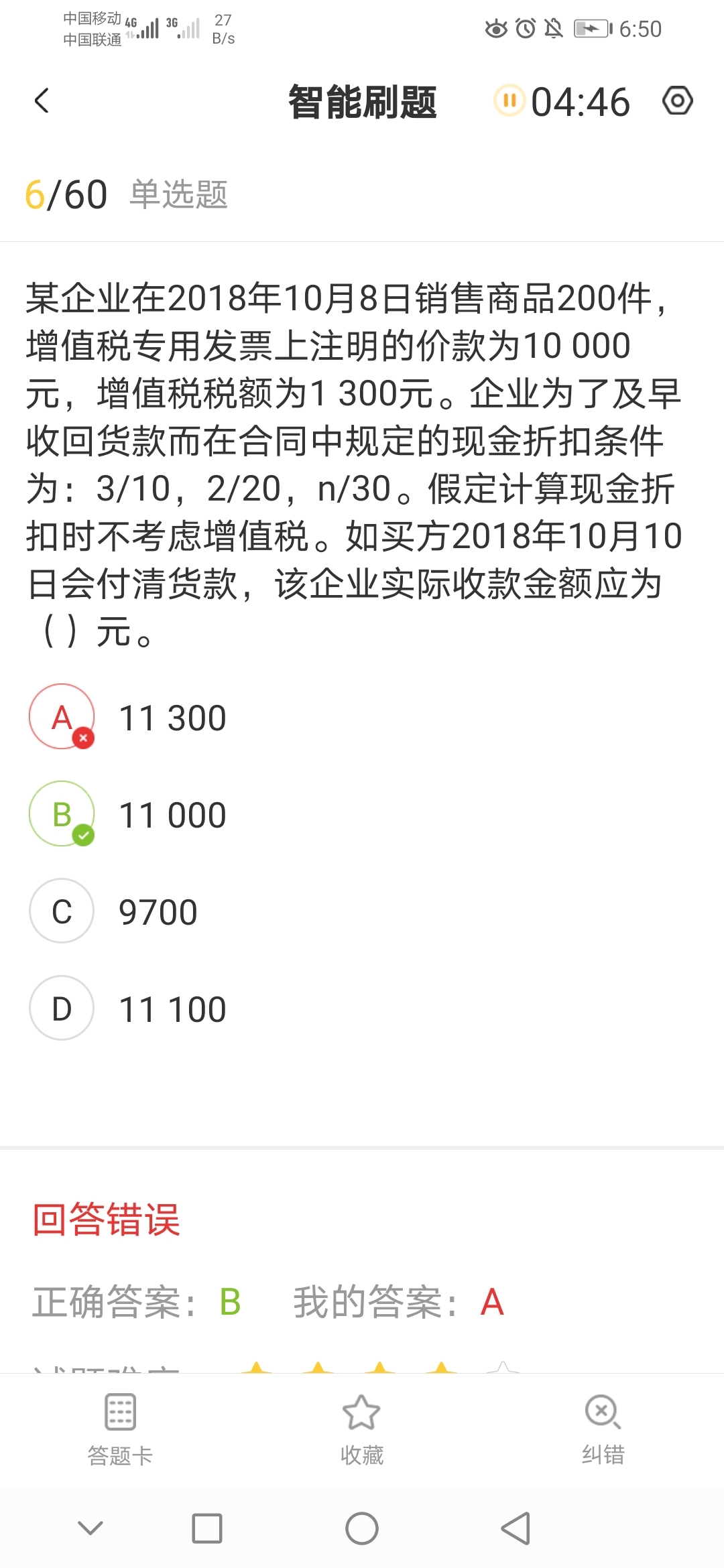

现金折扣是督促收回款的,3/10是销售日和回款日不超过10天就享受3%的折扣;2/20销售日和回款日不超过20天就享受3%的折扣,n/30是超过了20天之后就没有折扣了,是多少钱就付给咱们多少钱。

比如10月8日销售的,10月10日就回款了,所以两天就回款了在10天之内,所以就享受3%的现金折扣。

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 初级会计职称 的相关考题,供大家学习参考。

甲企业为增值税-般纳税企业,20×8年3月,该企业发生的有关业务如下(全部款项均通过银行存款收支):

(1)接受A企业作为资本投入的材料-批,并由此享有本企业3月初所有者权益(6000万元)的1%,双方确认其价值560000元;该材料适用17%的增值税税率,计税价格为600 00元,已获取相应的增值税发票。

(2)修理工程领用库存商品-批。该批库存商品成本10000元,按计税价格12 000元计算的增值税为2040元。

(3)库存商品向股东支付股利。该批库存商品成本2 000 000元,按计税价格2 400 000元计算的增值税为408 000元。

(4)材料盘亏2 000元,转出增值税340元;经查明属于非常损失。

(5)本月交纳上月、本月的增值税分别为20000元和320000元。

要求:

(1)根据上述资料编制会计分录(“应交税费”科目须列出三级明细科目):

(2)计算本月应交的增值税额;

(3)计算月末应交未交或多交的增值税额并予结转。

【答案】

(1)①借:原材料 560 000

应交税费--应交增值税(进项税额) 102 000

贷:实收资本--A企业 600 000

资本公积--资本溢价 62 000

②借:在建工程 12 040

贷:库存商品 10 000

应交税费--应交增值税(销项税额) 2 040

③借:应付股利 2 408 000

贷:主营业务收入 2 000 000

应交税费--应交增值税(销项税额) 408 000

借:主营业务成本 2 000 000

贷:库存商品 2 000 000

④借:待处理财产损溢--待处理流动资产损溢 2 340

贷:原材料 2 000

应交税费--应交增值税(进项税额转出) 340

借:营业外支出--非常损失 2 340

贷:待处理财产损溢--待处理流动资产损溢 2 340

⑤借:应交税费--未交增值税 20 000

--应交增值税(已交税金) 320 000

贷:银行存款 340 000

(2)本月应交的增值税额=-102 000+2 040+408 000+340=308 380(元)

(3)①月末多交的增值税额=320 000-308 380=11 620(元)

②借:应交税费--未交增值税 11 620

贷:应交税费--应交增值税(转出多交增值税) 11 620

对于现金存入银行的业务,会计人员应根据原始凭证编制( )。

A.付款凭证

B.收款凭证

C.转账凭证

D.汇总记账凭证

对于现金存入银行的业务,涉及到现金付出和银行存款收入的情况,故从理论上讲,能够同时编制现金付款凭证和银行存款收款凭证,但实务中统一要求编制现金付款凭证,以避免重复登记入账问题

印花税同一应税凭证,载有两个或两个以上经济事项而适用不同税目税率,如分别记载金额的,应分别计算应纳印花税额,按相加后的合计税额贴花;如未分别记载金额,按税率高的计税贴花。( )

【解析】本题考核印花税的计税依据确定。印花税同一应税凭证,载有两个或两个以上经济事项而适用不同税目税率,如分别记载金额的,应分别计算应纳印花税额,按相加后的合计税额贴花;如未分别记载金额,按税率高的计税贴花。☆随堂演练参考答案及解析(四)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-10-19

- 2021-07-09

- 2021-03-31

- 2021-04-06

- 2021-01-01

- 2021-01-03

- 2021-03-02

- 2021-01-10

- 2021-01-16

- 2021-01-15

- 2021-10-18

- 2021-01-04

- 2021-03-02

- 2021-04-16

- 2021-01-10

- 2021-10-17

- 2021-01-19

- 2021-11-14

- 2021-02-21

- 2020-12-29

- 2021-01-18

- 2021-01-22

- 2021-02-03

- 2021-10-18

- 2021-01-21

- 2021-02-13

- 2021-05-26

- 2020-12-28

- 2021-03-03

- 2021-11-14