这两个题,不太懂,麻烦老师帮我讲一下呗,谢谢

发布时间:2020-12-29

这两个题,不太懂,麻烦老师帮我讲一下呗,谢谢

最佳答案

同学,您好,很高兴为您服务!

第一题是130-130*20%哈,过程没有问题,您那里不明白呢

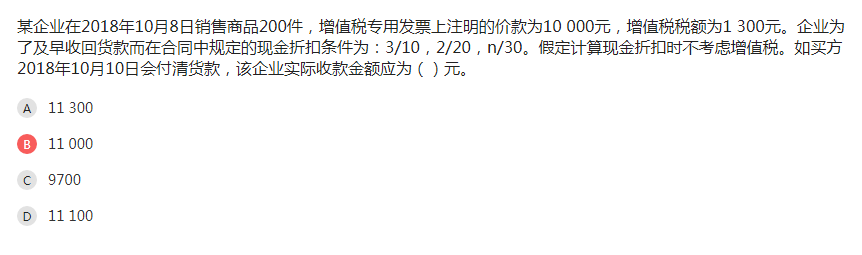

第二题,现金折扣最终收到时记入财务费用,不影响应收账款金额的

销售时的分录为:

借:应收账款

应交税费--应交增值税(进项税额)

贷:主营业务收入

收到价款时的分录为:

借:银行存款

财务费用(现金折扣)

贷:应收账款

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 初级会计职称 的相关考题,供大家学习参考。

某企业 2004年1月1日购入固定资产买价300000元,运输费6000元,安装调试费3000元,10月5日交付使用。该固定资产预计残值收入5000元,预计使用5年,如果企业采用双倍余额递减法提折旧,则2004年企业应提折旧额为( )元。

A.20600

B.30900

C.20667

D.30400

2004年企业应计提折旧额=(300000+6000+3000)×(2/5)×2/12=20600元。

昌盛公司为增值税一般纳税人,适用的增值税税率为17%,所得税税率为25%,产品销售价格中不含增值税额。产品销售成本按经济业务逐笔结转。昌盛公司20×8年发生如下经济业务: (1)向甲公司销售A产品一批,销售价格150万元,产品成本110万元。产品已经发出,并开出增值税专用发票,款项尚未收到。 (2)以支付手续费方式委托乙公司销售A产品一批,协议价格60万元,产品成本36万元。昌盛公司收到乙公司开来的代销清单,乙公司已将代销的该批A产品售出60%。 (3)收到乙公司按含税价的10%扣除的手续费后的金额存入银行。 (4)发出以采用预收款方式向丙公司销售的B产品一批,售价50万元产品成本30万元。款项已于上期收到。 (5)收到丁公司A产品退货300件。该退货系昌盛公司20×7年售出,售出时每件售价200元,单位成本180元,该货款当时已如数收存银行。昌盛公司用银行存款支付退货款项,退回的A产品验收入库,并按规定开出红字增值税专用发票(该项退货不属于资产负债表日后事项)。 (6)出售交易性金融资产,该交易性金融资产的账面余额为18万元,公允价值变动损益为0,收到出售价款20万元,存入银行。 (7)计提已完工工程项目的分次付息长期借款利息6万元;用银行存款支付发生的管理费用5万元,销售费用3万元。 (8)用银行存款支付非公益救济性捐赠支出4万元。

要求:

(1)编制昌盛公司上述资料(1)~(8)经济业务的会计分录(除“应交税费”科目外,其余科目可不写明细科目,答案中的金额单位以万元表示)。

(2)计算本期利润总额和本期应交所得税,做确认本期应交所得税的账务处理(不考虑其他纳税调整事项,答案中的金额单位以万元表示,结果保留两位小数)。

(3)编制昌盛公司20×8年度的利润表。

利润表

编制单位:昌盛公司 20×8年度 单位:万元

项目

本期金额

一、营业收入

减:营业成本

营业税金及附加

销售费用

管理费用

财务费用

资产减值损失

加:公允价值变动收益(损失以“-”号填列)

投资收益(损失以“-”号填列)

其中:对联营企业和合营企业的投资收益

二、营业利润(亏损以“-”号填列)

加:营业外收入

减:营业外支出

其中:非流动资产处置损失

三、利润总额(亏损总额以“-”号填列)

减:所得税费用

四、净利润(净亏损以“-”列示)

(1)编制会计分录:

①向甲公司销售A产品并结转销售成本:

借:应收账款175.5

贷:主营业务收入150

应交税费-应交增值税(销项税额)25.5

借:主营业务成本110

贷:库存商品110

②委托乙公司代销A产品:

发出商品时:

借:委托代销商品36

贷:库存商品36

收到代销清单时:

借:应收账款42.12

贷:主营业务收入

36(60×60%)

应交税费-应交增值税(销项税额)6.12

结转成本:

借:主营业务成本21.6

贷:委托代销商品21.6

③收到款项:

借:银行存款37.91

销售费用4.21

贷:应收账款42.12

④预收款方式销售B产品:

确认收入时:

借:预收账款58.5

贷:主营业务收入50

应交税费-应交增值税(销项税额)8.5

结转成本:

借:主营业务成本30

贷:库存商品30

⑤销售退回:

借:主营业务收入6

应交税费-应交增值税(销项税额)1.02

贷:银行存款7.o2

借:库存商品5.4

贷:主营业务成本5.4

⑥出售交易性金融资产

借:银行存款20

贷:交易性金融资产18

投资收益2

⑦计提分次计息的长期借款利息:

借:财务费用6

贷:应付利息6

支付费用:

借:管理费用5

销售费用3

贷:银行存款8

⑧支付捐赠支出

借:营业外支出4

贷:银行存款4

(2)计算利润总额和应交所得税利润总额=营业收入230万元-营业成本156.2万元-销售费用7.21万元-管理费用5万元-财务费用6万元+投资收益2万元-营业外支出4万元=53.59(万元)。

应交所得税=(利润总额53.59+捐赠支出4)×25%=14.40(万元)

会计分录:

借:所得税费用14.40

贷:应交税费-应交所得税14.40

(3)编制利润表

利润表

编制单位:昌盛公司 20×8年度 单位:万元

|

|

本期金额 |

|

一、营业收入 |

230 |

|

减:营业成本 |

156.2 |

|

营业税金及附加 |

0 |

|

销售费用 |

7.21 |

|

管理费用 |

5 |

|

财务费用 |

6 |

|

资产减值损失 |

0 |

|

加:公允价值变动收益(损失以“-”号填列) |

0 |

|

投资收益(损失以“-”号填列) |

2 |

|

其中:对联营企业和合营企业的投资收益 |

0 |

|

二、营业利润(亏损以“-”号填列) |

57.59 |

|

加:营业外收入 |

O |

|

减:营业外支出 |

4 |

|

其中:非流动资产处置损失 |

0 |

|

三、利润总额(亏损总额以“-”号填列) |

53.59 |

|

减:所得税费用 |

14.40 |

|

四、净利润(净亏损以“-”列示) |

39.19 |

下列各项,会引起期末应收账款账面价值发生变化的有( )。

A.收回应收账款

B.收回已转销的坏账

C.计提应收账款坏账准备

D.结转到期不能收回的应收票据

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-10-19

- 2021-01-17

- 2021-01-26

- 2021-10-17

- 2021-01-25

- 2021-01-26

- 2020-12-26

- 2021-01-09

- 2021-01-07

- 2021-10-18

- 2021-01-05

- 2021-01-19

- 2021-12-31

- 2021-01-21

- 2021-03-01

- 2021-05-12

- 2021-11-25

- 2021-10-18

- 2021-01-24

- 2020-12-27

- 2021-03-19

- 2021-01-26

- 2021-06-18

- 2020-12-27

- 2021-01-08

- 2020-12-28

- 2021-04-04

- 2021-10-25

- 2021-02-23

- 2021-01-07