快看!你知道2020年黑龙江高级会计师考试成绩查询时间吗?

发布时间:2020-09-03

2020高会考试已经结束,各位考生发挥得怎样?想必大家都很关心什么时候可以查询2020高会考试的成绩吧?接下来,51题库考试学习网为大家带来2020年黑龙江高级会计师考试成绩查询的相关内容,一起来看看吧!

2020黑龙江高级会计考试成绩公布时间:10月17日前,完成评卷质量抽查验收工作,下发并在"全国会计资格评价网"公布2020年度中、高级资格考试成绩。各省级考试管理机构同时公布本地区考试成绩、咨询电话和电子邮箱。考试成绩公布后,如考生对分数提出疑议,各省级考试管理机构可向其提供相关科目的明细分值。

高级会计师考试成绩合格标准:

2020年黑龙江高级会计师考试成绩合格标准暂未公布,可参考2019年高会成绩合格标准:

根据全国会计专业技术资格考试领导小组办公室《关于2019年度高级会计师资格考试合格标准等有关问题的通知》(会考〔2018〕8号)文件精神,2019年度高级会计师任职资格考试全国合格标准为60分(试卷满分为100分),成绩有效期为3年。经省财政厅商省人力资源和社会保障厅同意,2019年省级合格标准为57分,成绩当年有效。

考试过后接下来就是评审了。想要拿下高级会计师证不但要备考还要通过评审,高级会计师实行考评结合的方式进行。一般情况下,达到高级会计资格考试全国合格标准的人员,可在3年内参加高级会计师资格评审。超过省线的考生仅拥有一次高级会计师评审机会。

参加高会评审需要准备哪些资料呢?

考试通过后,大家就需要准备高会评审相关内容了,各省一般评审前要准备好的各项证书如下:

申报人的身份证、学历证书、学位证书、聘书(或聘用合同、聘用证明)、《高级会计实务》考试合格证书原件及复印件、外语水平材料、计算机水平材料及其他相关书面证明材料或者还要求提供继续教育证明材料,另还需在专业期刊发表1-3篇论文或著作。

根据发布的评审政策,各省对于参评人员的申报条件(学历及资历)、评审条件(专业理论知识、工作经历与业务能力、论文论著、业绩与成果等)、破格条件各有差异。

高级会计师评审论文的准备时间一般为3-6个月,更有部分学员论文准备时间达到了10个月以上,所以,准备申报高级会计师评审的学员们,千万不能小瞧了论文!

另外高会评审需要的材料一定要提前准备。所属省份的申报条件、申报程序、申报所需的材料以及申报时间一定要提前了解;另外,很多地区的职称英语和计算机不做要求,但是有的省份要求有课题研究,课题研究的周期比论文时间还长,大家一定要提前准备。

好了,今天51题库考试学习网为大家分享的考试信息到这里就结束了。如果小伙伴们还有其他需要了解的内容,可以继续关注51题库考试学习网哦!

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

要求:列举经营战略的类型,并判断该玩具制造商上述业务层战略属于什么类型。

②属于成本领先战略(实现规模经济)和差别集中化战略(针对3岁以下的幼儿设计独有的“幼童速成学习法”玩具系列)。

(1)并购对象选择。甲公司认为,通过并购整合全球优质产业资源,发挥协同效应,是加速实现公司占据行业全球引领地位的重要举措;被并购企业应具备以下基本条件:①应为集成电路设计商,位于产业链上游,且在业内积累了丰富而深厚的行业经验,拥有较强影响力和行业竞争力;②拥有优秀的研发团队和领先的关键技术;③具有强大的市场营销网络。经论证,初步选定海外乙公司做为并购目标。

(2)并购价值评估。甲公司经综合分析认为,企业价值/息税前利润(EV/EBIT)和市价/账面净资产(P/BV)是适合乙公司的估值指标。甲公司在计算乙公司加权平均评估价值时,赋予EV/EBIT的权重为60%,P/BV的权重为40%。

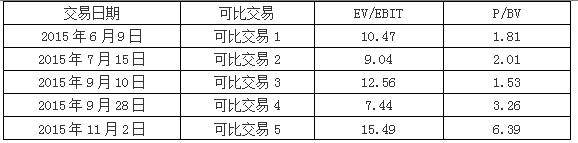

可比交易的EV/EBIT和P/BV相关数据如下表所示:

(3)并购对价。根据尽职调查,乙公司2015年实现息税前利润(EBIT)5.5亿元,2015年末账面净资产(BV)21亿元。经多轮谈判,甲、乙公司最终确定并购对价为60亿元。

(4)并购融资。2015年末,甲公司资产负债率为80%。甲公司与N银行存续贷款合约的补充条款约定,如果甲公司资产负债率超过80%,N银行将大幅调高贷款利率。贷款利率如提高,甲公司债务融资成本将高于权益融资成本。

甲、乙公司协商确定,本次交易为现金收购。甲公司自有资金不足以全额支付并购对价,其中并购对价的40%需要外部融资。甲公司综合分析后认为,有两种外部融资方式可供选择:一是从N银行获得贷款;二是通过权益融资的方式,吸收境内外投资者的资金。

假定不考虑其他因素。

要求:

1.根据资料(1),从经营协同效应的角度,指出甲公司并购乙公司的并购动机。

2.根据资料(2)和(3),运用可比交易分析法,计算如下指标:①可比交易的EV/EBIT平均值和P/BV平均值;②乙公司加权平均评估价值。

3.根据资料(2)和(3),运用可比交易分析法,从甲公司的角度,判断并购对价是否合理,并说明理由。

4.根据资料(4),指出甲公司宜采用哪种融资方式,并说明理由。

2.

①EV/EBIT的平均值=(10.47+9.04+12.56+7.44+15.49)/5=11(倍)

P/BV的平均值=(1.81+2.01+1.53+3.26+6.39)/5=3(倍)

②按可比交易EV/EBIT平均值计算,乙公司评估价值=5.5×11=60.5(亿元)

按可比交易P/BV平均值计算,乙公司评估价值=21×3=63(亿元)

乙公司加权平均评估价值=60.5×60%+63×40%=36.3+25.2=61.5(亿元)

或:乙公司加权平均评估价值=5.5×11×60%+21×3×40%=61.5(亿元)

3.对甲公司而言,并购对价合理。

理由:乙公司的并购对价为60亿元,低于乙公司评估价值61.5亿元。

4.融资方式:权益融资

理由:权益融资资本成本相对更低;从N银行贷款将会进一步提高甲公司资产负债率,从而加大财务风险。

事项一,为完善基金治理结构,拟实行合伙人会议表决制,按照表决时各自持有的出资比例行使表决权,合伙人会议作出决议必须经代表三分之二以上表决权合伙人通过,但法律另有规定或本协议另有约定的除外。合伙人分为普通合伙人与有限合伙人两类,共同承担基金管理职责。普通合伙人的董事长担任投资决策委员会主任及投资决策委员会会议召集人。基金有限合伙人不参与投资决策委员会,但可列席会议,不享有表决权,对偏离政府政策导向的投资决策事项有权行使“一票否决权”。

事项二,在公司日常经营中,为防控投资风险,公司将决策和业务分离。其中,投资决策由

投委会做出,项目执行由投资部门完成。具体采取如下三个步骤进行风险防控:业务调查和决策分离、前台与后台共同完成投资文件、多道环节控制资金划拨。私募基金财产与私募基金管理人固有财产之间、不同私募基金财产之间、私募基金财产和其他财产之间要实行独立运作、合并核算。

事项三,一般企业为了投资私募股权基金,在投资协议签署和出资阶段,在相关部门和基金

管理层会签订投资协议,董事会和股东会审批,方可履行出资手续。如果是国有控股企业投资,出资前按规定报国资源共享管理部门备案批复。

事项四,私募基金管理人应建立健全相关机制,防范管理的各私募基金之间的利益输送和利

益冲突,公平对待管理的各私募基金,保护投资者利益。为了确保基金管理人与投资者的收益一致,基金管理人在投资者收回部分本金,并且实现一定的保底收益(门槛收益率)之后,才能分享收益分红。

要求:

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-09-07

- 2021-05-13

- 2020-01-03

- 2019-12-28

- 2020-01-29

- 2019-01-05

- 2020-10-22

- 2020-11-12

- 2020-10-08

- 2020-02-04

- 2020-09-02

- 2020-09-07

- 2019-01-27

- 2020-08-19

- 2020-09-05

- 2020-08-19

- 2021-01-14

- 2020-09-03

- 2020-01-15

- 2019-12-27

- 2020-10-08

- 2020-09-01

- 2020-02-11

- 2020-01-03

- 2020-01-01

- 2020-02-14

- 2020-09-04

- 2021-05-13

- 2020-02-11

- 2020-11-12