2022年注册会计师考试《税法》历年真题(2022-05-28)

发布时间:2022-05-28

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理历年真题10道,附答案解析,供您考前自测提升!

1、下列情形中,属于直接向环境排放污染物从而应缴纳环境保护税的是( )。【单选题】

A.企业在符合国家和地方环境保护标准的场所处置固体废物的

B.事业单位向依法设立的生活垃圾集中处理场所排放应税污染物的

C.企业向依法设立的污水集中处理场所排放应税污染物的

D.依法设立的城乡污水集中处理场所超过国家和地方规定的排放标准排放应税污染物的

正确答案:D

答案解析:本题考查的知识点是环境保护税税目和税率。依法设立的城乡污水集中处理、生活垃圾集中处理场所排放相应应税污染物,不超过国家和地方规定的排放标准的,免征环保税。超过国家和地方标准的,应当征税。因此,选项D符合题意。

2、个人取得的下列所得中,应确定为来源于中国境内所得的是( )。【单选题】

A.在境外开办教育培训取得的所得

B.拥有的专利在境外使用而取得的所得

C.从境外上市公司取得的股息所得

D.将境内房产转让给外国人取得的所得

正确答案:D

答案解析:本题考查的知识点是所得来源地的确定。下列所得,不论支付地点是否在中国境内,均为来源于中国境内的所得:(1)因任职、受雇、履约等而在中国境内提供劳务取得的所得;(2)将财产出租给承租人在中国境内使用而取得的所得;(3)转让中国境内的建筑物、土地使用权等财产或者在中国境内转让其他财产取得的所得(选项 D);(4)许可各种特许权在中国境内使用而取得的所得;(5)从中国境内的公司、企业以及其他经济组织或者个人取得的利息、股息、红利所得。因此,选项D符合题意。

3、下列商品中,目前属于消费税征税范围的有( )。【多选题】

A.变压器油

B.高尔夫车

C.铅蓄电池

D.翡翠首饰

正确答案:C、D

答案解析:本题考查的知识点是税目与税率。选项A,变压器油、导热类油等绝缘油类产品不属于润滑油,不征收消费税;选项B,电动汽车以及沙滩车、雪地车、卡丁车、高尔夫车等均不属于小汽车税目征税范围,不征消费税;选项CD属于消费税征税范围;因此,选项CD符合题意。

4、1.下列各项中,属于税法适用原则的有( )。【多选题】

A.实体法从旧,程序法从新

B.层次高的法律优于层次低的法律

C.国内法优于国际法

D.同一层次的法律中,特别法优于普通法

正确答案:A、B、D

答案解析:本题考查的知识点是税法适用原则。税法适用原则包括:(1)法律优位原则(选项B);(2)法律不溯及既往原则;(3)新法优于旧法原则;(4)特别法优于普通法原则(选项D);(5)实体从旧,程序从新原则(选项A);(6)程序优于实体原则。因此,选项ABD符合题意。

5、下列各项税费中,应计入出口货物完税价格的有( )。【多选题】

A.货物运至我国境内输出地点装载前的保险费

B.货物运至我国境内输出地点装载前的运输费用

C.货物出口关税

D.货价中单独列明的货物运至我国境内输出地点装载后的运输费用

正确答案:A、B

答案解析:本题考查的知识点是关税完税价格。出口货物的完税价格,由海关以该货物向境外销售的成交价格为基础审查确定,并应当包括货物运至中华人民共和国境内输出地点装载前的运输及其相关费用、保险费。但其中包含的出口关税税额,应当扣除。因此,选项AB符合题意。

6、境内机构对外支付下列外汇资金时,须办理和提交《服务贸易等项目对外支付税务备案表》的是( )。【单选题】

A.境内机构在境外发生的商品展销费用

B.进口贸易项下境外机构获得的国际运输费用

C.境内机构在境外承包工程的工程款

D.我国区县级国家机关对外无偿捐赠援助资金

正确答案:D

答案解析:本题考查的知识点是中国境内机构和个人对外付汇的税收管理。选项 ABC,属于对外付汇无须进行税务备案的情形;选项 D,我国省级以上国家机关对外无偿捐赠援助资金,无须进行税务备案,我国区县级国家机关对外无偿捐赠援助资金须进行税务备案;因此,选项D符合题意。

7、下列行为在计算增值税销项税额时,应按照差额确定销售额的是( )。【单选题】

A.商业银行提供贷款服务

B.企业逾期未收回包装物不再退还押金

C.转让金融商品

D.直销员将从直销企业购买的货物销售给消费者

正确答案:C

答案解析:本题考查的知识点是按差额确定销售额。转让金融商品,按照卖出价扣除买入价后的余额为销售额。因此,选项C符合题意。

8、下列税费的征收管理,适用《中华人民共和国税收征收管理法》的是( )。【单选题】

A.房产税

B.地方教育附加

C.关税

D.海关代征消费税

正确答案:A

答案解析:本题考查的知识点是税收征收管理法概述。选项B,地方教育附加不适用《征收管理法》;选项CD,《税收征管法》的适用范围是税务机关征收的各种税收。由海关征收的关税及代征的增值税、消费税,不属于《征管法》的适用范围;因此,选项A符合题意。

9、税务行政复议期间发生的下列情形中,应当终止行政复议的是( )。【单选题】

A.作为申请人的公民死亡且没有近亲属

B.案件涉及法律适用问题,需要有权机关作出解释

C.作为申请人的公民下落不明

D.作为申请人的法人终止且尚未确定权利义务承受人

正确答案:A

答案解析:本题考查的知识点是税务行政复议。行政复议期间,有下列情形之一的,行政复议终止:(1)申请人要求撤回行政复议申请,行政复议机构准予撤回的;(2)作为申请人的公民死亡,没有近亲属,或者其近亲属放弃行政复议权利的;(3)作为申请人的法人或者其他组织终止,其权利义务的承受人放弃行政复议权利的;(4)申请人与被申请人依照规定,经行政复议机构准许达成和解的;(5)行政复议申请受理以后,发现其他行政复议机关已经先于本机关受理,或者人民法院已经受理的。因此,选项A符合题意。

10、下列土地中,属于法定免缴城镇土地使用税的有( )。【多选题】

A.个人所有的居住房屋用地

B.免税单位无偿使用纳税单位的土地

C.名胜古迹自用土地

D.国家财政部门拨付事业经费的学校用地

正确答案:B、C、D

答案解析:本题考查的知识点是城镇土地使用税税收优惠。选项A,属于省、自治区、直辖市税务局确定的土地使用税减免优惠,不是“法定减免”。因此,选项BCD符合题意。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B.生产管理

C.市场调研与预测

D.成本管理

B、平衡计分卡系统体现了“利润来自于员工”的理念

C、平衡计分卡系统构成企业绩效的全面综合评价系统

D、平衡计分卡系统引入了非财务、客户和员工等因素

B.多国本土化战略

C.全球化战略

D.跨国战略

2020年2月经聘请的会计师事务所对2019年度的经营情况进行审核,发现以下相关问题:

(1)12月20日收到代销公司代销5辆小汽车的代销清单及货款158.2万元(小汽车每辆成本价20万元,与代销公司不含税结算价28万元)。企业会计处理为:

借:银行存款——代销汽车款 1582000

贷:预收账款——代销汽车款 1582000

(2)管理费用中含有业务招待费280万元、新技术研究开发费用120万元。

(3)营业外支出中含该企业通过省教育厅向某山区中小学捐款800万元。

(4)成本费用中含2019年度实际发生的工资费用3000万元、职工福利费480万元、职工工会经费90万元、职工教育经费70万元。

(5)7月10日购入一台符合有关目录要求的安全生产专用设备,支付金额200万元、增值税额26万元,当月投入使用,当年已经计提了折旧费用10万元。

说明:购买专用设备支付的增值税26万元,符合进项税额抵扣条件:假定购入并投入使用的安全生产专用设备使用期限为10年,不考虑残值

要求:

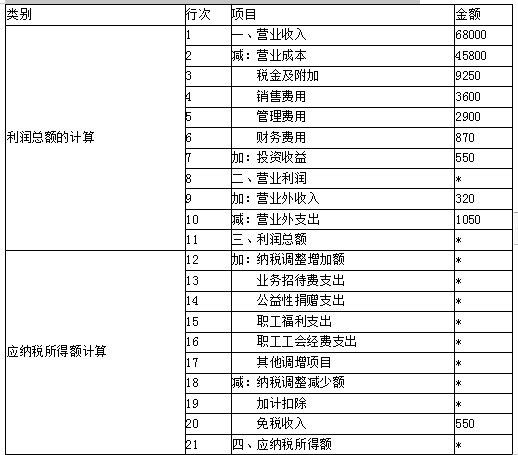

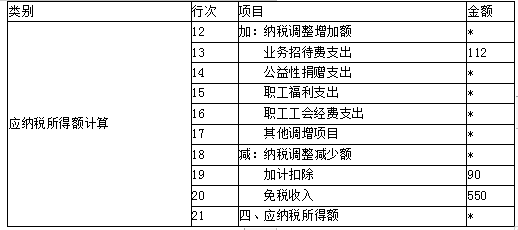

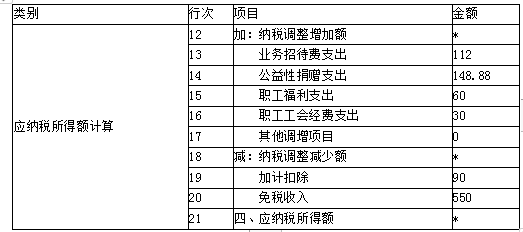

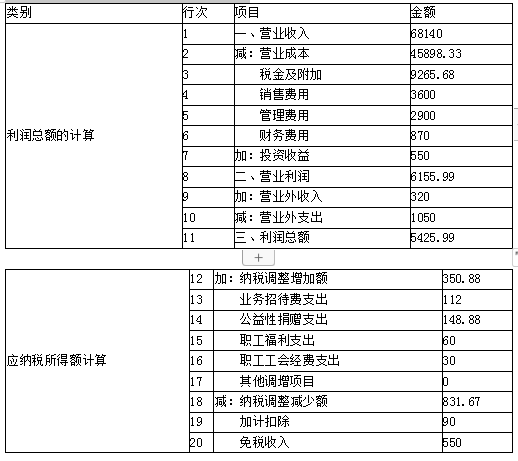

(1)填列答题卷给出的《企业所得税计算表》中带*号项目的金额。

(2)针对《企业所得税计算表》第13~17行所列项目需作纳税调整增加的情况,逐一说明调整增加的理由。

说明:该企业生产的小汽车适用消费税税率为9%、城市维护建设税税率为5%、教育费附加征收率为3%,地方教育费附加征收率2%;12月末“应交税费——应交增值税”账户借方无余额;购买专用设备支付的增值税26万元,符合进项税额抵扣条件;假定购入并投入使用的安全生产专用设备使用期限为10年,不考虑残值;对于符合加速折旧条件的设备、器具,该企业均享受。

收到代销款及清单时应该确认收入,由于没有确认收入:

①少计140万元收入;

②少结转成本100万元;

③少计增值税销项税额18.2万元;

④少计消费税=140×9%=12.6(万元);

⑤少计城建及教育费附加=( 18.2 +12.6)×10%=3.08(万元)。

(2)①业务招待费发生额的60%=168万元;销售(营业)收入=68140×5‰=340.7(万元),业务招待费纳税调增112万元

②研发费用加计扣除90万元,纳税调减90万元

(3)会计利润=68000+140-(45800+100-1.67)-(9250+12.6+3.08)-3600-2900-870+550+320-1050=5425.99(万元)

公益性捐赠的限额=5425.99×12%=651.12(万元)

应进行纳税调增=800-651.12=148.88(万元)

(4)职工福利费扣除限额=3000×14%=420(万元);纳税调增60万元

工会经费扣除限额=3000×2%=60(万元);纳税调增30万元

职工教育经费扣除限额=3000×8%=240(万元),无须调整

(5)安全生产专用设备应计提的折旧

=200÷10÷12×5=8.33(万元)

多计提的折旧=10-8.33=1.67(万元)

营业成本应减少1.67万元

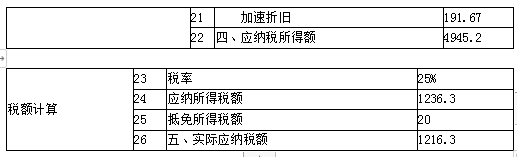

加速折旧纳税调减=200-8.33=191.67

可以抵免的所得税额=200×10%=20(万元)

应纳税所得额=5425.99+112+148.88+60+30-90-550-191.67=4945.2(万元)

应纳税额=4945.2×25%-20=1216.3(万元)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-10-06

- 2021-07-26

- 2020-03-11

- 2022-05-25

- 2021-08-29

- 2022-05-24

- 2022-05-26

- 2022-05-28

- 2021-02-13

- 2021-05-26

- 2020-11-17

- 2020-08-14

- 2020-03-22

- 2019-11-13

- 2020-09-30

- 2021-04-12

- 2019-12-13

- 2020-01-12

- 2021-02-11

- 2021-02-25

- 2019-11-12

- 2021-07-31

- 2021-11-01

- 2020-03-20

- 2020-05-18

- 2021-01-27

- 2021-04-21

- 2019-10-31

- 2020-11-04

- 2022-06-09