网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

某上市公司高级工程师王先生,2019年度取得个人收入项目如下。

(1)扣除“三险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。

(3)2月8日对2017年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖一幅祖传字画,拍卖收入56000元,不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元,同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

(其他相关资料:就年终奖王先生选择并入综合所得计税;本题不考虑专项附加扣除和其他扣除的相关规定)

要求:根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。

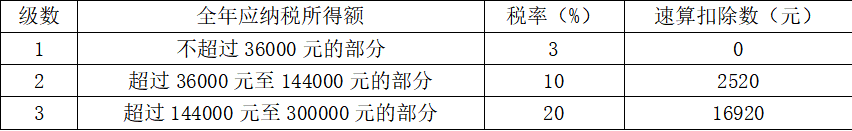

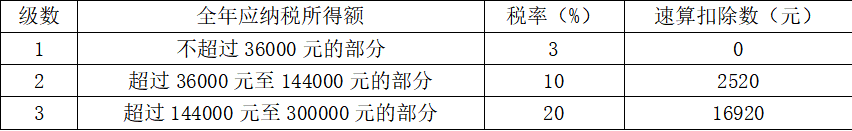

附:综合所得个人所得税税率表(部分)。

(1)计算全年工资所得和年终奖应缴纳的个人所得税。

(2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。

(3)计算股票期权所得应缴纳的个人所得税。

(4)计算拍卖字画收入应缴纳的个人所得税。

(5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。(2016年)

(1)扣除“三险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。

(3)2月8日对2017年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖一幅祖传字画,拍卖收入56000元,不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元,同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

(其他相关资料:就年终奖王先生选择并入综合所得计税;本题不考虑专项附加扣除和其他扣除的相关规定)

要求:根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。

附:综合所得个人所得税税率表(部分)。

(1)计算全年工资所得和年终奖应缴纳的个人所得税。

(2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。

(3)计算股票期权所得应缴纳的个人所得税。

(4)计算拍卖字画收入应缴纳的个人所得税。

(5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。(2016年)

参考答案

参考解析

解析:(1)全年工资和年终奖的应纳税所得额=9800×12-60000+72000=129600(元)

适用税率为10%,速算扣除数为2520元。

全年工资所得和年终奖应缴纳的个人所得税=129600×10%-2520=10440(元)。

(2)个人出租住房适用10%的个人所得税税率。应纳的个人所得税=6000×(1-20%)×10%×12=5760(元)。

(3)本小问考查的是不可公开交易的股票期权,股票期权的应纳税所得额=(15-8)×30000=210000(元)

适用税率为20%,速算扣除数为16920元。

股票期权所得应缴纳的个人所得税=210000×20%-16920=25080(元)。

(4)个人拍卖财产所得,纳税人如不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%征收率计算缴纳个人所得税。

应纳的个人所得税=56000×3%=1680(元)。

(5)应纳税额为0,个人举报、协查违法行为获得的奖金免税,取得国家颁发的国家科技进步奖属于省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织颁发(颁布)的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金(奖学金)免税。

适用税率为10%,速算扣除数为2520元。

全年工资所得和年终奖应缴纳的个人所得税=129600×10%-2520=10440(元)。

(2)个人出租住房适用10%的个人所得税税率。应纳的个人所得税=6000×(1-20%)×10%×12=5760(元)。

(3)本小问考查的是不可公开交易的股票期权,股票期权的应纳税所得额=(15-8)×30000=210000(元)

适用税率为20%,速算扣除数为16920元。

股票期权所得应缴纳的个人所得税=210000×20%-16920=25080(元)。

(4)个人拍卖财产所得,纳税人如不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%征收率计算缴纳个人所得税。

应纳的个人所得税=56000×3%=1680(元)。

(5)应纳税额为0,个人举报、协查违法行为获得的奖金免税,取得国家颁发的国家科技进步奖属于省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织颁发(颁布)的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金(奖学金)免税。

更多 “某上市公司高级工程师王先生,2019年度取得个人收入项目如下。 (1)扣除“三险一金”后的每月工资9800元,12月取得年终奖72000元。 (2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。 (3)2月8日对2017年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。 (4)10月26日通过拍卖市场拍卖一幅祖传字画,拍卖收入56000元,不能提供字画原值凭据。 (5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元,同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。 (其他相关资料:就年终奖王先生选择并入综合所得计税;本题不考虑专项附加扣除和其他扣除的相关规定) 要求:根据以上资料,按照下列序号计算回答问题,如有计算需计算出合计数。 附:综合所得个人所得税税率表(部分)。 (1)计算全年工资所得和年终奖应缴纳的个人所得税。 (2)计算出租两居室住房取得的租金收入应缴纳的个人所得税。 (3)计算股票期权所得应缴纳的个人所得税。 (4)计算拍卖字画收入应缴纳的个人所得税。 (5)回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。(2016年)” 相关考题

考题

吴先生为计算机方面的高级工程师,自2015年3月份起取得的个人收入包括:每月工资5000元;5月份转让一项专利取得转让收入50000元;6月份到国内某理工大学讲学一次,取得收入1000元。要求:试计算吴先生2015年度上述所得应缴纳的个人所得税。

考题

王先生将自有住宅出租,2019年1月取得全年租金收入36万元(不含税)。针对该业务,下列说法正确的是()。

A、王先生应于2019年1月缴纳增值税5,400元,2月-12月不再缴纳B、王先生应在2019年每月缴纳增值税1,500元C、王先生应在2019年每月缴纳增值税450元D、王先生无须缴纳增值税

考题

王先生为某集团的分公司经理,2018年10月个人所得税的项目如下:(1)工资收入9000元。(2)赴外地讲学取得劳务报酬所得5000元。(3)本月月末又取得储蓄存款利息收入1800元。(4)住房出租收入3000元。根据以上资料,回答下列问题:王先生工资收入应纳的个人所得税为( )元。

A.200

B.325

C.400

D.190

考题

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生1月份共缴纳个人所得税( )元。 A.1925

B.2285

C.1440

D.2600

考题

王先生为某集团的分公司经理,2019年1月个人所得税的项目如下:

(1)工资收入5000元:

(2)赴外地讲学取得劳务报酬所得5000元;

(3)本月月末又取得国债利息收入1800元:

(4)住房出租收入4000元。

王先生利息收入应缴纳个人所得税( )元。 A.0

B.360

C.720

D.760

考题

2019年王先生利用业余时间开发了一项专利技术,11月份通过境内某中介机构转让给境外某企业取得收入60000元,在境外缴纳税款6000元。王先生每月的工资薪金所得为8000元,自行负担的社保、公积金为1500元每月,专项附加扣除为1000元/月,2019王先生转让专利在中国境内应补缴的个人所得税是( )元。A.0

B.2800

C.2600

D.3600

考题

中国公民周某2019年取得境内上市公司股票转让净所得6000元,取得境外公司股票转让的净所得12000元,另外取得持有的境内上市公司股票分红所得3000元,持有期限3个月,周某2019年应缴纳的个人所得税为( )元。A.2700

B.3000

C.3900

D.4200

考题

杨某是某上市公司的独立董事,2019年6月取得该上市公司支付的董事费收入35000元,从中拿出10000元通过国家机关向红十字事业捐款。该上市公司为杨某应预扣预缴个人所得税( )元。A、2200

B、2800

C、3100

D、3600

考题

根据《上海证券交易所股票上市规则》,下列情形中,上市公司不需要在2020年1月31日前进行业绩预告的是( )。A.丁上市公司预计2019年度净利润为5000万元,较2018年度净利润下降2500万元

B.甲上市公司预计2019年度净利润为-100万元

C.丙上市公司预计2019年度净利润为500万元,较2018年度净利润增加1000万元

D.乙上市公司预计2019年度净利润为3000万元,较2018年度净利润增加2000万元

考题

中国公民李某为境内甲公司设计部经理,2018年12月有关收支情况如下:

(1)到乙公司开展技术培训,取得报酬2000元。

(2)取得企业债券利息3000元,取得机动车保险赔款4000元,参加有奖竞赛活动取得奖金2000元,电台抽奖获得价值5000元免费旅游一次。

(3)取得其月初购入的A上市公司股票(非限售股)股利2000元(该股票于本月28日转让);

(4)将其持有的B上市公司股票(非限售股)转让,转让净收入3万元。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

3.有关李某取得的上市公司股利和上市公司股票转让收入,下列说法中,正确的是()A.李某取得的上市公司股利,免征个人所得税

B.李某取得的上市公司股利应全额计入应纳税所得额,按“利息、股息、红利所得”项目计征个人所得税

C.李某取得的上市公司股票转让收入,暂不征收个人所得税

D.李某取得的上市公司股票转让收入,应按“财产转让所得”项目计征个人所得税

考题

张先生为自由职业者,2019年5月取得如下所得:从境内A上市公司取得股息所得16000元,持股满6个月,从境内B非上市公司取得股息所得7000元,取得国债利息收入5000元。张先生上述所得应缴纳个人所得税( )元。

A.4600

B.3000

C.2000

D.5600

考题

王某于2019 年初购买某上市公司的股票10000 股,该上市公司2019 年度上半年的利润分配方案为每10 股送3 股,并于2019 年12 月份实施,随后王某转让了上述股票,该股票的面值为每股1 元。上市公司应扣缴王某的个人所得税( )元。A.300

B.600

C.1500

D.3000

考题

杨某是某上市公司的独立董事,2019年6月取得该上市公司支付的董事费收入35000元,从中拿出10000元通过国家机关向红十字事业捐款。该上市公司为杨某应预扣预缴个人所得税( )元。A.2200

B.2800

C.3100

D.3600

考题

某上市公司高级工程师王先生,2015年度取得个人收入项目如下:

(1)扣除“五险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。12月31日出租另一套二居室住房预收2016年上半年租金42000元。

(3)2月8日对2014年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖祖传字画一幅,拍卖收入56000元。不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元。同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。

考题

某高级工程师2011年11月份取得如下收入 (1)本月工资收入3600元、第三季度奖金收入4500元。 (2)在国外某杂志上发表论文一篇,取得稿酬4000元人民币,已在境外缴纳个人所得税200元。 (3)取得上市公司股票分红6000元。 请计算该工程师2011年11月上述所得应缴纳的个人所得税。

考题

个人取得的下列所得中,免予征收个人所得税的是()。A、企业职工李某领取原提存的住房公积金B、王某在单位任职表现突出获得5万元总裁特别奖金C、徐某因持有某上市公司股票取得该上市公司年度分红D、退休教授张某受聘任另一高校兼职教授每月取得4000元工资

考题

某上市公司高级工程师王先生,2015年度取得个人收入项目如下:

(1)扣除“五险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。12月31日出租另一套二居室住房预收2016年上半年租金42000元。

(3)2月8日对2014年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖祖传字画一幅,拍卖收入56000元。不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元。同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

计算出租两居室住房取得的租金收入应缴纳的个人所得税。

考题

问答题王先生为计算机方面的高级工程师,某年度的个人收入除工资收入外,还包括:5月份转让一项专利取得转让收入70000元;6月份到国内某理工大学讲学一次,收入3800元;10月份到美国讲学,美国方面支付薪金折合人民币20000元,并已按美国税法规定缴纳个人所得税1500元。请计算王先生该年度应缴纳的个人所得税。

考题

单选题下列情形中,不违反注册会计师职业道德守则的是( )。A

事务所的主任会计师E系甲公司(上市公司)的独立董事B

事务所的注册会计师F为乙公司(非上市公司)代编2019年度财务报表的同时,负责对其2019年度财务报表进行审计C

事务所的注册会计师F为丙公司(上市公司)代编2019年度财务报表,注册会计师G负责对该公司2019年度财务报表进行审计D

事务所承接了丁公司(上市公司)2019年度财务报表审计业务的同时,又承接了丙公司2020年度预测性财务信息的审核业务

考题

问答题某上市公司高级工程师王先生,2015年度取得个人收入项目如下:

(1)扣除“五险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。12月31日出租另一套二居室住房预收2016年上半年租金42000元。

(3)2月8日对2014年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖祖传字画一幅,拍卖收入56000元。不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元。同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

回答王先生11月获得的奖金应如何缴纳个人所得税并简要说明理由。

考题

单选题王先生为香港居民,但从2019年开始工作地位于深圳,每周一早上来深圳上班,每周五晚上回香港,则关于2019年度王先生的个人所得税下列说法正确的是()。A

王先生2019年在深圳作为居民个人缴纳个税 B

王先生2019年在香港作为非居民个人缴纳个税C

王先生2019年度需以来源于境内所得部分计算个人所得税D

王先生2019年度取得的来自境外的所得需在深圳缴纳个人所得税

考题

问答题某上市公司高级工程师王先生,2015年度取得个人收入项目如下:

(1)扣除“五险一金”后的每月工资9800元,12月取得年终奖72000元。

(2)从1月1日起出租两居室住房用于居住,扣除相关税费后的每月租金所得6000元,全年共计72000元。12月31日出租另一套二居室住房预收2016年上半年租金42000元。

(3)2月8日对2014年1月公司授予的股票期权30000股行权,每股施权价8元,行权当日该股票的收盘价为15元。

(4)10月26日通过拍卖市场拍卖祖传字画一幅,拍卖收入56000元。不能提供字画原值凭据。

(5)11月因实名举报某企业的污染行为获得当地环保部门奖励20000元。同时因其参与的一项技术发明获得国家科技进步二等奖,分得奖金50000元。

计算股票期权所得应缴纳的个人所得税。

考题

单选题某上市公司2018年度税后净利润2000万元,2019年度公司拟投资某项目,投资总额为3000万元,假设2019年目标资本结构为:负债资本50%、股权资本50%。若该公司采取剩余股利政策,那么2018年度可用于分配现金股利的净利润是:A

500万元B

1000万元C

2000万元D

3000万元

考题

单选题王先生为新加坡居民,同时在某新加坡企业和其在深圳市的分公司担任职务,并且同时在新加坡和深圳工作,在深圳无住所。2019年4月王先生取得工资60000元,和1000元深圳分公司支付的高端人才补贴。该月1日至15日王先生一直在深圳工作,期间有两天个人休假,16日中午回到新加坡工作。因此,2019年4月,王先生取得的应缴纳人个所得税的境内收入为()。A

60000 B

59000 C

31000 D

32000

考题

单选题王先生2019年7月将境内一处门面房出租,租赁期限1年,月租金4 000元(不考虑其他税费)。2019年7月王先生取得的租赁所得应缴纳个人所得税( )元。A

680B

640C

648D

840

热门标签

最新试卷