网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

居民个人王某及配偶名下均无房,在某省会城市工作并租房居住,2018 年9月开始攻读工商管理硕士。2019 年王某取得收入和部分支出如下:

(1)每月从单位领取扣除社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿酬20000元。

(4)每月支付房租3000元。

(其他相关资料:以上专项附加扣除均由王某100%扣除)

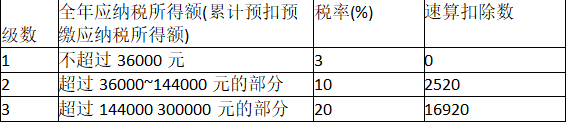

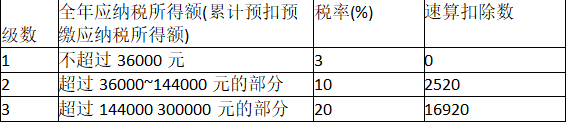

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴率表(部分)

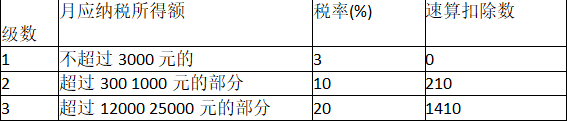

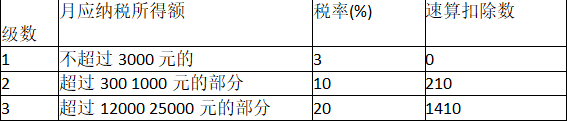

按月换算后的综合所得税率表(部分)

要求:

(1)计算2019年12月王某取得的工资应预扣预缴的个人所得税额。

(2)计算王某取得的年终奖应缴纳的个人所得税额。

(3)计算王某取得的稿酬所得应预扣预缴的个人所得税额。

(4)计算王某取得的2019年综合所得应缴纳的个人所得税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时,应补缴的税款或申请的应退税额。

(1)每月从单位领取扣除社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿酬20000元。

(4)每月支付房租3000元。

(其他相关资料:以上专项附加扣除均由王某100%扣除)

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴率表(部分)

按月换算后的综合所得税率表(部分)

要求:

(1)计算2019年12月王某取得的工资应预扣预缴的个人所得税额。

(2)计算王某取得的年终奖应缴纳的个人所得税额。

(3)计算王某取得的稿酬所得应预扣预缴的个人所得税额。

(4)计算王某取得的2019年综合所得应缴纳的个人所得税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时,应补缴的税款或申请的应退税额。

参考答案

参考解析

解析:(1)12月王某取得的工资应预扣预缴的个人所得税额= (8000×12-5000×12-1500×12-400×4) ×3%-363=129 (元)。 (2) 48000÷12=4000 (元),适用按月换算后的综合所得税率表,税率为10%,速算扣除数为210,王某取得的年终奖应缴纳的个人所得税额=48000× 10%-210=4590 (元)。

(3)王某取得的稿酬所得应预扣预缴的个人所得税额=20000× (1-20%)×70%× 20%=2240(元)。

(4)王某取得的2019年综合所得应缴纳的个人所得税额= [8000×12+20000× (1-20%) ×70%- 5000×12-1500×12-400×4]× 3%-828 (元)。

(5) 828 -363-129 -2240=-1904 (元),王某就2019年综合所得向主管税务机关办理汇算清缴时申请的应退税额为1904元。

居民个人办理年度综合所得汇算清缴时,应当依法计算稿酬所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

(3)王某取得的稿酬所得应预扣预缴的个人所得税额=20000× (1-20%)×70%× 20%=2240(元)。

(4)王某取得的2019年综合所得应缴纳的个人所得税额= [8000×12+20000× (1-20%) ×70%- 5000×12-1500×12-400×4]× 3%-828 (元)。

(5) 828 -363-129 -2240=-1904 (元),王某就2019年综合所得向主管税务机关办理汇算清缴时申请的应退税额为1904元。

居民个人办理年度综合所得汇算清缴时,应当依法计算稿酬所得的收入额,并入年度综合所得计算应纳税款,税款多退少补。

更多 “居民个人王某及配偶名下均无房,在某省会城市工作并租房居住,2018 年9月开始攻读工商管理硕士。2019 年王某取得收入和部分支出如下: (1)每月从单位领取扣除社保费用和住房公积金后的工资8000元,截至11月底累计已预扣预缴个人所得税款363元。 (2)取得年终奖48000元,选择单独计税。 (3)利用业余时间出版一部摄影集,取得稿酬20000元。 (4)每月支付房租3000元。 (其他相关资料:以上专项附加扣除均由王某100%扣除) 附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴率表(部分) 按月换算后的综合所得税率表(部分) 要求: (1)计算2019年12月王某取得的工资应预扣预缴的个人所得税额。 (2)计算王某取得的年终奖应缴纳的个人所得税额。 (3)计算王某取得的稿酬所得应预扣预缴的个人所得税额。 (4)计算王某取得的2019年综合所得应缴纳的个人所得税额。 (5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时,应补缴的税款或申请的应退税额。” 相关考题

考题

王某系中国公民,2009年1月起,王某连续12次在报刊上连载一部小说,每次取得稿费收入2000元,则2009年王某的连载收入共需缴纳个人所得税( )元。A.2240B.2016C.2688D.3840

考题

2018年2月15日,王某与A公司终止了劳动合同,之后王某于2019年4月10日作出了一项与其在A公司本职工作相关的发明创造。这项发明创造申请专利的权力属于谁?

A、王某B、A公司C、王某和A公司D、由王某和A公司协商决定

考题

李某和王某已结婚10年,王某的姑妈将其房屋只赠予王某,并登记在王某名下,如果李某和王某离婚,该房屋应当属于()。A.王某一方的财产B.李某一方的财产C.王某姑妈的财产D.李某和王某的共同财产

考题

中国公民王某2006年上半年收入情况如下(本题的租金收入除考虑营业税因素外,其他项目均不考虑其他税费的影响):(1)每月工资收入1780元,于2006年1月份取得2005年全年一次性奖金12000元;(2)2006年1月1日私有住房出租1年用于他人居住,每月取得租金收入3000元(符合市场价格水平),当年3月发生租房装修费用2000元。(3)2006年3月担任兼职律师取得收入80000元,从中通过非营利社会团体捐给“希望工程”(教育)基金会40000元;(4)2006年4月从A国取得特许权使用费收入20000元,该收入在A国已纳个人所得税3000元;同时从A国取得利息收入1400元,该收入在A国已纳个人所得税300元。要求:(1)计算王某2006年上半年工资和奖金收入应纳个人所得税总和;(2)计算王某2006年上半年租金收入应纳个人所得税;(3)计算王某2006年兼职律师收入应纳个人所得税;(4)计算王某2006年4月在A国的各项收入应纳个人所得税。

考题

李某和王某结婚10年,王某的姑妈将其房屋只赠予王某,并登记在王某名下,如果李某 和王某离婚,该房屋应当属于()。

A.王某一方的财产 B.李某一方的财产

C.王某姑妈的财产 D.李某和王某的共同财产

考题

(2019年)李某于2018年底承包甲公司,不改变企业性质,协议约定李某每年向甲公司缴纳400万元承包费后,经营成果归李某所有(李某无其他的所得)。甲公司适用企业所得税税率25%,假设2019年该公司有关所得税资料和员工王某的收支情况如下:

(1)甲公司会计利润667.5万元,其中含国债利息收入10万元、从未上市居民企业分回的投资收益40万元。

(2)甲公司计算会计利润时扣除了营业外支出300万元,系非广告性赞助支出。

(3)甲公司以前年度亏损50万元可以弥补。

(4)员工王某每月工资18000元,每月符合规定的专项扣除2800元、专项附加扣除1500元;另外王某2019年2月应从其他单位取得劳务报酬收入35000元。

根据以上资料,回答下列问题:

2019年2月,甲公司应预扣预缴王某的个人所得税是( )元。

A.261

B.522

C.1410

D.6661

考题

2019年8月王某取得好友赠送的房产,赠送合同注明房产价值100万元,王某缴纳了相关税费6万元并办理了产权证。王某取得该房产应缴纳个人所得税( )万元。

A.18

B.18.5

C.20

D.18.8

考题

李某于2018年底承包甲公司,不改变企业性质,协议约定李某每年向甲公司缴纳400万承包费后,经营成果归李某所有.甲公司适用企业所得税税率25%,假设2019年该公司有关所得税资料和员工王某的收支情况如下:

(1)甲公司会计利润667.5万元,其中含国债利息收入10万元、从居民企业分回的投资收益40万元。

(2)甲公司计算会计利润时扣除了营业外支出300万元,系非广告性赞助支出。

(3)甲公司以前年度亏损50万元可以弥补。

(4)员工王某每月工资18000元,每月符合规定的专项扣除2800元、专项附加扣除1500元。另外王某2019年2月应从其他单位取得劳务报酬收入35000元。

根据以上资料,回答下列问题:

2019年2月,甲公司应预扣预缴王某的个人所得税是()元A. 261

B. 522

C. 1410

D. 6661

考题

王某于2019年1月出租住房每月取得租金收入4000元。2019年2月房顶漏雨维修支出1000元(取得合规票据),则王某2019年全年应纳个人所得税( )元。(不考虑其他税费)A.3740

B.3780

C.3790

D.3840

考题

王某2018年8月从证券交易所购买境内甲上市公司股票10000股,购买价3元/股,12月份甲上市公司进行股息分配,王某取得股息收入5000元,2019年3月王某将股票全部对外转让,取得转让所得40000元。王某上述所得应缴纳个人所得税( )元。A.500

B.1000

C.2500

D.3000

考题

(2019年)李某于2018年底承包甲公司,不改变企业性质,协议约定李某每年向甲公司缴纳400万元承包费后,经营成果归李某所有(李某无其他的所得)。甲公司适用企业所得税税率25%,假设2019年该公司有关所得税资料和员工王某的收支情况如下:

(1)甲公司会计利润667.5万元,其中含国债利息收入10万元、从未上市居民企业分回的投资收益40万元。

(2)甲公司计算会计利润时扣除了营业外支出300万元,系非广告性赞助支出。

(3)甲公司以前年度亏损50万元可以弥补。

(4)员工王某每月工资18000元,每月符合规定的专项扣除2800元、专项附加扣除1500元;另外王某2019年2月应从其他单位取得劳务报酬收入35000元。

根据以上资料,回答下列问题:

王某2019年个人所得税汇算清缴时,应退个人所得税是( )元。

A.3500

B.3600

C.6400

D.7920

考题

李某于2018年底承包甲公司,不改变企业性质,协议约定李某每年向甲公司缴纳400万承包费后,经营成果归李某所有.甲公司适用企业所得税税率25%,假设2019年该公司有关所得税资料和员工王某的收支情况如下:

(1)甲公司会计利润667.5万元,其中含国债利息收入10万元、从居民企业分回的投资收益40万元。

(2)甲公司计算会计利润时扣除了营业外支出300万元,系非广告性赞助支出。

(3)甲公司以前年度亏损50万元可以弥补。

(4)员工王某每月工资18000元,每月符合规定的专项扣除2800元、专项附加扣除1500元。另外王某2019年2月应从其他单位取得劳务报酬收入35000元。

根据以上资料,回答下列问题:

王某2019年个人所得税汇算清缴时,应退个人所得税是()元。A. 3500

B. 3600

C. 6400

D. 7920

考题

居民王某2019年1-12月份取得收入情况如下:每月取得工资薪金8000元,由于工作努力从7月开始领导为其涨薪后每月取得工资薪金10000元,1-12月份申报的专项扣除每月500元,申报的专项附加扣除每月1000元;利用业余时间为某少儿电视台编写“少儿趣味读物”,取得刊物的出版收入20000元。下列关于2019年王某缴纳个人所得税的说法中正确的有( )。A.编写“少儿趣味读物”取得刊物的出版收入按照“劳务报酬所得”预扣预缴个人所得税

B.编写“少儿趣味读物”取得刊物的出版收入按照“稿酬所得”预扣预缴个人所得税

C.编写“少儿趣味读物”取得刊物的出版收入在汇算清缴时应并入“综合所得”纳税

D.王某2019年汇算清缴应缴纳个人所得税1600元

E.王某2019年汇算清缴应缴纳个人所得税3000元

考题

王某于2017年12月将一套自有房屋出租给张某,双方签订了房屋租赁合同。后来王某因个人融资需要,将该套房进行抵押。张某居住了房屋3个月后,因个人原因,在征得王某同意的情况下,将房屋转租给刘某。关于张某转租房屋的说法,正确的有( )。A.张某与刘某签订的转租合同应当办理登记备案手续

B.张某在租赁期限内转租房屋,应当经王某书面同意

C.转租期间若王某与张某的租赁合同终止,转租合同仍然有效

D.转租合同约定的转租期限不得超过王某与张某签订的租赁合同的期限

E.张某在租赁期限内转租房屋,无需告知王某

考题

中国居民王某,2019年取得工资薪金收入80000元、全年一次性奖金36000元,负担符合规定的专项扣除和专项附加扣除共计1万元。就全年一次性奖金收入王某选择单独计税,王某就上述收入应缴纳的个人所得税为( )元。A.1280

B.1380

C.1080

D.2080

考题

某有限责任公司于2018年9月30日成立,王某是该公司的发起人股东,据我国公司法,王某的股份在( ) 后才能转让A.2018年10月29日

B.2019年9月29日

C.2018年12月31日

D.2019年1月1日

考题

居民个人王某及其配偶名下均无住房,在某省会工作并租房居住,2018 年9 月开始攻读工商管理硕士。2019 年王某收入及部分支出如下:

(1)王某每月从单位领取扣除社会保险费用及住房公积金后的收入为8000 元,截止11 月第累计已经预扣预缴个人所得税税款363 元。

(2)取得年终奖48000 元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿费收入20000 元。

(4)每月支付房租3500 元。

(其他相关资料:以上专项扣除均由王某100%扣除)

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴税率表(部分)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算2019 年12 月王某应预扣预缴的个人所得税。

(2)计算王某取得年终奖应纳的个人所得税。

(3)计算王某取得稿酬应预扣预缴的个人所得税。

(4)计算王某取得2019 年综合所得应缴纳的个人所得税税额。

(5)计算王某就2019 年综合所得向主管税务机关办理汇算清缴时应补缴的税款或申请的应退税额。

考题

王某在北京工作,2019年1月工资为9000元,发放2018年奖金3000元,公司代扣的三险一金为1020元,其为独生子女,其父母年满60周岁,在公司附近租房,每月房租为2500元,不考虑其他事项,2019年1月王某应预扣预缴的个人所得税为( )元。A、0

B、44.4

C、74.4

D、119.4

考题

(2019年)居民个人王某及其配偶名下均无住房,在某省会工作并租房居住,2018年9月开始攻读工商管理硕士。2019年王某收入及部分支出如下:

(1)王某每月从单位领取扣除社会保险费用及住房公积金后的收入为8000元,截止11月第累计已经预扣预缴个人所得税税款363元。

(2)取得年终奖48000元,选择单独计税。

(3)利用业余时间出版一部摄影集,取得稿费收入20000元。

(4)每月支付房租3500元。

其他相关资料:以上专项附加扣除均由王某100%扣除。

附:综合所得个人所得税税率表暨居民个人工资薪金所得预扣预缴税率表(部分)(略)

按月换算后的综合所得税率表(部分)(略)

要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。

(1)计算2019年12月王某应预扣预缴的个人所得税。

(2)计算王某取得年终奖应纳的个人所得税。

(3)计算王某取得稿酬应预扣预缴的个人所得税。

(4)计算王某取得2019年综合所得应缴纳的个人所得税税额。

(5)计算王某就2019年综合所得向主管税务机关办理汇算清缴时应补缴的税款或申请的应退税额

考题

王某在北京工作,2019年1月工资为9000元,发放2018年奖金3000元,公司代扣的三险一金为1020元,其为独生子女,其父母年满60周岁,在公司附近租房,每月房租为2500元,不考虑其他事项,2019年1月王某应预扣预缴的个人所得税为( )元。A.0

B.44.4

C.74.4

D.119.4

考题

王某与张某于1991年结婚,结婚后,同住在王某单位1989年分给其的一套单元房中,1997年提起离婚诉讼,法院对该房的处理应确认()。A、仅王某有承租权B、仅张某有承租权C、王某和张某均有承租权D、王某和张某均无承租权

考题

单选题我国居民王某为某大学会计教授,2019年9月在本职工作之余为A单位提供咨询取得收入5000元;到B学校讲学4次,每次收入均为2000元(合同注明讲学收入为税后收入)。则王某就上述收入在2019年9月份应预扣预缴的个人所得税为( )。(不考虑除个人所得税以外的其他税费)A

2000元B

1920元C

2704.76元D

2323.81元

考题

单选题王某与张某于1991年结婚,结婚后,同住在王某单位1989年分给其的一套单元房中,1997年提起离婚诉讼,法院对该房的处理应确认()。A

仅王某有承租权B

仅张某有承租权C

王某和张某均有承租权D

王某和张某均无承租权

考题

问答题王某作为中国居民,2019年共发生以下经济事项: (1)承包了某小区餐厅,按照协议规定,王某每年缴纳12万元的租金,餐厅由王某自主经营。2019年全年,餐厅共收入110万元,购买原材料支出30万元,水电燃气共支出5万元,装饰支出10万元,支付给外聘员工工资20万元,赞助小区物业春节游园活动1万元,王某为孩子报兴趣班支出2万元。 (2)在经过业主同意后,王某将餐厅1/4的房屋转租给张某,用于张某售卖彩票的窗口,每个月收取租金4000元。 (3)王某为小区居民提供设计服务,取得一次性收入30000元。 (4)王某买彩票一次中奖2000元。 要求: (1)王某承包餐厅的收入,按什么税目计算缴纳个人所得税。 (2)计算2019年,王某承包餐厅应缴纳的个人所得税。 (3)计算王某将餐厅房屋转租每月应缴纳的个人所得税。 (4)计算王某提供设计服务应缴纳的个人所得税。 (5)计算王某买彩票中奖应缴纳的个人所得税。

考题

单选题王某系中国公民,2018年1月起,王某连续12次在报刊上连载一部小说,每次取得稿费收入3000元,则2018年王某的连载收入共需缴纳个人所得税( )元。A

4032B

3024C

5760D

4320

热门标签

最新试卷