网友您好, 请在下方输入框内输入要搜索的题目:

题目内容

(请给出正确答案)

甲公司属于汽车制造业,系增值税一般纳税人。 2018 年8月,因经营需要拟新增加办公楼-栋。对新增办公楼的涉税政策,向税务师咨询如下问题:

( 1 )对于拟新增的办公楼,如果可以直接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?如果融资租人办公楼,与购买相比,进项税额抵扣政策有何差异?

(2)如果8月份购买办公楼- -栋并投人使用,取得增值税专用发票显示办公楼价格和增值税额分别为2000万元、220 万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少?

(3)假设上述购买的办公楼按照20年计提折旧,无残值。2018年8月投入使用时先专用于职工食堂,2019年9月甲公司欲将该楼改为办公使用,则按现行规定,2019年9月该公司就该楼改变用途的进项税额应如何处理?并请作出会计分录。( 2016 )

( 1 )对于拟新增的办公楼,如果可以直接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?如果融资租人办公楼,与购买相比,进项税额抵扣政策有何差异?

(2)如果8月份购买办公楼- -栋并投人使用,取得增值税专用发票显示办公楼价格和增值税额分别为2000万元、220 万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少?

(3)假设上述购买的办公楼按照20年计提折旧,无残值。2018年8月投入使用时先专用于职工食堂,2019年9月甲公司欲将该楼改为办公使用,则按现行规定,2019年9月该公司就该楼改变用途的进项税额应如何处理?并请作出会计分录。( 2016 )

参考答案

参考解析

解析:本题考查不动产进项税的抵扣与转出。

( 1 )直接购买:增值税一 般纳税人2016年5月1日后取得并在会计制度上按固定资产核算的不动产,其进项税额应按规定分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。自建:增值税一般纳税人2016年5月1日后取得(含自建)的不动产在建工程,其进项税额应按规定分2年从销项税额中抵扣,第一-年抵扣比例为60%,第二年抵扣比例为40%。融资租入:融资租人的不动产,其进项税额不适用上述分2年抵扣的规定。

( 2 )甲公司可以在2016年8月抵扣的进项税=220 x 60%=132(万元);在2019年4月抵扣进项税=220x 40%=88 (万元)。

自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。此前按照相关规定尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中抵扣。在2019年4月1日起,对于增值税一-般纳税人取得不动产发生的进项税额符合税法规定的,准予一次性从销项税额中抵扣。

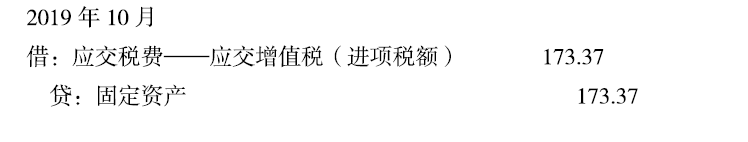

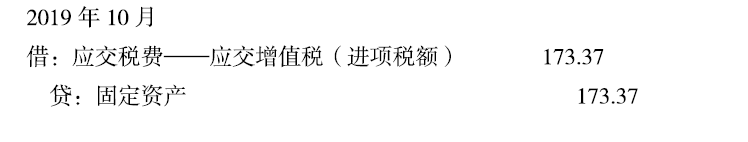

(3)按照规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产,发生用途改变,用于允许抵扣进项税额的应税项目,可在用途改变的次月按照下列公式计算可以抵扣的进项税额:可以抵扣的进项税额=固定资产、无形资产、不动产净值/ ( 1+适用税率) x适用税率,已提折旧=( 2000+220) /20/12x 13=120.25 (万元),可以抵扣的进项税额= ( 2220- 120.25) / ( 1+9% ) x9%=173.37(万元)。允许一次性抵扣。

( 1 )直接购买:增值税一 般纳税人2016年5月1日后取得并在会计制度上按固定资产核算的不动产,其进项税额应按规定分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。自建:增值税一般纳税人2016年5月1日后取得(含自建)的不动产在建工程,其进项税额应按规定分2年从销项税额中抵扣,第一-年抵扣比例为60%,第二年抵扣比例为40%。融资租入:融资租人的不动产,其进项税额不适用上述分2年抵扣的规定。

( 2 )甲公司可以在2016年8月抵扣的进项税=220 x 60%=132(万元);在2019年4月抵扣进项税=220x 40%=88 (万元)。

自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。此前按照相关规定尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中抵扣。在2019年4月1日起,对于增值税一-般纳税人取得不动产发生的进项税额符合税法规定的,准予一次性从销项税额中抵扣。

(3)按照规定不得抵扣且未抵扣进项税额的固定资产、无形资产、不动产,发生用途改变,用于允许抵扣进项税额的应税项目,可在用途改变的次月按照下列公式计算可以抵扣的进项税额:可以抵扣的进项税额=固定资产、无形资产、不动产净值/ ( 1+适用税率) x适用税率,已提折旧=( 2000+220) /20/12x 13=120.25 (万元),可以抵扣的进项税额= ( 2220- 120.25) / ( 1+9% ) x9%=173.37(万元)。允许一次性抵扣。

更多 “甲公司属于汽车制造业,系增值税一般纳税人。 2018 年8月,因经营需要拟新增加办公楼-栋。对新增办公楼的涉税政策,向税务师咨询如下问题: ( 1 )对于拟新增的办公楼,如果可以直接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?如果融资租人办公楼,与购买相比,进项税额抵扣政策有何差异? (2)如果8月份购买办公楼- -栋并投人使用,取得增值税专用发票显示办公楼价格和增值税额分别为2000万元、220 万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少? (3)假设上述购买的办公楼按照20年计提折旧,无残值。2018年8月投入使用时先专用于职工食堂,2019年9月甲公司欲将该楼改为办公使用,则按现行规定,2019年9月该公司就该楼改变用途的进项税额应如何处理?并请作出会计分录。( 2016 ) ” 相关考题

考题

A市甲公司为工业企业,系增值税一般纳税人。2019年4月销售一栋旧办公楼,取得收入3000万元(含税),缴纳印花税1.5万元,因无法取得评估价格,甲公司提供了购房发票,该办公楼于2017年6月购入,取得增值税专用发票注明的价款为2000万元,增值税税额为220万元,实际缴纳契税80万元(能提供完税凭证)。甲公司当月无其他业务发生,也未取得任何增值税扣税凭证。则该公司销售办公楼计算土地增值税时可扣除项目金额合计数为( )万元。A.2311.22

B.2117.18

C.2317.18

D.2763.78

考题

2018年8月,甲公司(一般纳税人)将其在2014年购入的办公楼出售,购置原价为500万元,销售含税价格为800万元,甲公司决定采取简易计税办法计算增值税,则甲公司应纳的增值税为( )万元。A.38.10

B.14.29

C.29.73

D.79.28

考题

(2018年)甲公司为增值税一般纳税人,2×17年5月开始建造办公楼。下列各项中,应计入甲公司所建造办公楼成本的是( )。

A.办公楼建造期间发生的工程物资报废净损失

B.办公楼开始建造前借入的专门借款发生的利息费用

C.为建造办公楼购入的工程物资支付的增值税进项税额

D.办公楼达到预定可使用状态后发生的相关费用

考题

(2018年)甲公司为增值税一般纳税人,2×17 年 5 月开始建造办公楼。下列各项中,应计入甲公司所建造办公楼成本的是( )。A.办公楼建造期间发生的工程物资报废净损失(非自然灾害导致)

B.办公楼开始建造前借入的专门借款发生的利息费用

C.为建造办公楼购入的工程物资支付的增值税进项税额

D.办公楼达到预定可使用状态后发生的相关费用

考题

A市甲公司为工业企业,系增值税一般纳税人。2019年4月销售一栋旧办公楼,取得收入3000万元(含税),缴纳印花税1.5万元,因无法取得评估价格,甲公司提供了购房发票,该办公楼于2017年6月购入,取得增值税专用发票注明的价款为2000万元,增值税税额为220万元,实际缴纳契税80万元(能提供完税凭证)。甲公司当月无其他业务发生,也未取得任何增值税扣税凭证。则该公司销售办公楼计算土地增值税时可扣除项目金额合计数为( )万元。A.2311.22

B.2117.18

C.2317.18

D.2763.78

考题

甲公司属于汽车制造业,系增值税一般纳税人。2019 年 8 月,因经营需要拟新增加办公楼一栋。对新增办公楼的涉税政策,向税务师咨询如下问题:

(1)对于拟新增的办公楼,如果可以直接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?

(2)如果 8 月份购买办公楼一栋并投入使用,取得增值税专用发票显示办公楼价格和增值税额分别为 2000 万元.180 万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少?

(3)假设上述购买的办公楼按照 20 年计提折旧,无残值。2019 年 8 月投入使用时先专用于职工食堂, 2020 年 9 月甲公司欲将该楼改为办公使用,则按现行规定,2020 年 9 月该公司就该楼改变用途的进项税额应如何处理?并请做出会计分录。

考题

甲公司属于汽车制造业,系增值税一般纳税人。2016年8月,因经营需要拟新增加办公楼一栋。对新增办公楼的涉税政策,向税务师咨询如下问题:

(1)对于拟新增的办公楼,如果可以直接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?如果融资租入办公楼,与购买相比,进项税额抵扣政策有何差异?

(2)如果8月份购买办公楼一栋并投入使用,取得增值税专用发票显示办公楼价格和增值税额分别为2000万元、220万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少?

(3)假设上述购买的办公楼按照20年计提折旧,无残值。2016年8月投入使用时先专用于职工食堂,2017年9月甲公司欲将该楼改为办公使用,则按现行规定,2017年9月该公司就该楼改变用途的进项税额应如何处理?并请作出会计分录。

考题

甲公司属于汽车制造业,系增值税一般纳税人。2019年8月,因经营需要拟新增加办公楼一栋对新增办公楼的涉税政策,向税务师咨询如下问题

(1)对于拟新增的力公楼如果可以接购买,也可以自建,其进项税额抵扣分别采用怎样的方法?

(2)如果8月份购买办公楼一栋并投入使用,取得增值税专用发票显示办公楼价格和增值税额分别为2000万元180万元,专用发票经过认证,则其进项税额分别在何时抵扣?金额多少?

(3)假设上述购买的办公楼按照20年计提折旧,无残值。2019年8月投入使用时先专用于职工食堂2020年9月甲公司欲将该楼改为办公使用,则按现行规定,2020年9月该公司就该楼改变用途的进项税额应如何处理?并请做出会计分录。

考题

甲公司为增值税一般纳税人,2018年4月该公司为建造办公楼领用外购原材料40 000元,该原材料购入时入账的增值税进项税额为6 400元,则甲公司2018年4月因该业务应通过“应交税费——应交增值税(进项税额转出)”转出的进项税额为()。A.0元B.2560元C.3840元D.6400元

热门标签

最新试卷