2022年税务师职业资格考试《涉税服务相关法律 》章节练习(2022-03-11)

发布时间:2022-03-11

2022年税务师职业资格考试《涉税服务相关法律 》考试共65题,分为单选题和多选题和客观案例题。小编为您整理第四章 行政强制法律制度5道练习题,附答案解析,供您备考练习。

1、下列各项《行政强制法》的规定中,直接体现行政强制适当原则的有( )。【多选题】

A.法律、法规以外的其他规范性文件不得设定行政强制措施

B.对于违法行为情节显著轻微或者没有明显社会危害的情况,行政机关可以不采取行政强制措施

C.行政强制措施由“法律、法规规定的行政机关”在法定职权范围内实施

D.公民、法人或者其他组织因人民法院在强制执行中有违法行为或者扩大强制执行范围受到损害的,有权依法要求其给予赔偿

E.不得查封、扣押公民个人及其所扶养家属的生活必需品

正确答案:B、E

答案解析:(1)选项AC是行政强制合法性原则的体现;(2)选项D体现的是当事人申请司法赔偿的权利,是保障当事人程序权利和法律救济权利原则的体现。

2、根据《行政强制法》规定,下列关于行政强制设定的说法中,正确的是( )。【单选题】

A.必要时,行政强制实施机关可以根据具体情况对已设定的行政强制进行补充设定

B.限制公民人身自由、冻结存款的行政强制措施只能由法律、行政法规设定

C.法律、法规以外的其他规范性文件包括规章在内,均不得设定行政强制措施

D.行政强制执行只能由法律、行政法规设定

正确答案:C

答案解析:本题考核行政强制的设定。行政强制实施机关无权对已设定的行政强制进行补充设定。所以选项A错误。限制公民人身自由、冻结存款汇款的行政强制措施只能由法律设定,不能由行政法规设定。所以选项B错误。行政强制执行只能由法律设定。所以选项D错误。

3、在行政强制执行过程中,行政机关依法与甲达成执行协议。事后,甲应当履行协议而不履行,行政机关可采取的措施是( )。【单选题】

A.申请法院强制执行

B.恢复强制执行

C.以甲为被告提起行政诉讼

D.对甲加处罚款

正确答案:B

答案解析:行政机关与相对人在行政强制执行过程中达成的执行协议,当事人应当履行;当事人不履行执行协议的,行政机关应当恢复强制执行。

4、甲税务机关查实乙企业有偷税行为,依法作出税务处理决定,责令乙企业补缴税款并加收滞纳金;甲税务机关依法实施加收滞纳金超过( ),经催告乙企业仍不履行的,甲税务机关可以依法强制执行。【单选题】

A.15日

B.30日

C.45日

D.60日

正确答案:B

答案解析:(1)行政机关依法实施加处罚款或者滞纳金超过30日,经催告当事人仍不履行的,具有行政强制执行权的行政机关可以强制执行;没有行政强制执行权的行政机关应当申请人民法院强制执行。(2)根据《税收征收管理法》的规定,税务机关对逾期税款和滞纳金享有强制执行权。

5、某县行政机关决定对李某的财物实施查封、扣押,根据《行政强制法》,该机关查封、扣押的期限( )。【单选题】

A.不得超过30日

B.不得超过20日

C.不得少于30日

D.不得少于20日

正确答案:A

答案解析:本题考核查封、扣押的期限。查封、扣押的期限不得超过30日;情况复杂的,经行政机关负责人批准,可以延长,但是延长期限不得超过30日。法律、行政法规另有规定的除外。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.企业应当根据具体情况,确定现金等价物的范围,一经确定不得随意变更,如改变划分标准,应视为会计政策的变更

C.我国企业会计准则规定企业应当采用直接法编报现金流量表

D.编制现金流量表的间接法是以利润表中的营业收入为起算点,调节与经营活动有关的项目的增减变动,然后计算出经营活动产生的现金流量

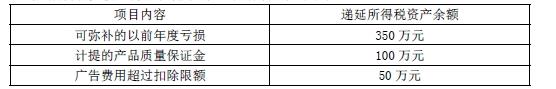

2015 年度长城公司实现销售收入50000 万元,会计利润总额6000 万元,与企业所得税相关的交易或事项如下;

(1)2015 年3 月1 日,以4000 万元价格购入办公大楼并在当日出租给黄河公司,年租金为180 万元,作为投资性房地产核算。且采用公允价值模式计量,按税法规定该办公大楼采用年限平均法计提折旧,折旧年限为20 年,净残值率为10%。2015 年12 月31 日该办公大楼的公允价值为3600 万元。

(2)2015 年6 月1 日,收到主管税务机关因上年度享受企业所得税优惠政策而退回的税款100 万元。

(3)2015年 11月 1日,以 5 元/股的价格购入丁公司股票 200 万股作为可供出售金融资产核算,另支付交易费用 10万元。2015年 12月 31日,该股票的收盘价为 7元/股。

(4)2015年 12月 1 日,向光明公司销售一批不含税价格为 2000万元的产品,成本为 1500万元,合同约定光明公司收到产品后 3个月若发现质量问题可退货。截止 2015 年 12月 31日,上述商品尚未发生销货退回。根据以往经验估计,该产品的退货率为 10%。

(5)2015年度因产品销售承诺的保修业务计提产品质量保证金 350万元,档期实际发生保修业务费用 310万元。

(6)2015年度发生广告费用 7000万元,均通过银行转账支付,根据税法规定,企业当年发生的广告费用支出不超过当年销售收入 15%的部分,准予税前扣除;超过部分,准予结转以后年度税前扣除。

长城公司均已按企业会计准则的规定对上述交易或事项进行了会计处理,预计在未来期间有足够的应纳税所得额,用于抵扣可抵扣暂时性差异,假设除上述事项外,没有影响所得税核算的其他因素。

根据上述资料,回答下列问题:

长城公司2015 年度应交纳的企业所得税为( )万元。

B.1306.25

C.1091.25

D.1163.75

B.重置成本

C.账载原值乘以成新度折扣率

D.重置成本价乘以成新度折扣率

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-01-31

- 2021-05-18

- 2020-06-27

- 2020-02-04

- 2020-08-06

- 2019-11-19

- 2021-06-18

- 2021-07-30

- 2021-03-06

- 2021-04-15

- 2021-08-30

- 2021-03-14

- 2021-12-18

- 2021-01-12

- 2020-01-26

- 2021-12-16

- 2020-06-30

- 2019-11-08

- 2020-08-23

- 2020-06-27

- 2022-02-17

- 2022-02-04

- 2020-09-16

- 2022-01-10

- 2020-05-03

- 2020-09-24

- 2021-08-25

- 2020-07-15

- 2021-06-20

- 2020-05-21