2019年税务师职业资格考试《税法Ⅰ》章节练习(2019-12-10)

发布时间:2019-12-10

2019年税务师职业资格考试《税法Ⅰ》考试共64题,分为单选题和多选题和客观案例题。小编为您整理第八章 关税5道练习题,附答案解析,供您备考练习。

1、按规定有下列情形之一的,进出口货物的纳税义务人可以自缴纳税款之日起1年内,书面声明理由,向海关申请退税并加算银行同期活期存款利息的有( )。【多选题】

A.因海关误征,多纳税款的

B.海关核准免验进口的货物,在完税后,发现有短卸情形,经海关审查认可的

C.因纳税人计算错误,多纳税款的

D.因残损被免费更换的原进口货物

E.已征出口关税的货物,因故未将其运出口,申报退关,经海关查验属实的

正确答案:A、B、E

答案解析:按规定有下列情形之一的,进出口货物的纳税义务人可以自缴纳税款之日起1年内,书面声明理由,连同原纳税收据向海关申请退税并加算银行同期活期存款利息,逾期不予受理:

(1)因海关误征,多纳税款的;

(2)海关核准免验进口的货物,在完税后,发现有短卸情形,经海关审查认可的;

(3)已征出口关税的货物,因故未将其运出口,申报退关,经海关查验属实的。

1、2019年5月1日某公司进口一批化妆品,成交价格为20万人民币,关税税率40%,从起运地至输入地起卸前的运费2.4万元人民币,进口货物的保险费无法确定,保险费率为3‰,从海关监管区至公司仓库的运费0.6万元。海关于2019年5月5日填发税款缴款书,该公司于2019年5月31日缴纳税款。下列说法正确的是( )。【单选题】

A.该批化妆品的关税完税价格为22.4万元

B.该公司应按照11天缴纳进口环节税款的滞纳金

C.该公司应缴纳关税9.2万元

D.该公司应缴纳进口环节税金为28.31万元

正确答案:D

答案解析:进口化妆品完税价格=20+2.4+(20+2.4)×3‰=22.47(万元)

关税=22.47×40%=8.99(万元)

进口环节增值税=(22.47+8.99)÷(1-30%)×13%=5.84(万元)

进口环节消费税=(22.47+8.99)÷(1-30%)×30%=13.48(万元)

进口环节税金=8.99+5.84+13.48=28.31(万元)

纳税义务人应当自海关填发税款缴款书之日起15日内,向指定银行缴纳税款。滞纳金自关税缴纳期限届满之日起,至纳税义务人缴纳关税之日止,按滞纳税款万分之五的比例按日征收,周末或法定节假日不予扣除,即滞纳天数为5月20日~5月31日,共12天。

1、下列不属于进境物品的纳税义务人的是( )。【单选题】

A.携带物品进境的入境人员

B.进境邮递物品的收件人

C.以携带进境、邮递方式以外的其他方式进口物品的收件人

D.进境物品的邮寄人

正确答案:D

答案解析:进境物品的纳税义务人是指,携带物品进境的入境人员、进境邮递物品的收件人以及以其他方式进口物品的收件人。

1、某高新技术企业免税进口一台设备,海关审定的进口价格为人民币60万元,海关监管期5年,该企业使用20个月后转售。该企业上述业务应纳关税( )万元。(关税税率为20%)【单选题】

A.0

B.4

C.8

D.12

正确答案:C

答案解析:应纳关税=60×20%×(1-20÷60)=8(万元)

1、下列选项中,符合关税相关规定的有( )。【多选题】

A.出口关税不计入出口货物完税价格

B.滞纳金自关税缴纳期限届满之日起,至纳税人缴纳关税之日止,周末或法定节假日可以扣除

C.进口货物自运输工具进境之日起15日内,应由进口货物的纳税义务人向货物进境地海关申报

D.关税不仅对进出境的货物征税,还对进出境的劳务征税

E.自2010年9月1日起,个人邮寄物品,应征进口税额在人民币50元以下(含)的,海关予以免征

正确答案:A、E

答案解析:选项B,滞纳金自关税缴纳期限届满之日起,至纳税人缴纳关税之日止,周末或法定节假日不予扣除;选项C,进口货物自运输工具进境之日起14日内,由进口货物纳税义务人向货物进口地海关申报;选项D,关税征收的对象是进出境的货物和物品,对进出境的劳务不征收关税。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.4

C.1.6

D.0.8

B.纳税人应当向烟叶收购地的主管税务机关申报缴纳烟叶税

C.烟叶税的纳税义务发生时间为纳税人收购烟叶的当日

D.烟叶税按季计征

E.纳税人应当于纳税义务发生月终了之日起15日内申报并缴纳税款

B.940

C.697

D.437

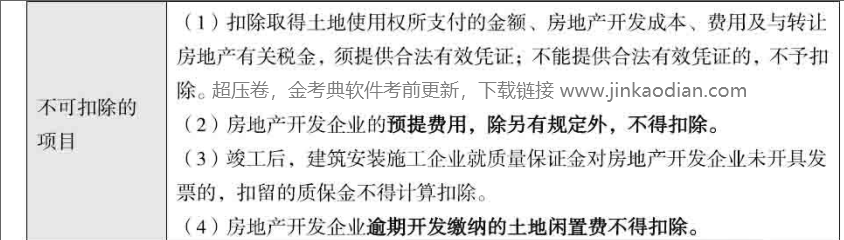

2016年5月该公司开始销售W项目,截止清算前,可售建筑面积中已售出15000.80平方米,取得含税销售收入50000万元。该公司对W项目选择简易计税方法。

经审核,W项目取得土地使用权所支付的金额合计8240万元;房地产开发成本15000万元,管理费用4000万元,销售费用4500万元,财务费用3500万元(其中利息支出3300万元,无法提供金融机构证明)。

已知:W项目所在省政府规定,房地产开发费用扣除比例为10%。W项目清算前已预缴土地增值税1000万元。其它各项税费均已及时足额缴纳。城市维护建设税税率7%,教育费附加3%,地方教育费附加2%。不考虑印花税。

要求:根据上述资料,回答下列问题:

W项目清算时允许扣除项目金额合计( ) 万元。

B.26944.79

C.26969.79

D.22868.39

扣除项目合计= ( 8240+15000) x 88.24% +2050.70+285.71+ ( 8240+15000) x 88.24%x 20% ( 加计扣除) =26944.78≈26944.79 (万元)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-01-07

- 2021-08-06

- 2021-07-14

- 2020-09-05

- 2020-01-19

- 2020-05-04

- 2021-06-26

- 2020-09-17

- 2020-01-05

- 2020-01-01

- 2020-03-25

- 2021-06-29

- 2019-12-16

- 2020-06-04

- 2020-11-13

- 2021-06-19

- 2019-11-08

- 2020-09-12

- 2021-06-25

- 2020-12-14

- 2020-05-13

- 2020-04-28

- 2020-03-03

- 2020-12-31

- 2021-06-23

- 2021-07-02

- 2020-12-18

- 2019-12-30

- 2021-05-07

- 2020-03-11