2021年税务师职业资格考试《税务服务实务》模拟试题(2021-09-18)

发布时间:2021-09-18

2021年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、下列关于税务登记的审验,说法错误的是( )。【单选题】

A.纳税人遗失税务登记证件的,应当在30日内书面报告主管税务机关,并登报声明作废

B.纳税人应当将税务登记证件正本在其生产、经营场所或办公场所公开悬挂,接受税务机关的检查

C.税务机关对税务登记证件实行定期验证和换证制度

D.跨区域涉税事项报验管理的有效期为跨区域经营合同的执行期限

正确答案:A

答案解析:纳税人遗失税务登记证件的,应当在15日内书面报告主管税务机关,并登报声明作废。

2、下列纳税审查方法的陈述,正确的有( )。【多选题】

A.逆查法是按照会计核算程序,从审查原始凭证开始,顺次审查账簿,核对报表,最后审查纳税情况的审查方法

B.查询法是在查账过程中,根据查账的线索,通过询问或调查的方式,取得必要的资料或旁证的一种审查方法

C.比较分析法是将纳税人、扣缴义务人审查期间的账表资料和账面历史的、计划的、同行业、同类的相关资料进行对比分析,找出存在问题的一种审查方法

D.控制计算法是根据账簿之间、生产环节等之间的必然联系,提供测算以证实账面数据是否正确的审查方法

E.抽查法是对纳税人、扣缴义务人的会计凭证、账簿、报表有选择性地抽取一部分进行审查

正确答案:B、C、D、E

答案解析:顺查法是按照会计核算程序,从审查原始凭证开始,顺次审查账簿,核对报表,最后审查纳税情况的审查方法,而非逆查法。

3、关于业务工作底稿及档案管理的说法,正确的有( )。【多选题】

A.项目组自提交业务结果之日起60日内将业务工作底稿归整为业务档案

B.业务工作底稿的所有权属于税务师事务所

C.税务师事务所可以根据自身情况,制定业务工作底稿

D.税务师事务所的业务档案,应当自提交结果之日起至少保存10年

E.对同一客户不同的委托业务,应分别归整业务档案

正确答案:B、C、D、E

答案解析:选项A:项目组自提交业务结果之日起90日内将业务工作底稿归整为业务档案。

4、税务登记证使用范围有( )。【多选题】

A.开立银行账户

B.申请退税

C.领购发票

D.申请开具外出经营活动税收管理证明

E.购销合同的签订

正确答案:A、B、C、D

答案解析:签订合同一般是不用提供税务登记证的,除非对方单位非常谨慎,提出额外要求。

5、税务师审核加工承揽合同,下列表述正确的有( )。【多选题】

A.由受托方提供原材料的加工、定做合同,不论是否分别记载加工费金额和原材料金额,均应该就加工费金额和原材料金额之和依照“加工承揽合同”计税贴花

B.由受托方提供原材料的加工、定做合同,不论是否分别记载加工费金额和原材料金额,均应该就加工费金额和原材料金额之和依照“购销合同”计税贴花

C.由受托方提供原材料的加工、定做合同,凡在合同中分别记载加工费和原材料金额的,应分别按“加工承揽合同”和“购销合同”计税贴花

D.由受托方提供原材料的加工、定做合同,凡在合同中未分别记载加工费和原材料金额的,全部金额应按“加工承揽合同”计税贴花

E.由受托方提供原材料的加工、定做合同,凡在合同中未分别记载加工费和原材料金额的,全部金额应按“购销合同”计税贴花

正确答案:C、D

答案解析:由受托方提供原材料的加工、定做合同,凡在合同中分别记载加工费和原材料金额的,应分别按“加工承揽合同”和“购销合同”计税贴花;由受托方提供原材料的加工、定做合同,凡在合同中未分别记载加工费和原材料金额的,全部金额应按“加工承揽合同”计税贴花。

6、税务师的涉税服务业务范围,由国家以法律、行政法规和行政规章的形式确定,税务师不得超越规定的内容从事涉税服务活动,体现了税务师行业的( )特点。【单选题】

A.法律约束性

B.执业内容的确定性

C.税收法律责任的不转嫁性

D.代理活动的公正性

正确答案:B

答案解析:税务师的涉税服务业务范围,由国家以法律、行政法规和行政规章的形式确定,税务师不得超越规定的内容从事涉税服务活动,体现了税务师行业执业内容的确定性特点。

7、下列情况属于涉税服务关系自然终止情形的是( )。【单选题】

A.委托人单方终止代理事项

B.税务师被注销执业资格

C.税务师事务所被注销资格

D.涉税服务委托协议约定的代理期限届满且服务事项完成

正确答案:D

答案解析:涉税服务委托协议约定的代理期限届满且服务事项完成,涉税服务关系自然终止。

8、在企业所得税中,下列费用的支出如果超过当年费用扣除标准,可以结转在以后年度扣除的有( )。【多选题】

A.职工福利费

B.职工教育经费

C.职工工会经费

D.广告费

E.业务招待费

正确答案:B、D

答案解析:除国务院财政、税务主管部门另有规定外,企业发生的职工教育经费支出,不超过工资、薪金总额8%的部分准予扣除,超过部分准予结转以后纳税年度扣除;企业发生的符合条件的广告费和业务宣传费支出除国务院财政、税务主管部门另有规定外,不超过当年销售(营业)收入15%的部分,准予扣除,超过部分准予结转以后纳税年度扣除。

9、在代理个人所得税纳税申报时下列各项所得,需要按“个体工商户生产、经营所得”税目缴纳个人所得税的是( )。【单选题】

A.个人独资企业的投资者以独资企业资本金进行个人消费

B.股份制企业以盈余公积转增股本,个人股东获利部分

C.股份制企业的个人投资者以该企业的资本金进行个人消费

D.股份制企业的个人投资者从该企业借款,超过12个月仍未归还的借款

正确答案:A

答案解析:选项BCD按股息红利所得缴纳个人所得税。

10、税务师对某企业房产税的缴纳情况进行审核,下列说法正确的有( )。【多选题】

A.企业办的医院免征房产税

B.经有关部门鉴定,对毁损不堪继续居住的房屋和危险房屋免征房产税

C.企业出租的房屋,在免收租金期间,不征收房产税

D.纳税单位与免税单位共同使用的房屋,按各自使用的部分划分,分别征收或免征房产税

E.宗教人员使用的生活用房屋,免征房产税

正确答案:A、D、E

答案解析:选项B:经有关部门鉴定,对毁损不堪居住的房屋和危险房屋,在停止使用后,可免征房产税;选项C:出租的房屋,免收租金期间由产权所有人按房产原值缴纳房产税。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

要求:

(1)简述特殊性税务处理的适用条件。

(2)假定双方同意采用特殊性税务处理且满足剩余条件,计算甲公司上述业务在当年汇算清缴时应调整的金额。

①具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。

②被收购、合并或分立部分的资产或股权比例符合规定的比例(50%)。

③企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。

④重组交易对价中涉及股权支付金额符合规定比例(85%)。

⑤企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

(2)非股权支付对应的资产转让所得=(32000-20000)×(2000÷32000)=750(万元);纳税调减金额=(32000-20000)-750=11250(万元)。

B.购买用于劳动保护的20双雨鞋,让商场开具25双雨鞋的增值税专用发票

C.从B单位购买货物,但让C单位为本单位开具增值税专用发票

D.其他个人为本单位提供商铺租赁服务,取得税务机关代开增值税专用发票

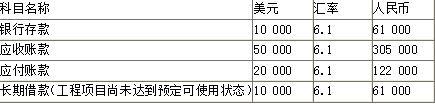

该企业2012年12月31日有关科目余额如下(单位:元):

注:表中长期借款为建造工程专门借款。

该企业2013年1月份发生下列经济业务:

(1)该企业收回客户前欠账款30 000美元,当日汇率为1美元=6.15元人民币。

(2)将10 000美元存款兑换为人民币存款,兑换当日汇率为:银行买入价1美元=6.1元人民币,银行卖出价1美元=6.3元人民币,当日市场汇率为1美元=6.2元人民币。

(3)用银行存款10 000美元偿还应付账款,当日汇率为1美元=6.1元人民币。

(4)2013年1月31日用银行存款10 000美元归还长期借款。归还当日国家公布的汇率为1美元=6.3元人民币。

根据上述资料,回答下列问题。

<3>.2013年1月份的汇兑损益金额为( )元。

B.6000

C.5000

D.4000

注意:在计算汇兑损益时,不要漏掉外币兑换业务产生的汇兑损益。

本题相关业务的会计处理:

业务一:

借:银行存款——美元户(30 000×6.15) 184 500

贷:应收账款——美元户 (30 000×6.15) 184 500

业务二:

借:银行存款——人民币户 61 000

财务费用——汇兑损益 1 000

贷:银行存款——美元户(10 000×6.2) 62 000

业务三:

借:应付账款——美元户(10 000×6.1) 61 000

贷:银行存款——美元户(10 000×6.1) 61 000

业务四:

借:长期借款——美元户(10 000×6.3) 63 000

贷:银行存款——美元户(10 000×6.3) 63 000

银行存款汇兑收益=(10 000+30 000-10 000-10 000-10 000)×6.3-(61 000+184 500-62 000-61 000-63 000)=3 500(元)。

应收账款汇兑收益=(50 000-30 000)×6.3-(305 000-184 500)=5 500(元)。

应付账款汇兑损失=(20 000-10 000)×6.3-(122 000-61 000)=2 000(元)。

长期借款汇兑损失=(10 000-10 000)×6.3-(61 000-63 000)=2 000(元)。

B.新购入的价值4000元的家具

C.金银首饰

D.别墅

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-09-10

- 2020-08-01

- 2020-07-04

- 2021-08-01

- 2020-05-05

- 2020-09-27

- 2021-10-17

- 2021-06-04

- 2019-11-20

- 2021-11-05

- 2021-06-03

- 2021-08-28

- 2020-09-18

- 2020-06-08

- 2020-01-07

- 2021-11-16

- 2021-04-25

- 2022-01-01

- 2021-09-15

- 2020-05-30

- 2019-10-28

- 2020-12-28

- 2020-02-14

- 2021-06-16

- 2021-11-28

- 2021-09-01

- 2020-05-21

- 2021-03-10

- 2022-01-05

- 2021-05-01