2022年税务师职业资格考试《税务服务实务》模拟试题(2022-02-15)

发布时间:2022-02-15

2022年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、以下企业外购已税消费品用于连续生产应税消费品的业务中,可以抵扣已纳消费税的有( )。【多选题】

A.某烟厂购买烟丝用于卷烟的生产

B.某酒厂购买酒精用于白酒的生产

C.某化妆品厂购买化妆品用于生产化妆品

D.某木筷厂购买未制一次性筷子用于生产木制一次性筷子

E.某焰火厂购买焰火用于生产焰火

正确答案:A、C、D、E

答案解析:选项B是不能抵扣已纳消费税的。

2、在代理个人所得税纳税申报时下列各项所得,需要按“个体工商户生产、经营所得”税目缴纳个人所得税的是( )。【单选题】

A.个人独资企业的投资者以独资企业资本金进行个人消费

B.股份制企业以盈余公积转增股本,个人股东获利部分

C.股份制企业的个人投资者以该企业的资本金进行个人消费

D.股份制企业的个人投资者从该企业借款,超过12个月仍未归还的借款

正确答案:A

答案解析:选项BCD按股息红利所得缴纳个人所得税。

3、下列纳税申报方式中,属于电子方式的有( )。【多选题】

A.邮寄申报

B.网络传输

C.电话语音

D.电子数据交换

E.自行申报

正确答案:B、C、D

答案解析:选项AE:邮寄申报、自行申报不属于电子方式。

4、对工作底稿管理制度要求理解不正确的是( )。【单选题】

A.安全保管业务工作底稿并对工作底稿保密

B.保证业务工作底稿的完整性

C.便于使用和检索业务工作底稿

D.自行确定业务工作底稿保管期限

正确答案:D

答案解析:业务工作底稿保管期限是不得低于10年,不是自行确定。

5、下列各项中,按“个体工商户的生产、经营所得”税目缴纳个人所得税的是( )。【单选题】

A.个人独资企业的投资者以企业资金进行个人消费

B.股份制企业的个人投资者以企业资金为家庭成员购买汽车

C.股份制企业的个人投资者以该企业的资金进行个人消费

D.纳税年度内股份制企业的个人投资者从该企业借款,在该企业纳税年度终了后既不归还,又未用于企业生产经营的

正确答案:A

答案解析:选项BCD:按“利息、股息、红利所得”项目缴纳个人所得税。

6、根据企业所得税法的规定,企业的下列各项支出,在计算应纳税所得额时,准予从收入总额中直接扣除的有( )。【多选题】

A.发生的合理的劳动保护支出

B.转让固定资产发生的费用

C.非居民企业向总机构支付的合理费用

D.企业所得税税款

E.企业内营业机构之间支付的租金

正确答案:A、B、C

答案解析:选项D,企业所得税税款不能扣除;选项E,企业内营业机构之间支付的租金不得扣除。

7、下列各项中,应计算缴纳个人所得税的是( )。【单选题】

A.个人取得的保险赔款

B.军人的转业安置费

C.国债利息收入

D.奥运冠军取得当地县政府的奖励

正确答案:D

答案解析:省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金,享受免税。D选项应纳个人所得税。

8、关于下列账务处理正确的有( )。【多选题】

A.收到出口退还的增值税借:银行存款 贷:其他应收款

B.直接减免的增值税借:应交税费——应交增值税(减免税款) 贷:营业外收入

C.计提出口应退还的消费税借:其他应收款 贷:主营业务成本

D.收到的即征即退的增值税借:银行存款 贷:营业外收入

E.收到先征后返的增值税借:银行存款 贷:税金及附加

正确答案:A、B、C、D

答案解析:先征后返的增值税,计人营业外收入核算。

9、对于企业发生的以下业务,可以抵扣增值税进项税额的是( )。【单选题】

A.外购集体福利用的健身器材

B.本期收到出口货物的退税额

C.当期购进的用于生产免税货物的材料

D.当期购进材料用于投资

正确答案:D

答案解析:应纳消费税,单设“应交税费——应交消费税”科目核算。计提消费税时,借:税金及附加,贷:应交税费——应交消费税;缴纳消费税时,借:应交税费——应交消费税,贷:银行存款。

10、某食品厂为增值税小规模纳税人,2020年10月销售糕点一批,取得含税销售额400000元,经主管税务机关核准初次购进增值税税控专用设备一台,取得的增值税专用发票注明价税合计1800元。该食品厂当月应纳增值税( )元。【单选题】

A.9850.49

B.11001.05

C.11012.62

D.11065.05

正确答案:A

答案解析:小规模纳税人初次购进税控专用设备,取得专用发票或普通发票均可以全额抵免税额。应纳增值税=400000÷(1+3%)×3%-1800=9850.49(元)

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.限制企业股权再融资

C.借款的用途不得改变

D.公司不准投资于短期内不能收回资金的项目

B.存货的计价方法由先进先出法改为移动加权平均法

C.坏账准备的计提比例由5%提高到10%

D.由于会计人员的错误估计,将无形资产的摊销年限由10年调整为8年

E.投资性房地产的后续计量由成本模式改为公允价值模式

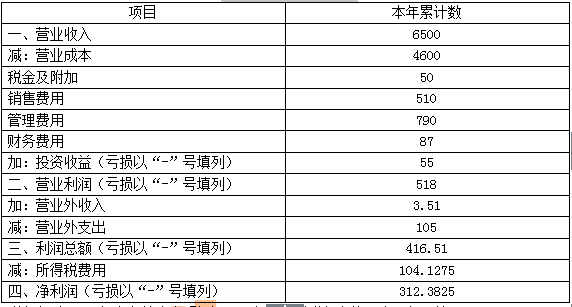

利润表(摘要)

2016年 单位:万元

税务师对2016年度有关账户明细记录及相关资料进行审核,发现如下情况:

(1)将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:

借:原材料 560000

应交税费——应交增值税(进项税额) 95200

贷:应付账款 255200

库存商品 400000

(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.51万元,未开具发票,相关的成本已结转至“其他业务成本”科目,会计分录为:

借:库存现金 35100

贷:营业外收入 35100

(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的“业务招待费”为50万元,广告费和业务宣传费为90万元。

(4)“营业外支出”由三部分组成:一是通过省级人民政府向贫困地区捐赠的90万元;二是因违反食品安全法被工商管理部门处以的罚款12万元;三是订购的一批材料因临时取消不再购进而支付给供货方的违约金3万元。

(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款收据,上述各项支付均已在相关成本费用科目中核算。

假定该企业2016年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。

问题1:根据所列资料,计算该企业2016年度应补缴增值税、城市维护建设税及教育费附加的金额。

问题2:根据资料计算该企业2016年度利润总额、应纳税所得额、应纳所得税额及应补缴企业所得税额。

问题3:作出2016年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)

业务1,应确认销项税额=56×17%=9.52(万元);业务2,应确认销项税额=3.51÷(1+17%)×17%=0.51(万元)

应补缴增值税=9.52+0.51=10.03(万元)

应补缴城建税、教育费附加=10.03×(5%+3%)=0.8024(万元)。

问题2:

(1)业务1,应确认主营业务收入56万元,确认主营业务成本40万元;业务2,应确认“其他业务收入”3万元(3.51÷1.17),而非确认“营业外收入”,整体调减收入0.51万元。

企业利润总额=416.51+56-40-0.8024-0.51=431.1976(万元)。

(2)企业销售(营业)收入=6500+56+3=6559(万元)

业务招待费扣除限额1=50×60%=30(万元)<业务招待费扣除限额2=6559×5‰=32.795(万元),业务招待费需纳税调增=50-30=20(万元)。

广告费和业务宣传费扣除限额=6559×15%=983.85(万元)>实际发生额90万元,无须纳税调整。

公益性捐赠扣除限额=431.1976×12%=51.7437(万元),通过省级人民政府向贫困地区捐赠需纳税调增=90-51.7437=38.2563(万元)。

被工商管理部门处以的罚款不得在税前扣除,需纳税调增12万元。

支付给供货方的违约金可以在税前扣除,无须纳税调整。

职工福利费税前扣除限额=700×14%=98(万元),需纳税调增=100-98=2(万元)

职工教育经费税前扣除限额=700×2.5%=17.5(万元),需纳税调增=18-17.5=0.5(万元)

工会经费税前扣除限额=700×2%=14(万元),需纳税调增=15-14=1(万元)

企业应纳税所得额=431.1976+20+38.2563+12+2+0.5+1=504.9539(万元)。

(3)企业应纳税额=504.9539×25%=126.2385(万元)。

(4)应补缴企业所得税=126.2385-104.1275=22.1110(万元)。

问题3:

(1)业务1调账:

借:主营业务成本 400000

应付账款 255200

贷:主营业务收入 560000

应交税费——应交增值税(销项税额) 95200

(2)业务2调账:

借:营业外收入 35100

贷:其他业务收入 30000

应交税费——应交增值税(销项税额) 5100

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2022-02-02

- 2021-05-10

- 2022-01-10

- 2021-05-06

- 2022-01-12

- 2021-09-18

- 2020-03-22

- 2022-02-19

- 2020-06-27

- 2021-07-03

- 2021-04-26

- 2021-03-01

- 2021-09-02

- 2021-06-16

- 2020-07-16

- 2020-02-15

- 2022-01-24

- 2021-08-11

- 2020-07-20

- 2020-03-29

- 2020-03-30

- 2021-03-28

- 2021-02-17

- 2020-06-11

- 2020-02-05

- 2019-10-28

- 2022-02-23

- 2020-10-23

- 2020-05-10

- 2021-12-06