老师这道题题干第三小题,收入不符合确认条件,是...

发布时间:2021-01-15

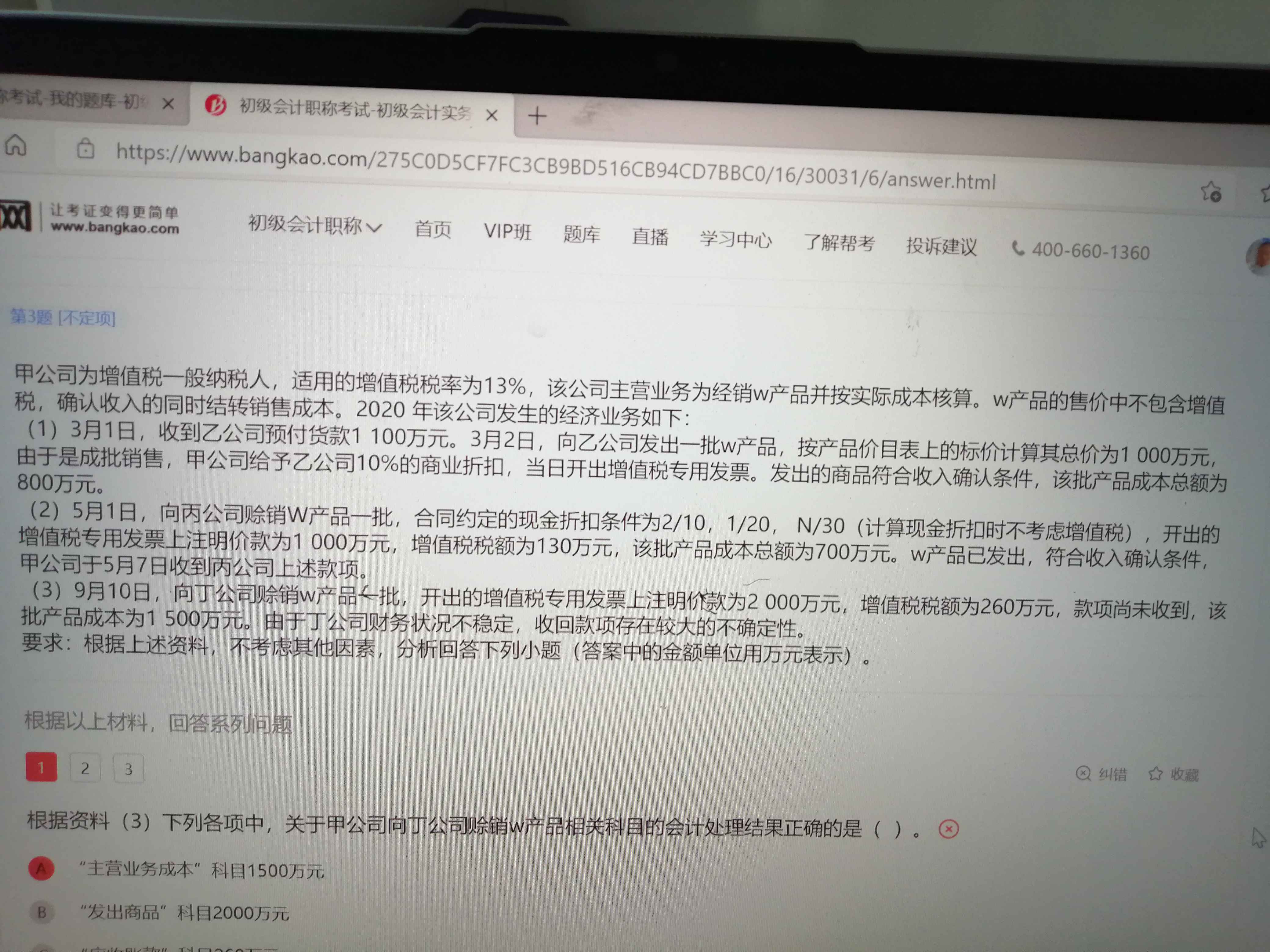

老师这道题题干第三小题,收入不符合确认条件,是因为没说发出货物,还是因为对方财务有较大不确定性,是不是因为不能预期带来经济利益流入,所以才不能确认收入,遇到好几个类似的题,都说什么财务困难或有很大可能收不回来,是不是这样的情况,都不能确认收入

最佳答案

同学,您好,很高兴为您服务!

因为对方财务有较大不确定性,财务困难或有很大可能收不回来的。

希望我们的答疑能对您有所助益。

祝您生活愉快,帮考祝您考试成功

下面小编为大家准备了 初级会计职称 的相关考题,供大家学习参考。

a企业销售甲产品400件,每件100元,增值税税率为17%。价目表上注明给予客户10%的商业折扣。企业为了及早收回货款,合同中注明,现金折扣条件为:2/10、1/20、n/30,假设客户于20日内付清货款,销售发生时应计入该企业应收账款的金额为( )元(假定计算现金折扣时不考虑增值税因素)。

A.45000

B.42120

C.40500

D.47385

销售甲产品的价款=400×100×(1-10%)=36000元

销售甲产品的税款=36000×17%=6120元

将未扣减现金折扣的金额作为实际售价,据以确认应收账款的入账价值。

因此,计入甲 企业 应收账款的金额=36000+6120=42120元。

A电子设备生产企业(下称A企业)与B商贸公司(下称B公司)均为增值税一般纳税人,2006年12月份有关经营业务如下:

(1) A企业从B公司购进生产用原材料和零部件,取得B公司开具的增值税专用发票,注明货款180万元、增值税30.6万元。

(2) B公司从A企业购电脑600台,每台不含税单价0.45万元,取得A企业开具的增值税专用发票,注明货款270万元、增值税45.9万元。

(3) A企业为B公司制作大型电子显示屏,开具了普通发票,取得含税销售额9.36万元、调试费收入2.34万元。A企业在制造显示屏过程中,委托C公司进行部分专业加工,支付加工费2万元,增值税0.34万元,取得C公司增值税专用发票。

(4) B公司从农民手中购进免税农产品,收购凭证上注明支付收购货款30万元,支付运输公司的运输费3万元,取得普通发票。入库后,将收购的农产品40%作为职工福利消费,60%零售给消费者并取得含税收入35.03万元。

(5) B公司向消费者销售电脑取得含税销售额298.35万元,均开具普通发票。

要求:

(1) 计算A企业12月份应缴纳的增值税;

(2) 计算B公司12月份应缴纳的增值税。

1.计算A企业12月应纳增值税税额 (1) 当期进项税额=30.6+0.34=30.94(万元) (2) 当期销项税额=45.9+(9.36+2.34)/(1+17%)×17%=47.6(万元) (3) 当期应纳增值税额=47.60-30.94=16.66(万元) 2.计算B公司12月应纳增值税税额 (1) 当期进项税额=45.9+(30×13%+3×7%)×60%=48.37(万元) (2) 当期销项税额=30.6+35.03/(1+13%)×13%+298.35/(1+17%)×17%=77.98 (万元) (3) 当期应纳增值税额=77.98-48.37=29.61(万元)

在所有者权益变动表中,应列示的项目包括( )。

A.净利润

B.直接计人所有者权益的利得和损失

C.会计政策变更

D.所有者投入资本

某单位转让一幢位于城区的旧办公楼,原造价400万元,经房地产评估机构评定其重置成本为1200万元,成新度折扣率为七成,转让价格2000万元,支付有关税费500万元,转让项目应纳土地增值税为( )。

A.441万元

B.198万元

C.415 万元

D.90万元

本题考核土地增值税的计算。评估价格=重置成本×成新度折扣率=1200×70%=840 (万元),扣除项目金额=840+500=1340(万元),增值额=2000-1340=660(万元),增值率=660÷1340=49%,适用税率为30%,应纳土地增值税=660×30%=198(万元)。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-02-11

- 2021-01-06

- 2021-01-24

- 2021-01-17

- 2021-12-12

- 2021-03-17

- 2021-12-25

- 2020-12-28

- 2021-11-20

- 2021-01-17

- 2021-02-28

- 2021-01-17

- 2021-10-18

- 2021-03-25

- 2021-01-02

- 2021-01-04

- 2021-01-22

- 2021-01-03

- 2020-12-30

- 2021-01-20

- 2021-01-22

- 2021-10-18

- 2021-01-04

- 2021-11-14

- 2020-12-28

- 2021-01-26

- 2020-12-31

- 2021-05-26

- 2021-05-07

- 2021-06-09