北京市税务师协会圆满完成2021年度税务师职业资格考试

发布时间:2022-02-19

2022年1月8日至9日,2021年度全国税务师职业资格北京区考试顺利开考。本次考试共有5个科目,北京考区共设置28个考点。为做好考试各项工作,北京市税务师协会紧紧围绕“稳为要务”“五保五重”原则,严格落实好各项责任和措施。

一是加强考试现场指导。考试期间,国家税务总局纳服司和国家税务局北京市税务局纳服处有关领导、人员,中税协领导、北京税协领导以及ATA考试公司总裁等亲临考点视察指导,及时发现和处理考试中遇到的各类问题。

二是及时启动应急预案。根据疫情态势变化情况,北京税协立即启动北京考区税务师职业资格考试应急预案,严格要求各考点认真落实北京市疫情防控的要求,确保考生及考务人员安全。

三是加强考生情绪安抚。针对考点出现不符合入场要求的考生,巡考人员及时对考生进行协调、安抚、劝返,并妥善安排被劝返考生的后续相关工作。

因考试政策、内容不断变化与调整,51题库考试学习网提供以上与税务师考试相关的信息仅供参考,如有异议,请考生以权威部门公布的内容为准。想要继续了解税务师资讯,请持续关注51题库考试学习网。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

2020年5月,将营改增前以2000000元购置的一间省外商铺出售,取得价税合计收入2525000元,宾馆选择简易计税方法,并以“差额征税开票功能”开具增值税专用发票。

要求:请计算当月应在省外预缴的增值税和出售商铺应缴纳的增值税并编制会计分录。

购置的商铺出售应缴纳的增值税=(2525000-2000000)÷(1+5%)×5%=25000(元)

企业向机构所在地主管税务机关实际申报的增值税=25000-25000=0(元)。、

预缴增值税账务处理:

借:应交税费—简易计税25000

贷:银行存款25000

销售不动产时的会计分录:

借:银行存款2525000

贷:固定资产清理2500000

应交税费—简易计税25000

(1)在本地提供建筑服务,开具增值税专用发票注明金额3000000元,税额270000元。?

在外省B市提供建筑服务,取得含税收入2180000元,其中支付分包商工程价款取得增值税专用发票注明金额600000元,税额54000元。当月竣工结算,已向项目所在地税务机关预缴了增值税并取得完税凭证。上述建筑服务均适用一般计税方法。?

(2)在本地提供建筑服务,该项目为老项目,开具增值税普通发票价税合计2060000元,采用简易计税方法。?

(3)采购一批建筑材料,用于一般计税方法项目,取得增值税专用发票注明金额2300000元,税额299000元。?

(4)B市建筑工地2019年2月购进的一批建筑材料因管理不善被盗,经盘点确认被盗材料的实际成本为100000元(购进时均取得增值税专用发票,且相应的进项税额已在2月申报抵扣);该建筑企业建造一栋新办公楼从本地一般计税项目的材料仓库领取钢材,该钢材是上月购进,已抵扣进项,账面成本为1500000元。?

(5)租入一台建筑专用设备,取得增值税专用发票注明金额150000元,税额19500元。无法划清是用于一般计税项目还是简易计税项目。?

假定本月取得相关票据均符合税法规定,并在本月按照规定认证抵扣进项税额。?

问题:

<1>、简述一般纳税人跨县(市、区)提供建筑服务预缴税款的政策规定。

<2>、计算该建筑企业在B市提供建筑服务应预缴的增值税并列出预缴时的会计分录。

<3>、计算业务(4)该建筑企业当期进项税额转出的金额。

<4>、计算该建筑企业当月在A市申报缴纳的增值税。

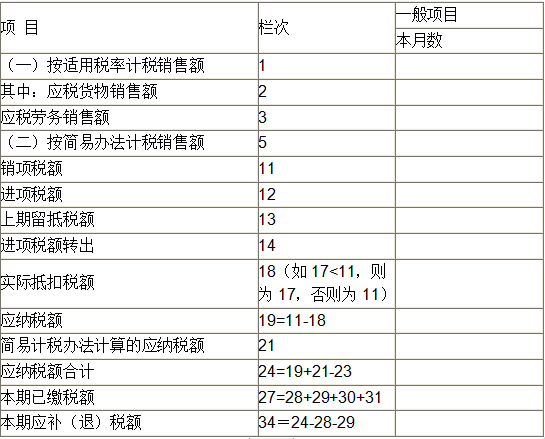

<5>、根据资料填写下列增值税纳税申报表(摘要)中的相关栏次。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+9%)×2%

②一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+3%)×3%

纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

【2】 该建筑企业在B市提供建筑服务应预缴的增值税税额=(2180000-654000)÷(1+9%)×2%=28000(元)

预缴时的会计分录:

借:应交税费——预交增值税28000

贷:银行存款 28000

【3】 业务(4)建筑材料因管理不善被盗应转出的进项税额=100000×16%=16000(元)

【4】 业务(1)的销项税额=270000+2180000÷(1+9%)×9%=450000(元)

业务(2)应缴纳的增值税税额=2060000÷(1+3%)×3%=60000(元)

当期进项税额=54000+299000+19500=372500(元)

建筑企业当月在A市申报缴纳的增值税=450000(业务1销项税额)-372500+16000(业务4进项税额转出)+60000(业务2简易计税)-28000(业务1已预缴的税额)=125500(元)

【5】

B.都是由民事法律规范直接规定的

C.都是特定人对特定人的权利

D.可以由当事人在法定范围内协商决定

E.属于民事法律关系的内容

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-12-19

- 2021-08-28

- 2020-02-28

- 2020-02-13

- 2022-02-27

- 2021-08-28

- 2020-02-21

- 2020-02-27

- 2020-02-28

- 2019-07-24

- 2020-02-27

- 2020-02-21

- 2020-02-26

- 2020-02-14

- 2022-02-25

- 2020-01-03

- 2020-02-19

- 2019-11-16

- 2020-02-20

- 2019-07-24

- 2022-01-06

- 2020-09-12

- 2020-03-01

- 2021-10-11

- 2020-08-19

- 2021-12-18

- 2021-10-06

- 2019-07-24

- 2020-02-19

- 2020-05-14