2020年税务师职业资格考试《税法Ⅰ》历年真题(2020-01-20)

发布时间:2020-01-20

2020年税务师职业资格考试《税法Ⅰ》考试共64题,分为单选题和多选题和客观案例题。小编为您整理历年真题10道,附答案解析,供您考前自测提升!

1、业务(3)应纳消费税( )元。【客观案例题】

A.undefined

B.undefined

C.undefined

D.undefined

正确答案:C

答案解析:业务(3)应纳消费税=(30000+5850/1.13)÷(1-5%)×5%=1851.42(元)。

1、关于W项目清算,下列说法正确的有( )。【客观案例题】

A.该公司清算补缴的土地增值税,在主管税务机关规定的期限内补缴的,不加收滞纳金

B.主管税务机关必须指定税务中介机构对该项目的清算进行审核鉴证

C.该公司应在收到清算通知书之日起90日内办理清算手续

D.该公司可以委托税务中介机构对清算项目进行审核鉴证,并出具《土地增值税清算税款鉴证报告》

E.undefined

正确答案:A、C、D

答案解析:选项E:税务中介机构受托对清算项目审核鉴证时,应按税务机关规定的格式对审核鉴证情况出具鉴证报告。对符合要求的鉴证报告,税务机关可以采信。

1、关于白酒消费税最低计税价格的核定,下列说法正确的有( )。【多选题】

A.生产企业实际销售价格高于核定最低计税价格的,按实际销售价格申报纳税

B.白酒消费税最低计税价格核定范围包括白酒批发企业销售给商场的白酒

C.白酒消费税最低计税价格由行业协会核定

D.国家税务总局选择核定消费税计税价格的白酒,核定比例统一确定为20%

E.白酒生产企业消费税计税价格高于销售单位对外销售价格70%(含70%)以上的,税务机关暂不核定最低计税价格

正确答案:A、E

答案解析:选项BC:白酒生产企业销售给销售单位的白酒,生产企业消费税计税价格低于销售单位对外销售价格(不含增值税)70%以下的,税务机关应核定消费税最低计税价格;选项D:国家税务总局选择核定消费税计税价格的白酒,核定比例统一确定为60%。

1、关于资源税纳税地点,下列说法正确的有( )。【多选题】

A.纳税人跨省开采应税产品,应在销售地缴纳资源税

B.纳税人开采应税产品,应向开采地缴纳资源税

C.盐场应当向盐的生产地缴纳资源税

D.扣缴义务人代扣代缴资源税,应当在开采地缴纳资源税

E.海洋原油资源税应向国家税务总局海洋石油税务管理机构缴纳

正确答案:B、C、E

答案解析:选项A:纳税人跨省开采应税产品,其下属生产单位与核算单位不在同一省、自治区、直辖市的,对其开采或者生产的应税产品,一律在开采地或生产地纳税。选项D:扣缴义务人代扣代缴资源税,应在收购地主管税务机关缴纳。

1、下列免征水资源税的有( )。【多选题】

A.抽水蓄能发电取用水

B.取用污水处理再生水

C.农业生产取用水

D.军队通过城镇公共供水管网取用水

E.采油排水经分离净化后在封闭管道回注水

正确答案:A、B、E

答案解析:选项C:在规定限额内的农业生产取用水,免征水资源税。选项D:除接入城镇公共供水管网以外,军队、武警部队通过其他方式取用水的,免征水资源税。

1、该公司当月应纳增值税( )万元。【客观案例题】

A.3131.05

B.7998.13

C.7866.13

D.7866.13

正确答案:B

答案解析:(1)准予抵扣的进项税额=120+2.6+0.03=122.63(万元);(2)当月应纳增值税=216-122.63+7904.76=7998.13(万元)。

1、2016年5月,某公司(增值税一般纳税人)购入不动产用于办公,取得增值税专用发票上注明金额2000万元、税额100万元,进项税额已按规定申报抵扣。2018年1月,该办公楼改用于职工宿舍,当期净值1800万元,该办公楼应转出进项税额( )万元。【单选题】

A.85.71

B.90.00

C.100.00

D.198.00

正确答案:B

答案解析:已抵扣过进项税额的不动产改变用途、发生非正常损失等,不得抵扣的进项税额=(已抵扣进项税额+待抵扣进项税额)×不动产净值率。

1、下列应税行为中,按照购置应税车辆时相关凭证载明的价格确定计税价格的是( )。【单选题】

A.购买自用应税车辆

B.进口自用应税车辆

C.在境内购买自用进口车辆

D.以抵债方式取得并自用应税车辆

正确答案:D

答案解析:纳税人以受赠、获奖或者其他方式取得自用应税车辆的计税价格,按照购置应税车辆时相关凭证载明的价格确定,不包括增值税税款。

1、增值税一般纳税人购进的下列服务中,进项税额不得从销项税额中抵扣的是( )。【单选题】

A.咨询服务

B.贷款服务

C.信息技术服务

D.信息技术服务

正确答案:B

答案解析:购进的贷款服务、餐饮服务、居民日常服务和娱乐服务,其进项税额不得从销项税额中抵扣。

1、下列情形中,以纳税人当期污染物产生量作为排放量计征环境保护税的有( )。【多选题】

A.未依法安装使用污染物自动监测设备

B.通过暗管方式违法排放污染物

C.篡改、伪造污染物监测数据

D.损毁或擅自移动污染物自动监测设备

E.规模化养殖以外的农业生产排放污染物

正确答案:A、B、C、D

答案解析:纳税人有下列情形之一的,以其当期应税大气污染物、水污染物的产生量作为污染物的排放量:

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.由姜某、程某承担责任,因损害是他们二人过错所致

C.由小孩父母承担责任,因其疏于监护

D.由沈某、姜某、程某负连带责任

B.银行账户所记企业存款余额

C.企业账户与银行账户所记存款余额之差

D.企业实际现金余额超过最佳现金持有量之差

B.因减免税而需进行增值税.消费税退库的,可同时退还城市维护建设税

C.海关对进口产品代征增值税.消费税的,也应代征城市维护建设税

D.对出口产品退还增值税.消费税的,不退还已缴纳的城市维护建设税

E.纳税人缴纳了增值税.消费税之后,却不按规定缴纳城市维护建设税的,不可以对其单独加收滞纳金

2018年长江公司实现利润总额7200万元,与企业所得税相关的交易如下:

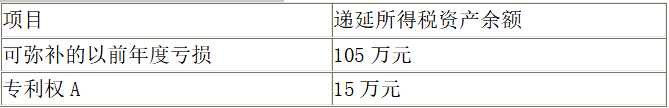

(1)2017年1月5日,长江公司支付价款400万元购买专利权A,预计使用年限为5年,无残值,采用直线法摊销,预计使用年限、摊销方法以及预计净残值均与税法规定一致。2017年12月31日,该专利权发生减值,预计可收回金额为220万元,减值后原预计使用年限等不变。

(2)2018年6月20日,长江公司购买一台管理用设备并立即使用,支付价款360万元,预计使用年限为6年,预计净残值为0。长江公司采用双倍余额递减法计提折旧,并打算按照税法规定将设备价值一次性计入当期成本费用在计算应纳税所得额时扣除。

(3)2018年8月1日,长江公司按面值购入3年期、票面利率为5%的公司债券,该债券的面值为2000万元,每年年末付息。长江公司将该债券作为其他债权投资核算。2018年12月31日,该债券公允价值为2100万元。

(4)2018年11月25日,长江公司向甲公司销售一批产品,同时向客户承诺:如果存在质量问题,可以在3个月内退货。货款已经收到。产品的总售价为1500万元,总成本为1200万元。根据经验,长江公司预计退货率为10%。截至2018年12月31日,尚未发生退货,长江公司重新估计退货率为6%。

根据税法规定,资产在持有期间公允价值的变动不计入当期应纳税所得额,预计的损失、资产减值损失在实际发生时准予在所得税前扣除。除此之外,不存在其他需纳税调整的事项。

根据以上资料,回答下列问题。

<3>、长江公司2018年递延所得税资产发生额为( )万元。

B.1.25

C.26.25

D.16.25

事项①:递延所得税资产发生额=年末数18.75-年初数15=3.75(万元)

或:=可抵扣暂时性差异发生额(75-100)×25%+年初调整额15/15%×(25%-15%)=3.75(万元)

借:递延所得税资产 3.75

贷:所得税费用 3.75

事项④:预计负债的账面价值=1500×6%=90(万元),计税基础为0,负债的账面价值大于计税基础,形成可抵扣暂时性差异90万元,确认递延所得税资产额=90×25%=22.5(万元)。

借:递延所得税资产 22.5

贷:所得税费用 22.5

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-05-24

- 2020-01-29

- 2020-10-20

- 2020-11-17

- 2019-12-09

- 2020-03-02

- 2021-09-01

- 2021-09-08

- 2021-06-20

- 2021-08-16

- 2021-07-05

- 2020-01-17

- 2020-01-10

- 2021-04-24

- 2019-12-30

- 2020-12-09

- 2020-06-15

- 2021-04-18

- 2020-07-30

- 2021-03-20

- 2020-11-13

- 2021-07-13

- 2020-09-10

- 2020-12-02

- 2020-01-01

- 2020-03-18

- 2020-02-28

- 2020-01-20

- 2020-08-16

- 2021-03-28