2020年税务师职业资格考试《税务服务实务》模拟试题(2020-04-08)

发布时间:2020-04-08

2020年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、下列行政复议情形中,可以中止行政复议的有( )。【多选题】

A.作为申请人的公民死亡,没有近亲属,或者其近亲属放弃行政复议权利的

B.作为申请人的公民死亡,其近亲属尚未确定是否参加行政复议的

C.作为申请人的公民丧失参加行政复议的能力,尚未确定法定代理人参加行政复议的

D.作为申请人的公民下落不明或者被宣告失踪的

E.作为申请人的法人或者其他组织终止,其权利义务的承受人放弃行政复议权利的

正确答案:B、C、D

答案解析:选项AE均属于终止行政复议的情形。

2、A企业为增值税一般纳税人,2018年9月外购一批货物,取得了增值税专用发票,确认了相关进项税额并准予抵扣,11月因管理不善造成上述货物被盗1吨,每吨账面成本是10000元,尚未经有关机关批准。则A企业会计处理为( )。【单选题】

A.借:待处理财产损溢 10000

贷:原材料 10000

B.借:待处理财产损溢 11600

贷:原材料 10000

应交税费——应交增值税(进项税额转出) 1600

C.借:营业外支出 11600

贷:原材料 10000

应交税费——应交增值税(进项税额转出) 1600

D.借:营业外支出 10000

贷:原材料 10000

正确答案:B

答案解析:已抵扣过进项税额的货物因管理不善被盗,应当作进项税额转出,相关进项税额转出金额=10000×17%=1700(元)。由于尚未经有关机关批准,则先记入“待处理财产损溢”科目。

3、《企业所得税年度纳税申报表(A类)》第27行“抵免所得税额”,不得填报纳税人购置用于( )等专用设备的投资额。【单选题】

A.节能节水

B.环境保护

C.安全生产

D.创业投资

正确答案:D

答案解析:第27行“抵免所得税额”:填报纳税人购置用于环境保护、节能节水、安全生产等专用设备的投资额,其设备投资额的10%可以从企业当年的应纳所得税额中抵免;当年不足抵免的,可以在以后5个纳税年度结转抵免。

4、下列属于税务师权利的有( )。【多选题】

A.税务师与委托人有利害关系的,应当回避;委托人有权要求其回避

B.税务师可以向税务机关查询税收法律、法规、规章和其他规范性文件

C.税务师可以对税收政策存在的问题进行修改和完善

D.税务师依法从事税务代理业务,受国家法律保护,任何机关、团体、单位和个人不得非法干预

E.税务师应当在对外出具的涉税文书上签字盖章,并对其真实性、合法性负责

正确答案:B、D

答案解析:选项AE为税务师的义务。选项C,税务师可以对税收政策存在的问题向税务机关提出意见和修改建议。

5、下列关于从量计征消费税计税依据的表述中,不正确的是( )。【单选题】

A.销售应税消费品的,为应税消费品的销售数量

B.进口应税消费品的,为海关核定的应税消费品进口征税数量

C.自产应税消费品用于管理部门的,为应税消费品移送使用数量

D.委托加工应税消费品,为加工完成的应税消费品数量

正确答案:D

答案解析:从量计征消费税的应税消费品的计税依据,具体规定为:(1)销售应税消费品的,为应税消费品的销售数量;(2)自产自用应税消费品的,为应税消费品的移送使用数量;(3)委托加工应税消费品的,为纳税人收回的应税消费品数量;(4)进口的应税消费品,为海关核定的应税消费品进口征税数量。

6、对于税务机关作出的如下( )行为,纳税人及扣缴义务人可以直接向人民法院提起诉讼。【多选题】

A.罚款

B.加收滞纳金

C.行政审批

D.税收保全行为

E.代开发票

正确答案:A、C、D、E

答案解析:选项B属于税务机关作出的征税行为,应当先进行税务行政复议。

7、企业从事下列项目取得的所得,可以减半征收企业所得税的是( )。【单选题】

A.远洋捕捞取得的所得

B.林木的培育和种植取得的所得

C.坚果的种植取得的所得

D.海水养殖取得的所得

正确答案:D

答案解析:企业从事海水养殖、内陆养殖取得的所得,减半征收企业所得税。

8、某县房地产开发企业2018年建设一栋普通标准住宅出售,取得销售收入1000万元,该企业为了建造普通标准住宅支付的地价款及相关税费为200万元,房地产开发成本400万元,与转让房地产项目有关的税费为55万元(不含印花税),由于与其他项目无法划分,所以不能按转让房地产项目计算分摊利息支出,则该房地产开发企业应缴纳的土地增值税是( )万元。(该县房地产开发费用的扣除比例为10%)【单选题】

A.0

B.49.50

C.69.50

D.79.50

正确答案:A

答案解析:(1)确认的转让收入是1000万元

(2)确定扣除项目金额:

①取得土地使用权支付的金额200万元

②房地产开发成本400万元

③房地产开发费用=(200+400)×10%=60(万元)

④与转让房地产有关的税金55万元

⑤房地产企业的加计扣除金额=(200+400)×20%=120(万元)

⑥准予扣除项目合计=200+400+60+55+120=835(万元)

(3)转让房地产时的增值额=1000-835=165(万元)

(4)增值额与扣除项目金额的比率=165÷835×100%=19.76%

(5)根据税法规定:“纳税人建造普通标准住宅出售,增值额未超过扣除项目金额之和20%的,免征土地增值税。”所以,本题中的房地产开发企业转让普通标准住宅免征土地增值税。

9、纳税审查的方法中,有利于提高审查效率,适用于对业务量较大的纳税人、扣缴义务人进行审查的方法是( )。【单选题】

A.顺查法

B.详查法

C.逆查法

D.抽查法

正确答案:D

答案解析:抽查法的优点是提高效率,缺点是有一定风险。适用于审查业务量较大的纳税人、扣缴义务人。

10、关于企业所得税收入确认时间的说法,正确的有( )。【多选题】

A.股权转让收入于实际收到转让款项时确认收入的实现

B.租金收入按照合同约定的承租人应付租金的日期确认收入的实现

C.接受捐赠收入按照实际收到捐赠资产的日期确认收入的实现

D.从事建筑、安装、装配工程业务持续时间超过12个月的,按照纳税年度内完工进度或者完成的工作量确认收入的实现

E.分期收款方式销售货物,按照货物发出的当天确认收入的实现

正确答案:B、C、D

答案解析:选项A:股权转让收入应于转让协议生效且完成股权变更手续时确认收入的实现;选项E:以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

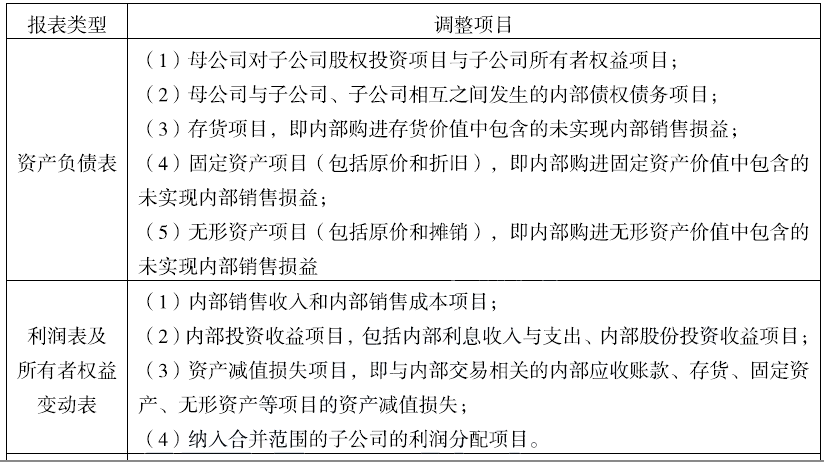

B.内部投资收益项目

C.内部销售收入和内部销售成本项目

D.内部债权债务项目

E.纳入合并范围的子公司利润分配项目

B.5.25

C.1.05

D.7.35

B.940

C.697

D.437

B.企业内营业机构之间支付的租金

C.企业向投资者支付的股息

D.银行企业内营业机构之间支付的利息

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-11-08

- 2019-11-03

- 2019-10-31

- 2020-03-21

- 2021-06-29

- 2020-07-14

- 2021-03-25

- 2021-08-29

- 2021-06-10

- 2021-03-30

- 2020-06-13

- 2020-12-19

- 2020-10-02

- 2021-07-12

- 2020-01-18

- 2020-10-16

- 2020-11-26

- 2021-03-26

- 2021-05-27

- 2021-04-30

- 2021-07-11

- 2021-05-30

- 2020-09-17

- 2020-07-27

- 2020-01-15

- 2021-06-24

- 2020-07-30

- 2020-02-03

- 2021-05-26

- 2020-03-23