2019年税务师职业资格考试《税务服务实务》每日一练(2019-11-12)

发布时间:2019-11-12

2019年税务师职业资格考试《税务服务实务》考试共37题,分为单选题和多选题和简答题和综合题(主观)。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、下列各项中,属于税务师职业道德的灵魂的是( )。【单选题】

A.遵法守规

B.诚实信用

C.专业胜任

D.尽职尽责

正确答案:B

答案解析:诚实信用是税务师职业道德的灵魂。

2、下列关于纳税申报的说法中,错误的是( )。【单选题】

A.实行定期定额方式缴纳税款的纳税人,可以实行简易申报、简并征期等申报纳税方式

B.纳税人办理了延期纳税申报的,应当在申报期限内先预缴税款

C.纳税人享受定期减税、免税待遇的,在减税、免税期限内应当按照规定办理纳税申报

D.纳税人当期没有销售货物、提供劳务,没有取得应税所得的,不用进行纳税申报

正确答案:D

答案解析:纳税人当期没有销售货物、提供劳务,没有取得应税所得的,也应该在规定的期限内进行纳税申报。

3、个体工商户的下列支出,税收制度中不允许税前扣除的有( )。【多选题】

A.用于个人和家庭的支出

B.赞助支出

C.分配股利

D.经营性支出

E.缴纳的个税

正确答案:A、B、C、E

答案解析:经营性支出是税法允许扣除的。

4、按现行政策,以下房产中可以享受房产税免税优惠政策的有( )。【多选题】

A.企业办的技工学校用房

B.军队出租的空余房产

C.按政府规定的价格出租廉租房

D.房地产开发企业建造的商品房,出售前用于出租

E.公园自用的房产

正确答案:A、B、C、E

答案解析:选项D,如果是出售前未使用或未出租、出借的,在出售前不征收房产税,已使用或出租、出借的应按规定征收房产税。

5、税务师接受咨询时,下列答复正确的是( )。【单选题】

A.白酒生产企业批发给商场白酒收取的优质费,可随销售款一并开具增值税专用发票,也可单独开具普通发票

B.某商场收到厂家的“平销返利”,可开具增值税专用发票

C.某酒厂销售啤酒同时收取的包装物押金,逾期时并入消费税的计税依据征收消费税

D.企业外购货物用于集体福利,应计算增值税的销项税额

正确答案:A

答案解析:选项B是错误的,商业企业收到平销返利一律不得开具增值税专用发票;选项C是错误的,啤酒是从量征收消费税,押金与计税依据无关;选项D是错误的,企业外购货物用于集体福利,进项税额不允许抵扣,不能做视同销售处理。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

(1)5月1日采取分期收款方式销售生产的一批A类化工产品,不含税总价款为1000000元,合同约定5月15日、6月15日分2次等额支付,5月该企业并未收到款项,也未开具增值税发票。

(2)5月1日采取赊销方式销售生产的一批B类化工产品,含税总价款为2260000元,合同约定5月底前支付,由于对方在5月份及时付款,故该企业按照合同约定给予其含税总价款2%的现金折扣。

(3)5月10日出售两台旧的机器设备,取得含税收入200000元并开具了增值税普通发票。该设备于2008年购进。该企业出售设备选择简易计税方法计税(未放弃减税)。

(4)5月12日出租一处位于外地S市的厂房,合同约定自6月1日起租,租期为2年,当日收到一次性支付的含税租金收入总额为220000元,该企业选择一般计税方法计税,5月该企业在S市税务机关预缴税款,并取得缴款完税凭证。

(5)5月20日购入一栋办公楼,取得的增值税专用发票上注明的金额为2500000元,税额为225000元。

(6)5月由于管理不善,导致上月购进的化工原材料霉烂变质,账面金额50000元,实际已抵扣进项税额6500元。

(其他相关资料:本月涉及的相关票据均已通过主管税务机关对比认证)

要求:根据上述资料,回答下列问题:

<1>、根据资料,逐笔作出该企业上述业务增值税相关的会计分录。

<2>、计算该企业5月应向主管税务机关缴纳的增值税税额。

<3>、

填写《增值税预缴税款表》、《增值税纳税申报表》相关栏目中的金额。

增值税预缴税款表

税款所属时间:2019年5月1日至2019年5月31日

纳税人识别号:******************

是否适用一般计税方法是√否×

增值税纳税申报表

(一般纳税人适用)

①采取分期收款方式销售货物,增值税纳税义务发生时间为书面合同约定收款日期的当天。

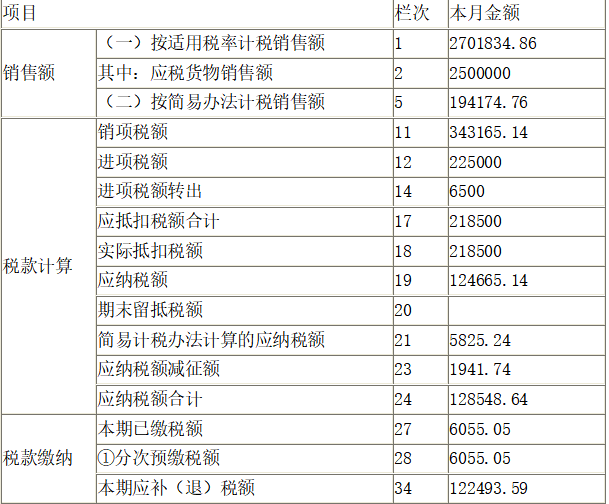

销项税额=1000000×50%×13%=65000(元)

借:应收账款 565000

贷:主营业务收入 500000

应交税费——应交增值税(销项税额) 65000

资料(2)的会计分录如下:

②采取赊销方式销售货物,增值税纳税义务发生时间为书面合同约定收款日期的当天。现金折扣发生在销货之后,折扣额不得从销售额中减除。

销项税额=2260000÷(1+13%)×13%=260000(元)

借:银行存款 2214800

财务费用 45200

贷:主营业务收入 2000000

应交税费——应交增值税(销项税额) 260000

资料(3)的会计分录如下:

出售时应纳税额=200000÷(1+3%)×2%=3883.5(元)

借:银行存款 200000

贷:固定资产清理 196116.5

应交税费——简易计税 3883.5

资料(4)的会计分录如下:

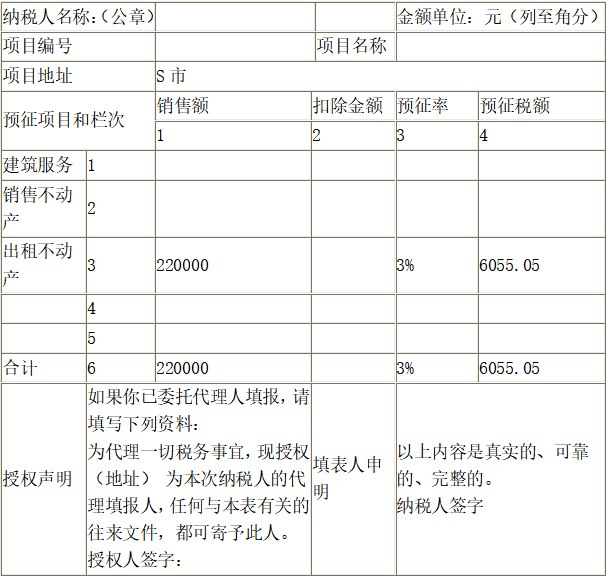

增值税纳税人出租与机构所在地不在同一县(市、区)的不动产,按规定应向不动产所在地主管税务机关预缴税款,向机构所在地主管税务机关申报纳税。则预缴的增值税税额=220000÷(1+9%)×3%=6055.05(元);在机构所在地申报时应纳税额=220000÷(1+9%)×9%=18165.14(元)

借:应交税费——预交增值税 6055.05

贷:银行存款 6055.05

借:银行存款 220000

贷:预收账款 201834.86

应交税费——应交增值税(销项税额) 18165.14

资料(5)的会计分录如下:

自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

借:固定资产 2500000

应交税费——应交增值税(进项税额) 225000

贷:银行存款 2725000

资料(6)的会计分录如下:

由于管理不善导致的损失,已抵扣的进项税额应作进项税额转出处理。应转出的进项税额为6500元。

借:待处理财产损溢 56500

贷:原材料 50000

应交税费——应交增值税(进项税额转出) 6500

根据本题的业务资料,主要需要注意以下几点:

①注意增值税纳税义务发生时间。采取赊销和分期收款方式销售货物,为书面合同约定收款日期的当天。无书面合同或者书面合同没有约定收款日期的,为货物发出的当天。

②现金折扣即销售折扣,在计算增值税销项税额时,折扣额不得从销售额中减除。

③纳税人销售自己使用过的固定资产,适用简易办法依照3%征收率减按2%征收增值税,只能开具增值税普通发票,不得开具增值税专用发票。但是纳税人可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。

④纳税人出租不动产适用一般计税方法计税的,应预缴税款=含税销售额÷(1+9%)×3%

纳税人出租不动产适用简易计税方法计税的,除个人出租住房外,应预缴税款=含税销售额÷(1+5%)×5%

⑤自2019年4月1日起,纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣。

⑥非正常损失的购进货物,以及相关的劳务和交通运输服务,其进项税额不得从销项税额中抵扣。

【2】 5月份应向主管税务机关缴纳的增值税税额=(65000+260000+18165.14)(销项税)-(225000-6500)(进项税-转出)+3883.5(简易计税)-6055.05(预缴税款)=122493.59(元)

增值税预缴税款表

税款所属时间:2019年5月1日至2019年5月31日

纳税人识别号 :******************?

是否适用一般计税方法是√否×

增值税纳税申报表

(一般纳税人适用)

超压卷,瑞牛题库软件考前更新,下载链接 www.niutk.com

B.构成受领迟延须债务人已按债的内容提出给付,使债权人处于可领受状态

C.受领迟延是债权人对协助义务的违反

D.构成受领迟延须债权人未予受领,包括不能受领和拒绝受领

E.受领迟延是指债务人超过时间未予给付

B.债权人承担的风险大于所有者权益投资人

C.所有者权益的金额取决于资产和负债的计量结果

D.在企业清算时,负债通常优先于所有者权益进行清偿

B.48

C.64

D.80

可申请退还的增值税留抵税额=(180-100)×80%×60%=38.4(万元)。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-09-05

- 2020-06-13

- 2019-11-20

- 2020-10-10

- 2020-02-09

- 2020-10-26

- 2020-12-13

- 2020-10-24

- 2020-03-25

- 2020-05-19

- 2021-04-23

- 2020-09-19

- 2020-07-29

- 2020-07-23

- 2021-07-02

- 2020-04-10

- 2020-11-17

- 2021-08-15

- 2021-03-25

- 2020-11-21

- 2020-02-23

- 2020-01-21

- 2021-03-11

- 2021-07-21

- 2020-09-15

- 2020-09-01

- 2020-09-04

- 2020-05-30

- 2020-10-29

- 2021-08-13