陕西2020年高级会计师报名不需要信息采集?

发布时间:2020-02-01

陕西2020年高级会计师报名时间为2020年3月10日0时至30日18,陕西2020年高级会计师报名需要信息采集吗?高会通过率怎么样呢?跟51题库考试学习网一起来了解一下吧!

陕西省高级资格考试报名实行网上报名,报名信息全部从陕西省会计人员信息库中调取。所有报考人员应先在“陕西会计网”会计人员信息采集模块注册,完成信息采集后方可报考。

原会计从业资格信息已经自动转入该信息库中,具有会计从业资格证书的人员,注册并登录后对个人信息进行确认,如信息有变化则按照系统提示完成信息变更。

未取得会计从业资格证书的人员,注册并登录后按照系统提示填写基本信息,上传相关证明材料,打印《陕西省会计人员信息采集表》,按信息采集表下方要求携带相关资料,到所属地区县以上会计管理部门进行审核确认,完成信息采集。

信息采集工作为日常工作,为方便考生报名,建议报考人员在2020年3月9日前先行完成信息采集。

了解了信心采集的内容,看看高会考试通过率如何呢?

2019年高级会计师考试通过人数大概为2万人,而2019年高级会计师考试报名人数为5.9万人,通过率为 2/5.9≈34%,所以2019年高级会计师考试通过率大概为34%。职称类考试的通过率一直不是很高,第一是:考试有一定的难度;

第二是:高级会计职称考试报名条件要求考生需具备一定的工作年限。参加考试的人大多数是上班族、或者已经有家庭的考生,大家需要为工作、生活打拼,学习时间及精力有限,通过率自然就低了。所以,想要把高级会计师资格证书拿下来的同学,要好好地规划一下自己的时间哟!

好了,以上就是关于2020年陕西高会报考信息采集及高会通过率的内容介绍,因考试政策、内容的不断变化与调整,51题库考试学习网提供的考试信息仅供参考,如果有异议,请考生以权威部门公布的内容为准!

下面小编为大家准备了 高级会计师 的相关考题,供大家学习参考。

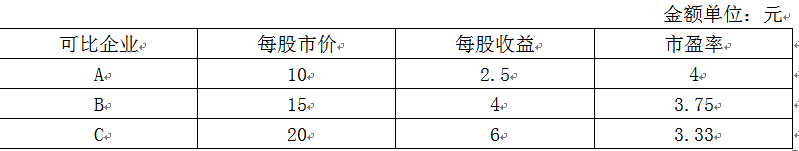

总经理王某提出,收购W国的海维信息技术有限责任公司(以下简称“海维公司”),利用海维公司的地区优势以及已经聚集的客户群体,一举将甲公司机器人推向W国各地,甲公司与海维公司恰谈收购事宜时,海维公司提出收购100%股权的收购对价为5亿元人民币(以下均为人民币单位)。甲公司聘请专业调研机构对海维公司进行价值评估,经过机构调查,拟以市盈率为乘数,运用可比企业分析法计算海维公司股权价值,相关可比公司2018年末的数据如下表所示:

海维公司2018年末的净利润为1.2亿元,海维公司收购基准日为2018年12月31日,假定不考虑其他因素。

要求:

1.采用可比企业分析法中的市盈率法,计算海维公司的股权价值,并判断按照海维公司提出的收购对价收购该公司,是否可行。

2.指出境外直接投资的主要方式除并购外,还有哪几种。

3.简述境外直接投资的动机。

海维公司2018年末股权价值=3.69×1.2=4.43(亿元)

由于海维公司的股权价值4.43亿元小于海维公司提出的100%股权的收购对价5亿元,所以按照海维公司提出的收购对价收购该公司不可行。

2.境外直接投资的主要方式除并购外,还有合资经营、合作经营、独资经营和新设企业。

3.境外直接投资的动机:

①获取原材料。

②降低成本。

③分散和降低经营风险。

④发挥自身优势,提高竞争力。

⑤获取先进技术和管理经验。

⑥实现规模经济。

甲公司准备收购乙公司100%的股权,拟采用现金流量折现法对乙公司进行价值评估,乙公司相关数据如下:

乙公司2018年税后净营业利润为1000万元,折旧与摊销100万元,资本支出300万元,营运资金增加额为200万元,预计未来各年自由现金流量均按照5%的增长率稳定增长。乙公司的加权平均资本成本为13.2%。乙公司2018年末的债务市场价值为1682.93万元。

乙公司要求的收购报价为6200万元,并购前甲公司股权价值为10000万元,收购乙公司后,预计整合后股权市场价值为16500万元,甲公司预计在并购价款外,还将发生财务顾问费、审计费、评估费、律师费等并购交易费用100万元。

假设以2018年12月31日为并购评估基准日。

要求:

1.从并购双方行业相关性角度,指出甲公司并购乙公司的并购类型,并简要说明理由。

2.根据现金流量折现模型,计算乙公司2018年末的股权价值。

3.计算甲公司并购乙公司的并购收益、并购溢价和并购净收益,并据此指出甲公司并购乙公司的财务可行性。

理由:生产经营相同(或相似)产品或生产工艺相近的企业之间的并购属于横向并购。

2.自由现金流量=1000+100-300-200=600(万元)

乙公司的整体价值=600×(1+5%)/(13.2%-5%)=7682.93(万元)

乙公司的股权价值=7682.93-1682.93=6000(万元)

3.(1)并购收益=16500-(10000+6000)=500(万元)

并购溢价=6200-6000=200(万元)

并购净收益=500-200-100=200(万元)

(2)甲公司并购乙公司后能够产生200万元的并购净收益,从财务管理角度分析,此项并购交易可行。

1.财务部经理张先生坦陈绩效考核拟主要采用财务指标来评价一年的公司财务状况和经营成果,来决定各部门各条线的工作业绩和绩效报酬。而其他部门的同志则纷纷提出异议。其中,技术部王女士认为财务指标不好,副作用很大,她列举了可能出现人为控制同定资产折旧、无形资产摊销、收入确认、表外融资等乱象;投资部汪先生认为如果年度绩效和短期利润挂钩,有些领导在决策时会倾向短期获利,而非股东价值的长期增长,这可能会缩减或推迟研发支出、培训支出、内部控制支出等;质量技术部冯经理认为,财务指标不能揭示出经营问题的动因,例如,收入中心的收入目标没有实现,是产品质量使客户流失,还是配送不及时使订单减少?而且,财务指标只告诉你做得怎么样,但没有告诉你如何提高;公司管理部胡经理认为前台接待人员、客户代表、售后服务人员等,对于客户的开发、维护,以及客户满意度、忠诚度的提升十分重要。客户满意度、忠诚度的提升会带来收入的增加。但是,采用收益或投资报酬率指标难以计量前台接待人员、客户代表和售后服务人员的绩效。

2.经过反复讨论并学习《中央企业综合绩效评价实施细则》,大家形成了比较一致的结论,

即采取基本指标与修正指标相结合的思路,并一致认为基本指标是评价企业绩效的核心指标,用以产生企业绩效评价的初步结果,而修正指标是企业绩效评价指标体系中的辅助指标,用以对基本指标评价形成的初步评价结果进行修正,以产生较为全面的企业绩效评价基本结果。全面整理各方意见后,大家列举了通过净资产收益率、总资产报酬率、销售(营业)利润率、盈余现金保障倍数、成本费用利润率、资本收益率等来评价企业盈利能力状况;通过总资产周转率、应收账款周转率、不良资产比率、流动资产周转率、资产现金回收率来评价企业资产质量状况;通过资产负债率、已获利息倍数、速动比率、现金流动负债比率、带息负债比率、或有负债比率来评价企业债务风险状况;通过销售(营业)增长率、资本保值增值率、销售(营业)利润增长率、总资产增长率、技术投入比率来评价企业经营增长状况。

要求:

下公司如何通过投资于客户、供应商、员工、生产程序、技术和创新等来创造未来的价值是远远不够的。非财务指标弥补了这一缺点。经营管理者可以计量和控制公司及其内部各单位如何为现在和未来的客户进行创新和创造价值,如何建立和提高内部生产能力,以及如何为提高未来经营绩效而对员工、系统和程序进行投资。随着我国改革开放的不断深入、经济的市场化程度提高,企业间的竞争日益激烈、内外部环境的不确定性增大,企业管理者越来越需要动态地制定、执行相应的竞争战略,并通过设计非财务绩效指标来适时地计量企业各责任中心的绩效,评估企业战略和目标实现程度,改进运营控制。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2020-04-04

- 2020-06-03

- 2020-04-13

- 2020-08-15

- 2020-03-27

- 2020-02-01

- 2020-01-28

- 2020-02-12

- 2020-03-15

- 2020-05-23

- 2020-03-19

- 2020-03-24

- 2020-02-06

- 2020-03-08

- 2020-07-08

- 2020-04-04

- 2020-05-28

- 2020-03-05

- 2020-08-12

- 2020-08-14

- 2020-01-11

- 2020-01-31

- 2020-05-29

- 2020-02-06

- 2020-09-01

- 2020-01-02

- 2020-01-16

- 2020-01-15

- 2020-04-23

- 2020-05-13