网友您好, 请在下方输入框内输入要搜索的题目:

1.建设投资1000 万元。预计全部形成固定资产(包含可抵扣固定资产进项税额100 万元),固定资产使用年限10 年,按直线法折旧,期末残值率4%,固定资产余值在项目运营期末收回。投产当年又投资人资本金200 万元作为运营期的流动资金。

2.正常年份年营业收入为800 万元(其中销项税额100 万元),经营成本300 万元(其中进项税额50 万元),税金附加按应纳增值税的10%计算,所得税率为25%,行业基准收益率10%,基准投资回收期6 年。

企业投资者期望的最低可接受所得税后收益率为15%。

3.投产第1 年仅达到设计生产能力的80%,预计这一年的营业收入及其所含销项税额、经营成本及其进项

税额为正常年份的80%。以后各年均达到设计生产能力。

4.运营的第4 年,预计需花费30 万元(无可抵扣进项税额)更新新型自动控制设备配件,才能维持以后的正常运营需要,该维持运营投资按当期费用计入年度总成本。

问题:

1.编制拟建项目投资现金流量表。

2.计算项目的静态投资回收期。

3.计算项目的财务净现值。

4.从财务角度分析拟建项目的可行性。

(1)计算固定资产折旧费:

固定资产折旧费=(1000-100)×(1-4%)万元/10=86.4 万元

(2)计算固定资产余值:

固定资产使用年限10 年,运营期末只用了6 年还有4 年未折旧。所以,运营期末固定资产余值为:

固定资产余值=年固定资产折旧费×4+残值=[86.4×4+(1000—100)×4%]万元=381.6 万元

增值税应纳税额=当期销项税额-当期进项税额-可抵扣固定资产进项税额因此:

第2 年的当期销项税额—当期进项税额—可抵扣固定资产进项税额=(100×0.8-50×0.8-100)万元=-60 万元<0,故第2 年应纳增值税额为0。

第3 年的当期销项税额—当期进项税额—可抵扣固定资产进项税额=(100-50-60)万元=-10 万元<0,故第3年应纳增值税额为0。

第4 年的应纳增值税额=(100-50-10)万元=40 万元

第5 年、第6 年、第7 年的应纳增值税额=(100-50)万元=50 万元

调整所得税=[营业收入-当期销项税额-(经营成本-当期进项税额)-折旧费-维持运营投资+补贴收入-增值税附加]×25%

因此:

第2 年调整所得税=[(800-100)×80%-(300-50)×80%-86.4-0+100-0]×25%万元=93.4 万元

第3 年调整所得税=(700-250-86.4-0+0-0)×25%万元=90.9 万元

第4 年调整所得税=(700-250-86.4-0+0-40×10%)×25%万元=89.9 万元

第5 年调整所得税=(700-250-86.4-30+0-50×10%)×25%万元=82.15 万元

第6、7 年调整所得税=(700-250-86.4-0+0-50×10%)×25%万元=89.65 万元

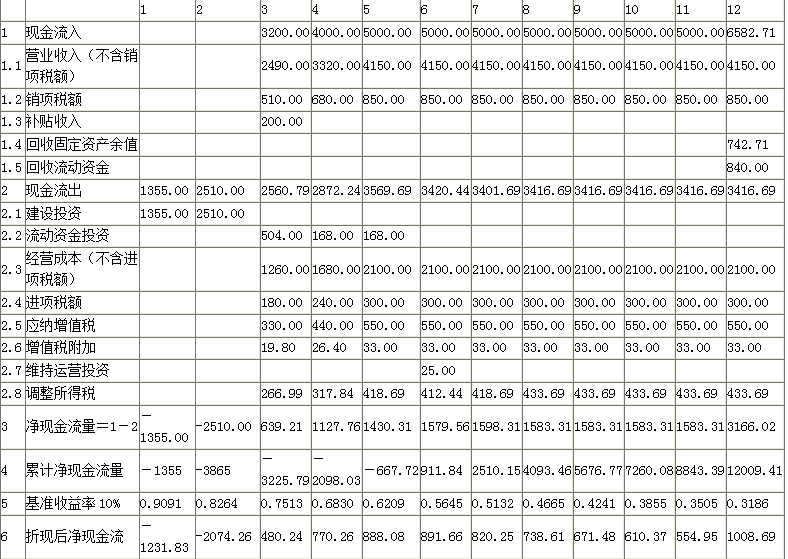

项目投资现金流量表见表1-1。

表1-1 项目投资现金流量表单位:万元

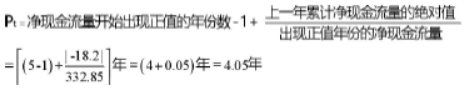

2.计算项目的静态投资回收期

项目静态投资回收期为:4.05 年

3.项目财务净现值就是计算期末的累计折现后净现金流量707.15 万元。

4.本项目的静态投资回收期为4.05 年小于基准投资回收期6 年;财务净现值为707.15 万元>0,所以,从财务角度分析该项目投资可行。

某企业拟全部采用自有资金建设一个工业项目,该项目为当地政府重点扶持项目,政府承诺在项目投产的第1年给予项目启动经费200万元。其他基础数据如下:

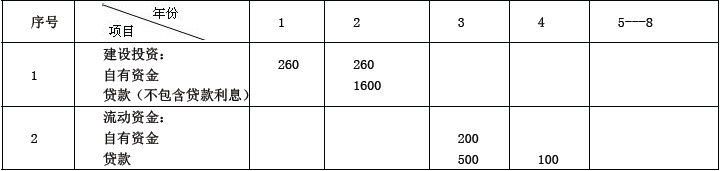

1.建设投资3865万元,建设期2年,第1年完成投资1355万元,第2年完成投资2510万元,运营期10年。

2.建设投资中有300万元形成其他资产,其余部分构成固定资产;其他资产摊销年限为运营期前5年,固定资产折旧按直线法计算,折旧年限为12年,残值率为5%。

3.项目运营后第3年开始达到正常生产能力,销售收入为5000万元(含销项税850万元),运营前2年的销售收入分别为正常生产年份的60%及80%,该项目的增殖税附加税率6%。

4.正常生产年份经营成本为2400万元(含进项税300万元),运营期前2年的经营成本分别为正常生产年份的60%及80%。

5.运营3年后,预计需投入25万元更新设备配件,才能维持以后的正常运营需要,该维持运营投资按当期费用计入年度总成本。

6.流动资金总额为840万元,在运营期前3年分别投入504万元、168万元、168万元,运营期末全部收回。

7.其他有关资料如下:调整所得税税率25%,行业基准收益率10%,基准回收期6年。

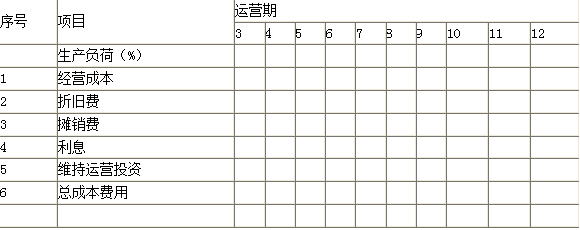

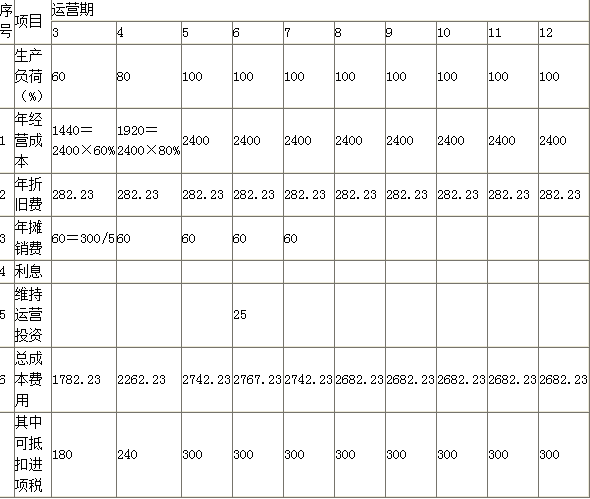

<1>、补充完成总成本费用表。

表1-4 某项目总成本费用估算表 单位:万元

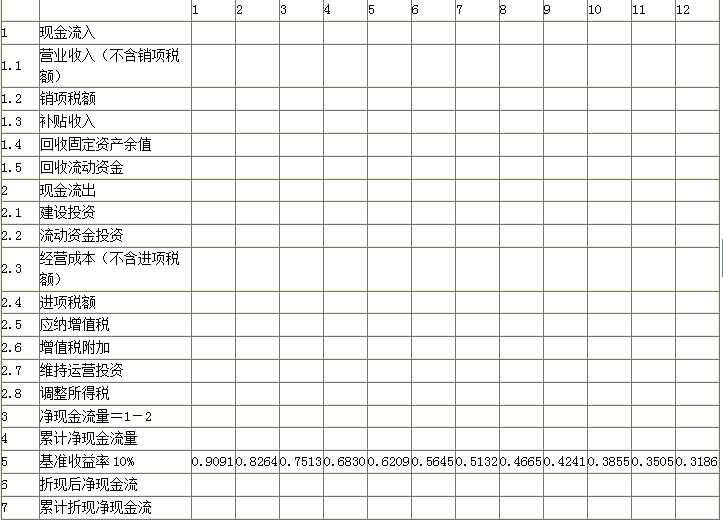

<2>、补充完成拟建项目投资现金流量表。

拟建项目投资现金流量表1-5。

表1-5 项目投资现金流量表

<3>、计算项目的静态投资回收期并分析拟建项目的可行性。

<4>、计算项目的财务净现值并分析拟建项目的可行性。

固定资产余值=残值+年固定资产折旧费×(折旧年限-运营年限)=(3865-300)×5%+282.23×2=742.71(万元)

表1-6 某项目总成本费用估算表 单位:万元

【2】

表1-7 项目投资现金流量表

计算调整所得税:

调整所得税=(营业收入(不含销项税)-经营成本(不含进项税)-增值税附加-折旧-摊销-维持运营投资+补贴收入)×25%

第3年调整所得税=(2490-1260-19.80-282.23-60+200)×25%=266.99(万元)

第4年调整所得税=(3320-1680-26.40-282.23-60)×25%=317.84(万元)

第5年调整所得税=(4150-2100-33-282.23-60)×25%=418.69(万元)

第6年调整所得税=(4150-2100-33-282.23-60-25)×25%=412.44(万元)

第7年调整所得税=(4150-2100-33-282.23-60)×25%=418.69(万元)

第8年至第12年调整所得税=(4150-2100-33-282.23)×25%=433.69(万元)

【3】 静态投资回收期=(累计净现金流量出现正值年份-1)+丨出现正值年份上年累计净现金流量累计值丨/出现正值年份当年净现金流量=(6-1)+667.72/1579.56=5+0.42=5.42(年)

项目静态投资回收期为5.42年小于6年,项目可行。

【4】 计算该项目的净现值为4128.50万元,大于0,项目可行。

1.按当地现行价格计算,项目的设备购置费为2500万元。某已建类似项目的建筑工程费、安装工程费占设备购置费的比例分别为45%、25%,由于时间、地点因素引起的上述两项费用变化的综合调整系数为1.1,项目的工程建设其他费用按600万元估算。

2.项目建设期为1年,运营期为10年。

3.项目建设投资来源为资本金和贷款。贷款共计2000万元,年初和年中各投入1000万元,贷款年利率为6%(按年计息),贷款合同约定的还款方式为运营期前5年等额还本、利息照付方式。

4.项目建设投资全部形成固定资产,固定资产使用年限10年,残值率5%,直线法折旧。

5.投产当年又投入资本金。

6.项目运营期各年的营业收入、经营成本、增值税附加额分别为2400万元(其中销项税额为400万元)、1300万元(其中进项税额为170万元)、20万元。由于第一年未100%达产,故营业收入、经营成本、增值税附加额按运营期第1年的80%计。

7.项目的所得税税率25%。

8.项目计算时,不考虑预备费。假设建设投资中无可抵扣固定资产进项税额。

(计算结果保留三位有效数字)

<1> 、列式计算项目的建设投资。

<2> 、列式计算项目年固定资产折旧额。

<3> 、列式计算运营期前两年应偿还银行的本息额。

<4> 、列式计算运营期第1年的总成本费用、总利润、所得税和息税前利润。

<5> 、列式计算运营期第2年的总成本费用、总利润、所得税和息税前利润。

项目的建设投资=2500+1925+600=5025(万元)

【2】 建设期利息=1000×6%+1000×1/2×6%=90(万元)

固定资产投资=5025+90=5115(万元)

固定资产折旧额=5115×(1-5%)/10=485.925(万元)

【3】 第1年年初借款余额=2000+90=2090(万元)

等额还本=2090/5=418(万元)

第1年利息=2090×6%=125.4(万元)

第1年应还本付息=418+125.4=543.4(万元)

第2年利息=(2090-418)×6%=100.32(万元)

第2年应还本付息=418+100.32=518.32(万元)

【4】 运营期第1年的总成本费用=经营成本(不含进项税额)+折旧+摊销+利息=(1300-170)×80%+485.925+0+125.4=1515.325(万元)或=1300×80%+485.925+0+125.4=1651.325(万元)(其中可抵扣的进项税额为170×80%=136万元)

运营期第1年利润总额=营业收入(不含销项税额)-增值税附加-总成本费用(不含进项税额)=(2400-400)×80%-20×80%-1515.325=68.675(万元)

运营期第1年所得税=利润总额×25%=68.675×25%=17.169(万元)

运营期第1年息税前利润=利润总额+利息=68.675+125.4=194.075(万元)

【5】 运营期第2年的总成本费用=经营成本(不含进项税额)+折旧+摊销+利息=(1300-170)+485.925+0+100.32=1716.245(万元)或=1300+485.925+0+100.32=1886.245(万元)(其中可抵扣的进项税额为170万元)

运营期第2年利润总额=营业收入(不含销项税额)-增值税附加-总成本费用(不含进项税)=(2400-400)-20-1716.245=263.755(万元)

运营期第2年所得税=利润总额×25%=263.755×25%=65.939(万元)

运营期第2年息税前利润=利润总额+利息=263.755+100.32=364.075(万元)

1.项目建设期2 年,运营期8 年,建设投资4000 万元,除300 万形成无形资产外,其余全部形成固定资产。

2.项目建设投资来源为自有资金和贷款,贷款总额为2000 万元,贷款年利率7.2%(按月计息),贷款在运营期前5 年等额本息偿还。自有资金和贷款在建设期内均衡投入。

3.项目固定资产使用年限10 年,残值率5%,直线法折旧。

4.无形资产在运营期均匀摊销。

5.项目生产经营所必需的流动资金250 万元由项目自有资金在运营期第2 年投入。

6.项目运营期达生产年份不含税销售收入为900 万元,适用的增值税税率为16%。增值税附加按增值税的10%计取。项目达产年份的经营成本为260 万元(含进项税60 万元)。所得税率为25%。

7.运营期第1 年达到设计产能的80%,该年的营业收入、经营成本均为正常年份的80%,以后各年均达到设计产能。

8.在建设期贷款偿还完成之前,不计提盈余公积金,不分配投资者股利。

9.假定建设投资中无可抵扣固定资产进项税额,上述其他各项费用及收入均为不含增值税价格。(不考虑公积金、公益金的提取及投资者股利分配)

问题:

1.列式计算项目建设期贷款利息和固定资产投资额。

2.列式计算年折旧费、摊销费、固定资产余值、项目运营期第1 年的总成本费用(不含增值税)。

3.列式计算项目运营期第1 年的净利润及所得税。

4.列式计算项目投入使用第2 年项目公司应偿还银行的本金和利息,判断是否满足还款要求。

5.列式计算项目运营期第2 年的资本金净现金流量。(计算结果保留两位小数)

年实际利率=(1+7.2%/12)12?1=7.44%

建设期第1 年贷款利息=1000/2×7.44%=37.20(万元)

建设期第2 年贷款利息=(1000+37.2+1000/2)×7.44%=114.37(万元)

建设期贷款利息=37.20+114.37=151.57(万元)

固定资产总投资=4000+151.57=4151.57(万元)

问题2

年折旧费=(4000-300+151.57)×(1-5%)/10=337.10(万元)

年摊销费=300/8=37.50(万元)

固定资产余值=(4000-300+151.57)×5%+(10-8)×337.10=916.78(万元)

运营期第1 年的利息支付=(2000+151.57)×7.44%=160.08(万元)

总成本费用=(260-60)×80%+337.10+37.50+160.08=694.68(万元)

问题3

运营期第1 年的利润总额=900×80%-694.68-(900×16%-60)×80%×10%=18.60(万元)

运营期第1 年的所得税=18.60×25%=4.65(万元)

运营期第1 年的净利润=18.60-4.65=13.95(万元)

问题4

运营期前5 偿还银行的本息和

=(2000+151.57)×(1+7.44%)5×7.44%/[(1+7.44%)5-1]=530.94(万元)

运营期第1 年的利息支付=(2000+151.57)×7.44%=160.08(万元)

运营期第1 年偿还的本金=530.94-160.08=370.86(万元)

运营期第2 年的利息支付=(2000+151.57-370.86)×7.44%=132.48(万元)

运营期第2 年偿还的本金=530.94-132.48=398.46(万元)

运营期第2 年的利润总额

=900-200-337.10-37.50-132.48-(900×16%-60)×10%=184.52(万元)

运营期第2 年的净利润=184.52×(1-25%)=138.39(万元)

运营期第2 年可用于偿还银行本金资金为=337.10+37.50+138.39=512.99>398.46,故可

满足还款要求。

问题5

现金流入=900+900×16%=1044.00(万元)

现金流出

=398.46+132.48+250+200+60+(900×16%-60)+(900×16%-60)×10%+184.52×25%

=1179.47(万元)

净现金流量=1044-1179.47-135.47(万元)

【背景资料】

拟建某工业性生产项目,建设期为2 年,运营期为6 年。基础数据如下:

(1)固定资产投资估算额为2200 万元(含建设期贷款利息80 万元,不含可抵扣的进项税额),其中:预计形成固定资产2080 万元,无形资产120 万元。固定资产使用年限为8 年,残值率为5%,按平均年限法计算折旧。在运营期末回收固定资产余值。无形资产在运营期内均匀摊入成本。

(2)本项目固定资产投资中自有资金为520 万元,固定资产投资资金来源为贷款和自有资金。建设期贷款发生在第2 年,贷款年利率10%,还款方式为在运营期内等额偿还本息。

(3)流动资金800 万元,在项目计算期末回收。流动资金贷款利率为3%,还款方式为运营期内每年末只还所欠利息,项目期末偿还本金。

(4)项目投产即达产,设计生产能力为100 万件,预计产品售价为30 元/件(不含税),增值税税率为17%,增值税附加的税率为6%,企业所得税税率为15%。按照设计生产能力预计的年经营成本为1700 万元(不含可抵扣的进项税额),可抵扣的进项税额为210 万。

(5)经营成本的2%计入固定成本(另:折旧费、摊销费、利息支出均应计入固定成本)。

(6)行业的总投资收益率为20%,行业资本金净利润率为25%。

问题:

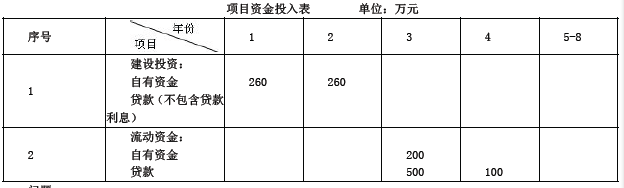

1.计算该项目发生建设期贷款的数额,并填入项目资金投入表中。

2.填写项目长期借款还本付息计划表。

3.编制项目的总成本费用估算表(不含可抵扣的进项税额)。

4.计算项目的盈亏平衡产量和盈亏平衡单价,对项目进行盈亏平衡分析(单位产品可抵扣的进项税额为2.1 元/件)。

5.计算运营期第一年净利润、息税前利润和息税折旧摊销前利润(法定盈余公积金按净利润的10%提取,其他分配不考虑),并计算运营期第一年的总投资收益率、项目资本金净利润率。

6.计算运营期第一年项目资本金现金流量表中的净现金流量.

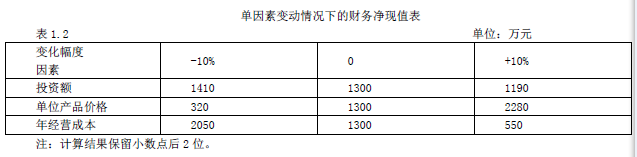

7.项目的投资额、单位产品价格和年经营成本在初始值的基础上分别变动±10%时对应的财务净现值的计算结果见表1.2。根据该表的数据列式计算各因素的敏感系数,并对3 个因素的敏感性进行排序。根据表中的数据绘制单因素敏感性分析图,列式计算并在图中标出单位产品价格的临界点。(计算结果均保留两位小数)

建设期贷款额=2200-(260+260)-80=1600(万元)

项目资金投入表单位:万元

问题2:

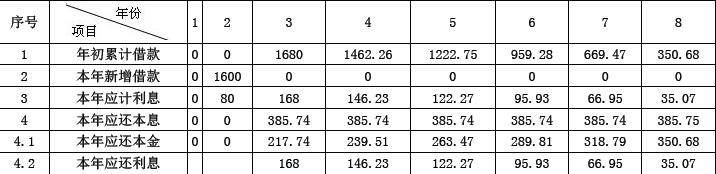

项目长期借款还本付息计划表单位:万元

每年应还本息和=1680×(A/P,10%,6)=385.74(万元)

问题3:

年折旧费=[2080×(1-5%)]÷8=247 (万元)

年摊销费=120÷6=20 (万元)

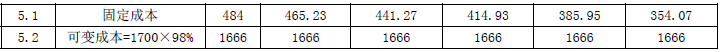

项目总成本费用估算表单位:万元

注:可变成本=1700×98%,固定成本=总成本费用-可变成本=2150-1666=484

问题4:

年平均固定成本

=(484+465.23+441.27+414.93+385.95+354.07)÷6=424.24(万元)

单位产品可变成本=1666÷100=16.66(元/件)

0=30Q-424.24-16.66 Q-(30Q×17%-2.1 Q)×6%

盈亏平衡产量=32.74(万件)

0=100P-424.24-16.66×100 -(100 P×17%-2.1×100)×6%

盈亏平衡单价=(424.24+16.66×100-2.1×100×6%)÷(100-100×17%×6%)=20.99(元/件)

该项目盈亏平衡产量为32.74 万件,远远低于设计生产能力100 万件;盈亏平衡单价为20.99 元,也低于预计单价30 元,说明该项目抗风险能力较强。

问题5:

运营期第一年利润总额=3000×1.17-(2150+210)-(3000×17%-210)×1.06=1132 万元

运营期第一年净利润=1132×(1-15%)=962.2 万元

运营期第一年息税前利润=1132+183=1315 万元

运营期第一年息税折旧摊销前利润=1315+247+20=1582 万元

运营期第一年总投资收益率=1315÷(2200+800)=43.83%

运营期第一年资本金净利润率=962.2÷(520+200)=133.64%

两个指标均大于本行业的指标,故项目可行。

问题6:运营期第一年现金流入=3000×1.17=3510(万元)

运营期第一年现金流出=资本金+本金偿还+利息偿还+经营成本+可抵扣进项税+增值税+增值税附加+所得税

=200+385.74+500×3%+1700+210 +(3000×17%-210) ×(1+6%)+1132×15%=2998.54(万元)

运营期最后一年项目资本金现金流量表中的净现金流量为: 运营期最后一年现金流入-运营期最后一年现金流出

=3510-2998.54=511.46(万元)

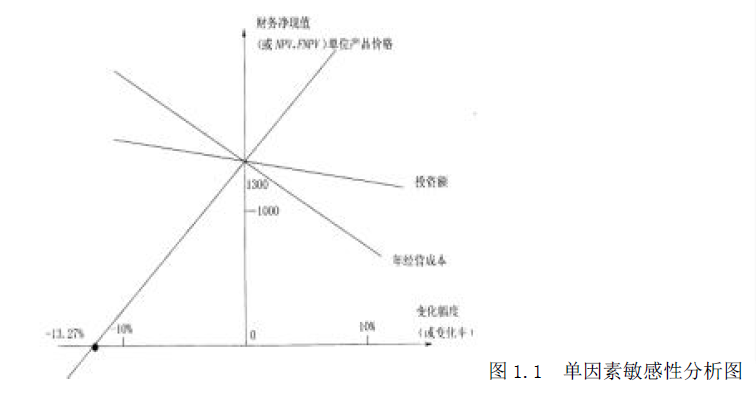

问题7

投资额:(1190-1300) /1300/10%=-0.85(或-0.85%)

单位产品价格:(320-1300) /1300/(-10%)=7.54(或7.54%)

年经营成本:(550-1300)/1300/10%=-5.77(或5.77%)

敏感性排序为:单位产品价格、年经营成本、投资额。

单位产品价格的临界点为:-1300×10%/(1300-320)=-13.27%

【或1300×10%/(2280-1300)=13.27%】

单因素敏感性分析图如图1.1 所示:

摘要:2019年试题一:(20分)某企业投资新建一项目,生产一种市场需求较大的产品。项目的基础数据如下:1.项目建设投资估算为1600万元(含可抵扣进项税112万元),建设期1年,运营期8年。建设投资(不含可抵扣进项税)全部形成固定资产,固定资产使用年限8年,残值率4%,按直线法折旧。2.项目流动资金估算为200万元,运营期第1年年初投入,在项目的运营期末全部回收。3.项目资金来源为自有资金和贷款,建设投资贷款利率为8%(按年计息),流动资金贷款利率为5%(按年计息)。建设投资贷款的还款方式为运营期前4年等额还本、利息照付方式。4.项目正常年份的设计产能为10万件,运营期第1年的产能为正常年份产能的70%。目前市场同类产品的不含税销售价格约为65~75元/件。5.项目资金投入、收益及成本等基础测算数据见表1.1 6.该项目产品适用的增值税税率为13%,增值税附加综合税率为10%,所得税税率为25%。表1.1项目资金投入、收益及成本表序号年份项目121建设投资其中:自有资金贷款本金2流动资金其中:自有资金贷款本金2001001003年产销量(万件)74年经营成本其中:可抵扣进项税21014单位:万元3456~9101010103030301600600100000200202033025【问题】1.列式计算项目的建设期贷款利息及年固定资产折旧额。2.若产品的不含税销自单价确定为65元/件,列式计算项目运营期第1年的增值税、税前利润、所得税、税后利润。3.若企业希望项目运营期第1年不借助其他资金来源能够满足建设投资贷款还款要求,产品的不含税销售单价至少应确定为多少

1.建设投资50000 万元,其中贷款20000 万元。贷款利率10%,建设投资与贷款在建设期内均衡投入。

2.建设投资全部形成固定资产,直线法折旧,折旧年限10 年,残值率:3%

3.运营期第1 年达到设计生产能力的75%,以后各年达到设计能力。每年按365天计算。

4.电视机售价为2000 元/台(不含销项税)

5.运营期第1 年的经营成本为2000 万元(其中含进项税500 万元),以后各年为2500 万元(含进项税652 万元)。

5.建设投资借款在运营期前5 年内等额本金偿还。

6.增值税率10%,增值税附加率10%,所得税率为25%。

问题:

1.列式计算建设期贷款利息。

2.列式计算运营期第1 年、第2 年应偿还的贷款本金及应支付的利息。

3.列式计算运营期第1 年利润总额及应纳所得税。

4.通过计算判别运营期第1 年是否满足还款要求?

(所有结果请保留两位小数)

建设期贷款利息:

20000/2=10000 万元

建设期第一年利息:10000/2×10%=500 万元

建设期第二年利息:(10000+10000/2+500)×10%=1550 万元

合计:500+1550=2050 万元

问题2.

第1 年应偿还的贷款本金及应支付的利息:

本金=(20000+2050)/5=4410 万元

利息=(20000+2050)×10%=2205 万元

第2 年应偿还的贷款本金及应支付的利息:

本金=4410 万元

利息=(20000+2050-4410)×10%=1764 万元

问题3.

运营期第1 年的利润总额及应纳所得税:

折旧=(50000+2050)×(1-3%)/10=5048.85 万元

利息=2205 万元

总成本费用=(2000-500)+5048.85+2205=8753.85 万元

当期销项税额=150×2000×365×10%×0.75÷10000=821.25 万元

当期进项税额=500 万元

增值税额=821.25-500=321.25 万元

增值税附加额=321.25×10%=32.13 万元

利润总额=(150×2000×365×75%)/10000-8753.85-32.13=-573.48 万元

所得税=0 万元

问题4.

-573.48+5048.85=4475.37>4410 因此能满足还款要求。

【背景资料】

某企业拟于某城市新建一个工业项目,该项目可行性研究相关基础数据如下:

1.拟建项目占地面积30 亩,建筑面积11000m2,其项目设计标准,规模与该企业2 年前在另一城市的同类项目相同已建同类项目的单位建筑工程费用为1600 元/m2,建筑工程的综合用工量为4.5 工日/m2,综合工日单价为80 元/工日,建筑工程费用中的材料费占比为50%,机械使用费占比为8%,考虑地区和交易时间差拟建项目的综合工日单价为100 元/工日,材料费修正系数为1.1,机械使用费的修正数为1.05,人材机以外的其它费用修正系数为1.08。根据市场询价,该拟建项目设备投资估算为2000 万元,设备安装工程费用为设备投资的15%。项目土地相关费用按20 万元/亩计算,除土地外的工程建设其他费用为项目建安工程费用的15%,项目的基本预备费率为5%,不考虑价差预备费。

2.项目建设期1 年,运营期10 年,建设投资全部形成固定资产。固定资产使用年限为10 年,残值率为5%,直线法折旧。

3.项目运营期第1 年投入自有资金200 万元作为运营期的流动资金。

4.项目正常年份销售收入为1560 万元(不含销项税额),增值税税率为17%,增值税附加税率为10%,项目正常年份年经营成本为400 万元(不含可抵扣的进项税额30 万)。项目运营第1 年产量为设计产量的85%,第2 年及以后各年均达到设计产量,运营期第1 年的销售收入,经营成本,增值税、可抵扣的进项税额和增值税附加均为正常年份的85%。企业所得税率为25%。

问题:

1.列式计算拟建项目的建设投资。

2.若该项目的建设投资为5500 万元(不含可抵扣的进项税额),建设投资来源为自有资金和贷款,贷款为3000万元,贷款年利率为7.2%(按月计息),约定的还款方式为运营期前5 年等额还本,利息照付方式。分期列式计算项目运营期第1 年,第2 年的总成本费用和净利润以及运营期第2 年年末的项目累计盈余资金,(不考虑企业公积金,公益金提取及投资者股利分配)。

3.列式计算资本金现金流量表中计算期第二年所得税后净现金流量。(计算结果保留两位小数)

人材机以外的其它费用占比=1-22.5%-50%-8%=19.5%

单位建筑工程费=1600×(22.5%×1.25+50%×1.1+8%×1.05+19.5%×1.08)=1801.36 元/m2

建筑工程费=1801.36×11000/10000=1981.496 万元

设备安装工程费=2000×15%=300 万元

工程建设其他费用=20×30+(1981.496+300)×15%=942.224 万元

建设投资=(1981.496+300+2000+942.224)×(1+5%)=5484.91 万元

2.年实际利率=(1+7.2%/12)12-1=7.44%

建设期利息=3000/2×7.44%=111.60 万元

每年还本额=(3000+111.60)/5=622.33 万元

运营期第1 年应还利息=(3000+111.60)×7.44%=231.50 万元

运营期第2 年应还利息=(3000+111.63-622.326)×7.44%=185.20 万元

折旧费=(5500+111.60)×(1-5%)/10=533.10 万元

运营期第1 年总成本费用=400×85%+533.10+231.50=1104.60 万元

运营期第2 年总成本费用=400+533.10+185.20=1118.359 万元

运营期第1 年总利润=1560×85%-(1560×85%×0.17-30×85%)×10%-1104.60

=1326-(225.42-25.5)×10%-1104.60=201.48 万元

所得税201.48×25%=50.37 万元

运营期第1 年净利润=201.48×(1-25%)=151.11 万元

运营期第2 年总利润=1560-(1560×0.17-30)×10%-1118.359=1560-23.52-1118.359=418.121 万元

所得税418.121×25%=104.53 万元

运营期第2 年净利润=418.121×(1-25%)=313.59 万元

运营期第1 年经营活动净现金流量

=1560×85%-400×85%-(1560×85%×0.17-30×85%)×10%-50.37=

1326-328-(225.42-25.5)×10%-50.36=927.72 万元

投资活动净现金流量=-200 万元

筹资活动净现金流量=200-231.5-622.33=-653.83 万元

运营期第1 年末的项目累计盈余资金=927.72-200-653.83=73.89 万元

运营期第2 年

经营活动净现金流量=1560-(1560×0.17-30)×10%-400-87.01=1049.47 万元

投资活动净现金流量=0 万元

筹资活动净现金流量=-185.20-622.33=-807.53 万元

净现金流量=1049.47 -807.53=241.94 万元

运营期第2 年年末的项目累计盈余资金=241.94+73.89=315.83 万元

3.现金流入=1560×85%×1.17=1551.42 万元

现金流出=200+231.5+622.33+400×85%+50.37+30×85%+(1560×85%×0.17-30×85%)×1.1=1689.612 万元

净现金流=1551.42-1489.612=-138.19 万元

1.按当地现行价格计算,项目的设备购置费为2800万元。已建类似项目的建筑工程费、安装工程费占设备购置费的比例分别为45%、25%,由于时间、地点因素引起上述两项费用变化的综合调整系数为1.1,项目的工程建设其他费用按800万元估算。

2.项目建设期为1年,运营期为10年。

3.项目建设投资来源为资本金和贷款,贷款总额2000万元,贷款年利率为6%(按年计息),贷款合同约定的还款方式为运营期前5年等额还本、利息照付方式。

4.项目建设投资全部形成固定资产,固定资产使用年限10年,残值率为5%,直线法折旧。

5.项目流动资金500万元为自有资金,在运营期第1年投入。

6.项目运营期第1年营业收入、经营成本、营业税金及附加分别为1650万元、880万元、99万元。

7.项目所得税税率为25%。

8.项目计算时,不考虑预备费。

问题:

(1)列式计算项目的建设投资。

(2)列式计算项目固定资产折旧额。

(3)列式计算运营期第1年应还银行的本息额。

(4)列式计算运营期第1年的总成本费用、税前利润和所得税。

(5)编制完成项目投资现金流量表。

设备购置费=2800万元

建筑、安装工程费=2800 ×(45%+25%)×1.1=2156(万元)

建设投资=2800+2156+800=5756(万元)

问题(2):

建设期利息=2000/2 ×6%=60(万元)

固定资产投资=5756+60=5816(万元)

固定资产折旧额=5816 ×(1-5%)/10=552.52(万元)

问题(3):

第1年年初借款余额=2000+60=2060(万元)

等额还本=2060/5=412(万元)

第1年利息=2060×6%=123.6(万元)

第1年应还本付息=412+123.6=535.6(万元)

问题(4):

总成本费用=经营成本+折旧+摊销+利息=880+552.52+123.6=1556.12(万元)

税前利润=营业收入-营业税金及附加-总成本费用=1650-99-1556.12=-5.12

(万元)

由于利润总额为负数,不用缴纳所得税,为0。

问题(5):

息税前利润=营业收入-营业税金及附加-总成本费用+利息=1650-99-1556.12+123.6=118.48(万元)

调整所得税=118.48×25%=29.62(万元)

表1-29项目投资现金流量表单位:万元

其它有关数据如下:

1.运营期为8 年。每吨产品含增值税售价117 元(增值税率17%)。运营期第1 年达产80%,以后各年均达产100%。

2.建设投资中有300 万元可抵扣进项税额,有540 万元形成无形资产,其余形成固定资产,直线法折旧,折旧所限10 年,残值率5%。固定资产余值在运营期末回收。

3.无形资产在运营期前6 年均匀摊入成本。

4.流动资金300 万元,运营期第1 年投入。

5.运营期第1 年的经营成本为2000 万元,可抵扣进项税额250 万元,以后各年经营成本为2400 万元,可抵扣进项税额为300 万元。

6.增值税附加税率10%,建设投资可抵扣进项税额每年最多可抵扣60%。所得税率为25%。

问题:

1. 列式计算项目的建设投资。

假设建设投资为3600 万元回答下列问题:

2.列式固定资产折旧费、固定资产余值、无形资产摊销费。

3.列式计算运营期各年应交纳的增值税和增值税附加。

4.列式计算运营期第1 年的总成本费用、调整所得税。

5.列式计算运营期第8 年的净现金流量。

(计算结果保留2 位小数)

设备购置费=1250×(30/20)0.75×1.1=1863.68 万元

建筑安装工程费=1863.68×(35%×1.25+20%×1.25)=1281.28 万元

工程及工程建设其它费用=1863.68+1281.28+100=3244.96 万元

基本预备费=3244.96×5%=162.25 万元

静态投资=3244.96+162.25=3407.21 万元

价差预备费=3407.21×50%×[(1+3%)1.5-1]+ 3407.21×50%×[(1+3%)2.5-1]=207.89 万元

建设投资=3407.21+207.89=3615.10 万元

问题2:

折旧=(3600-540-300)×(1-5%)÷10=262.2 万元

余值=3600-540-300-262.2×8=662.4 万元

摊销=540÷6=90 万元

问题3:

第3 年:

增值税=30×117÷(1+17%)×80%×17%-250-300×60%=-22 万元

增值税=0

增值税附加=0

第4 年:

增值税=30×117÷(1+17%)×17%-300-[300-(300×60%-22)]=68 万元

增值税附加=68×10%=6.8 万元

第5-10 年:

增值税=30×117÷(1+17%)×17%-300=210 万元

增值税附加=210×10%=21 万元

问题4:

总成本费用=2000+262.2+90=2352.2 万元

所得税=[30×117÷(1+17%)×80%-2352.2]×25%=11.95 万元

问题5:

现金流入=30×117+662.4+300=4472.4 万元

总成本费用=2400+262.2=2662.2 万元

所得税=[30×117÷(1+17%)-2662.2-21]×25%=79.2 万元

现金流出=2400+300+210+21+79.2=3010.2 万元

净现金流量=4472.4-3010.2=1462.2 万元

拟建项目有关数据资料如下:

1.项目建设期为1 年,运营期为6 年,项目建设投资包含500 万可抵扣进项税。残值

率为4%,折旧年限10 年,固定资产余值在项目运营期末收回。

2.运营期第1 年投入流动资金500 万元,全部为自有资金,流动资金在计算期末全部收回。

3.产品不含税价格60 元/吨,增值税率17%。在运营期间,正常年份每年的经营成本(不含进项税额)为800 万元,单位产品进项税额为4 元/吨,增值税附加税率为10%,所得税率为25%。

4.投产第1 年生产能力达到设计生产能力的60%,经营成本为正常年份的75%,以后各

年均达到设计生产能力。

问题:

1.试计算拟建项目的建设投资。

2.列式计算每年固定资产折旧费。

3.列式计算每年应交纳的增值税和增值税附加。

4.列式计算计算期第2 年的调整所得税。

5.列式计算计算期第2 年的净现金流量。

(计算结果保留两位小数)

工程费用=2500×(50/25)0.8×1.3=5658.58 万元

建设投资=(5658.58+300)×1.1=6554.44 万元

问题2:

每年固定资产折旧费

(6554.44-1000)×(1-4%)÷10=533.23(万元)

问题3:增值税、增值税附加

第2 年:

增值税=50×60×60%×17%-50×60%×4-500=-314<0 不纳增值税

增值税附加=0

第3 年:

增值税=50×60×17%-50×4-314=-4<0 不纳增值税

增值税附加=0

第4 年:

增值税=50×60×17%-50×4-4=306

增值税附加=306×10%=30.6

第5-7 年:

增值税=50×60×17%-50×4=310

增值税附加=310×10%=31

问题4:

调整所得税=[50×60×60%-(800×75%+533.23)]×25%=166.69 万元

问题5:

现金流入=50×60×60%=1800 万元

现金流出=500+800×75%+166.69=1266.69 万元

净现金流量=1800-1266.69=533.31 万元

更多 “2019年造价师案例分析真题” 相关考题

- 单选题出自范仲淹的话是()。A 人命至重,有贵千金,一方济之,德逾于此B 无恒德者,不可以做医,人命生死之所系C 一存仁心,……二通儒道,……三精脉理,……四识病原,……十勿重利。D 不为良相,愿为良医E 夫医者,非仁爱之士,不可托也;非聪明理达,不可任也;非廉洁淳厚,不可信也。

- 单选题某医疗辅助生殖技术机构在没有通知某当事人的情况下,将其冷冻保存精子为一患者提供了人工授精技术,该机构违背了哪项伦理原则()。A 有利于供受者的原则B 知情同意的原则C 社会公益原则D 保密原则E 保护后代的原则

- 单选题光学影像稳定系统是通过使用移动探测器和透镜系统中()来实现降低抖动和摄像机移动对影像的影响。A 可变角度的棱镜B 比较帧间变化C 较多的CCD像素D 图像抖动进行补偿

- 导致吞咽功能低下的疾病,包括()A、脑血管疾病B、口腔癌C、鼻咽癌D、以上均可导致患者吞咽功能低下

- 单选题Premiere软件是将传统()制作的桌面视频编辑软件。A 计算机硬件编辑方式转化为软件B 软件编辑方式转化为计算机硬件C 硬件编辑方式转化为计算机软件D 硬件编辑方式转化为计算机硬件

- 单选题下列关于精神科量表的基本用途哪项不正确()A 作为病例的一般资料B 可作为科研患者的入组标准C 依据评估结果,代替临床精神状况检查D 作为研究因素效能评估工具E 作为临床疗效评价工具

- 单选题使用()调试程序可以了解程序执行情况,分析程序的动态行为。A 分析错误表象B 使用设置打印语句,输出有关的值C 自动工具D 重复测试

- 单选题医学伦理学最突出的特征是()A 实践性、继承性B 时代性、人道性C 人道性、全人类性D 全人类性、继承性E 人道性、实践性

- 单选题数字相机的主要部件有液晶显示器、内存、镜头、闪光灯、()、快门、摄像器件和数字电路、拾音和控制部件、接口。A 过片机构B CCDC 存储卡D 设置键

- 填空题在Flash工作界面,要使运动对象沿自定义的路线运动,应在该对象所在层的()方添加()