2022年注册会计师考试《税法》模拟试题(2022-02-21)

发布时间:2022-02-21

2022年注册会计师考试《税法》考试共44题,分为单选题和多选题和计算题和综合题(主观)。小编为您整理精选模拟习题10道,附答案解析,供您考前自测提升!

1、某居民企业对原价1000万元的机器设备(使用年限10年,不考虑净残值),使用8年时进行改造,取得变价收入30万元,领用自产产品一批,成本350万元,含税售价400万元(增值税税率17%),改造工程分摊人工费用100万元,改造后该资产使用年限延长3年,企业按直线法计提折旧。改造后该资产的年折旧额为( )万元。【单选题】

A.124.00

B.135.62

C.137.60

D.140.00

正确答案:A

答案解析:变价收入应冲减固定资产的计税基础,自产货物用于机器设备的在建工程不视同销售,直接按成本结算。改造公司折旧额=(200-30+350+100)÷(2+3)=124.00(万元)。

2、在土地增值税清算过程中,发现纳税人有下列( )情形的,税务机关可以按核定征收方式对房地产项目征收土地增值税。【多选题】

A.依照法律、行政法规的规定应当设置但未设置账簿的

B.虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以确定转让收入或扣除项目金额的

C.符合土地增值税清算条件,企业未按照规定的期限办理清算手续的

D.申报的计税依据明显偏低,又无正当理由的

正确答案:A、B、D

答案解析:选项C:符合土地增值税清算条件,企业未按照规定的期限办理清算手续,经税务机关责令限期清算,逾期仍不清算的,税务机关才可以按核定征收方式对房地产项目征收土地增值税。

3、营业税的税率形式是( )。【单选题】

A.单一比例税率

B.行业差别比例税率

C.地区差别比例税率

D.幅度比例税率

正确答案:B

答案解析:营业税税负设计中,采取按不同行业、不同经营业务设立税目、税率的方法,实行同一行业同税率,不同行业不同税率,即行业差别比例税率。

4、下列各项中,属于税务行政处罚听证范围的有( )。【多选题】

A.对公民作出5000元罚款的案件

B.对法人作出2万元罚款的案件

C.对公民作出1000元罚款的案件

D.对法人作出5000元罚款的案件

正确答案:A、B

答案解析:税务行政处罚听证的范围是对公民作出的2000元以上,对法人或其他组织作出的1万元以上罚款的案件。

5、外国A企业在我国境内拥有一处房产,境内未设有经营机构和代理机构。A企业将该房产销售给B外资企业,销售价格为3500万元人民币,B企业将该房产按市场价格作价3800万元投资入股C企业,B企业拥有C企业5%的股份,并按所拥有的股份分担风险,分享利润。对于上述业务,下列税务处理正确的有()。【多选题】

A.A企业不缴纳营业税

B.A企业应缴纳营业税175万元,由B企业代扣代缴

C.A企业应缴纳营业税175万元,由A企业自行申报缴纳

D.B企业不缴纳营业税

正确答案:B、D

答案解析:境外单位或个人在境内发生应税行为而在境内未设有机构、场所的,其应纳税额以代理人为扣缴义务人;没有代理人的,以受让方或者购买方为扣缴义务人。以不动产对外投资,参与接受利润分配、共同承担投资风险的行为,不征收营业税。A企业应缴纳营业税=3500×5%=175(万元),由B企业代扣代缴;B企业对外投资不动产,不缴纳营业税。

6、下列关于印花税计税依据的表述中,符合印花税条例规定的是( )。【单选题】

A.对采用易货方式进行商品交易签订的合同,应以易货差价为计税依据

B.货物运输合同的计税依据是运输费用总额,含装卸费和保险费

C.建筑安装工程承包合同的计税依据是承包总额

D.对于由委托方提供辅助材料的加工合同,无论加工费和辅助材料金额是否分开记载,均以其合计数为计税依据

正确答案:C

答案解析:对采用易货方式进行商品交易签订的合同,应以全部金额计税贴花;货物运输合同的计税依据是运输费用总额,不含装卸费和保险费;对于由委托方提供主要材料或原料,受托方只提供辅助材料的加工合同,无论加工费和辅助材料金额是否分开记载,均以辅助材料与加工费的合计数,依照加工承揽合同计税贴花,对委托方提供的主要材料或原料金额不计税贴花。

7、要使延期纳税达到节税效果的最大化,则要实现( )。【多选题】

A.递延项目最多化

B.递延税款最多化

C.递延期最长化

D.递延税种最多化

正确答案:A、C

答案解析:延期纳税如果能够使递延项目最多化、递延期最长化,则可以达到节税的最大化。

8、以下关于对企事业单位承包、承租经营所得的说法中,正确的有( )。【多选题】

A.个人对企事业单位承包、承租经营后,工商登记改变为个体工商户的,应征收企业所得税,再按“个体工商户的生产、经营所得”缴纳个人所得税

B.个人对企事业单位承包、承租经营后,工商登记改变为个体工商户的,不再征收企业所得税,仅按“个体工商户的生产、经营所得”缴纳个人所得税

C.个人对企事业单位承包、承租经营后,工商登记仍为企业的,承包、承租人对企业经营成果不拥有所有权,仅按合同规定取得固定所得的,承包、承租人取得的所得按工资、薪金所得缴纳个人所得税

D.个人对企事业单位承包、承租经营后,工商登记仍为企业的,承包、承租人按合同规定只向发包方、出租方缴纳一定的费用,缴纳承包、承租费后的企业的经营成果归承包、承租人所有的,其取得的所得,按企事业单位承包、承租经营所得缴纳个人所得税

正确答案:B、C、D

答案解析:个人对企事业单位承包、承租经营后,工商登记改变为个体工商户的,不再征收企业所得税,仅按“个体工商户的生产、经营所得”缴纳个人所得税。

9、下列有关买卖不动产征免营业税的说法中,符合营业税规定的有()。【多选题】

A.单位销售或转让其购置的不动产,以全部收入减去不动产的购置价格后的余额为营业额

B.纳税人销售不动产价格明显偏低而无正当理由的,一律由税务机关按组价计税。

C.公司从事金融资产处置业务时,出售、转让股权不征收营业税

D.公司从事金融资产处置业务时,出售、转让股权减半征收营业税

正确答案:A、C

答案解析:按照税法规定,纳税人销售不动产价格明显偏低而无正当理由的,由税务机关按顺序核定计税依据,组价公式是最后选择的一种方法;公司从事金融资产处置业务时,出售、转让股权不征收营业税。

10、以下不符合现行税务行政处罚和税务行政诉讼有关政策规定的有( )。【多选题】

A.税务机关对当事人作出罚款行政处罚的,当事人应当在收到行政处罚决定书之日起15天内缴纳罚款,到期不缴纳的,税务机关可以对当事人每日按罚款数额的万分之五加处罚款

B.省、自治区、直辖市和计划单列市及以下级别税务机关,可通过税收规范性文件,设定税收法律、法规、规章以外的税务行政处罚

C.纳税人对税务机关作出的具体行政行为不服的,可以申请行政复议,也可以直接向人民法院提起诉讼

D.在税务行政诉讼中,税务机关不享有起诉权,只有应诉权,即税务机关只能当作被告,且作为被告的税务机关不能反诉

正确答案:A、B、C

答案解析:选项A:税务机关对当事人作出罚款行政处罚的,当事人应当在收到行政处罚决定书之日起15天内缴纳罚款,逾期税务机关可以对当事人每日按罚款数额的3%加处罚款;选项B:省、自治区、直辖市和计划单列市及以下级别税务机关,只能通过税收规范性文件,对税收法律、法规、规章给予行政处罚的行为、种类和幅度的范围内作出具体规定,属于执法行为,不是对税务行政处罚的设定;选项C:纳税人对税务机关作出的征税、滞纳金等征税行为决定不服的,必须先申请行政复议,不可直接向人民法院起诉。只有对税务机关作出的征税行为之外的其他具体行政行为不服的,才既可以申请行政复议,也可以直接向人民法院提起诉讼;选项D:在行政诉讼案件中,作为被告的行政机关只有应诉权,即只能当作被告,且不能反诉。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

B、固定制造费用耗费差异

C、固定制造费用闲置能量差异

D、固定制造费用效率差异

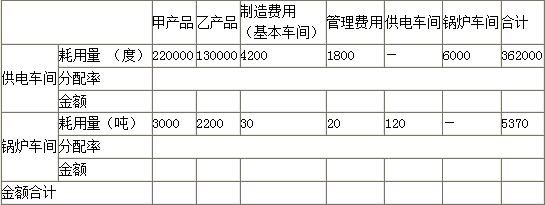

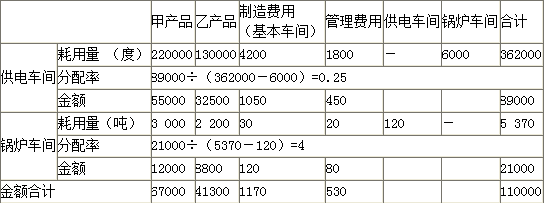

要求:采用直接分配法分配辅助生产费用并将结果填入表中。

甲公司所持有丙公司股票的成本为18万元,累计确认公允价值变动收益为5万元,在交换日的公允价值为28万元。甲公司另向乙公司支付银行存款1.25万元。

乙公司用于交换的办公设备的账面余额为20万元,未计提跌价准备,在交换日的公允价值为25万元。

乙公司换入丙公司股票后对丙公司不具有控制、共同控制或重大影响,拟随时处置丙公司股票以获取差价。

甲公司和乙公司均为增值税一般纳税人,适用的增值税税率为17%。甲公司和乙公司不存在任何关联方关系。甲公司换入办公设备的入账价值是( )。

B.24.25万元

C.25.00万元

D.29.25万元

或=换出资产的公允价值+支付的补价-可抵扣增值税进项税额=28+1.25-25×17%=25(万元)。

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-10-08

- 2021-10-16

- 2021-06-11

- 2022-01-06

- 2020-02-19

- 2022-02-15

- 2020-03-15

- 2021-06-29

- 2021-01-15

- 2021-09-04

- 2021-11-01

- 2020-03-14

- 2019-10-28

- 2021-12-27

- 2021-01-13

- 2022-02-21

- 2020-08-05

- 2022-02-18

- 2022-01-04

- 2021-05-23

- 2021-02-21

- 2019-11-03

- 2021-03-02

- 2021-06-28

- 2022-02-02

- 2022-03-19

- 2019-10-29

- 2022-01-08

- 2021-05-15

- 2020-03-06