2022年税务师职业资格考试《税法Ⅱ》每日一练(2022-05-10)

发布时间:2022-05-10

2022年税务师职业资格考试《税法Ⅱ》考试共64题,分为单选题和多选题和客观案例题。小编每天为您准备了5道每日一练题目(附答案解析),一步一步陪你备考,每一次练习的成功,都会淋漓尽致的反映在分数上。一起加油前行。

1、对于符合土地增值税清算条件的纳税人,应当在满足条件之日起( )日内到主管税务机构办理清算手续。【单选题】

A.7

B.10

C.30

D.90

正确答案:D

答案解析:对于符合清算条件应进行土地增值税清算的项目,纳税人应当在满足清算条件之日起90日内到主管税务机关办理清算手续。

2、某鞋厂与某物流公司签订一份运输保管合同,合同载明的总费用为500000元(运费和保管费未分别记载)。该项合同双方各应缴纳的印花税税额为( )。【单选题】

A.500元

B.250元

C.375元

D.1000元

正确答案:A

答案解析:同一凭证因载有两个或两个以上经济事项而适用不同税率,未分别记载金额的,按税率高的计税贴花。双方各应纳印花税=500000×1‰=500(元)。

3、该企业2019年来源于境外的应纳税所得额为( )万元。【客观案例题】

A.40

B.30

C.20

D.15

正确答案:A

答案解析:来源于境外的应纳税所得额=30+10=40(万元)

4、下列行为应当免征契税的是()。【单选题】

A.某医院购买土地和房屋扩建职工宿舍

B.某大学购买价值600万元的房产作校办工厂的经营性用房

C.李先生接受其叔父赠与的价值52万元的房产

D.法定继承人通过继承承受土地、房屋权属

正确答案:D

答案解析:选项A:医院购买土地、房屋用于扩建职工宿舍的,不能免征契税。选项B:大学属于事业单位,其购买房产用于教学的,可享受免征契税的优惠;作为经营性用房的,不能免征契税。选项C:房屋赠与行为,受赠人要缴纳契税。选项D:免征契税。

5、甲某2015年3月以300万元的价格购入A公司一处房屋作为办公场所,甲某将自有价值200万元的仓库与另一企业价值160万元的仓库互换,由该企业向甲某支付差价40万。甲某上述经济事项应缴纳契税( )万元。(适用税率为4%)【单选题】

A.20

B.12

C.13.6

D.18.4

正确答案:B

答案解析:房屋相交换的,其计税依据是所交换房屋的价格差额,应由多付货币、实物、无形资产或者其他经济利益的一方缴纳契税。

下面小编为大家准备了 税务师职业资格 的相关考题,供大家学习参考。

B.142.3

C.242.3

D.282.3

B.个人取得的国债转让所得

C.个人独资企业业主用企业资本金进行的个人消费部分

D.职工因拥有股票期权且在行权后取得的企业税后利润分配收益

E.个人独资企业的留存利得

(1)全年共销售实木地板50000箱,取得不含税销售收入25000万元,与实木地板配比的销售成本为19850万元。

(2)全年发生管理费用1200万元,其中含业务招待费200万元、为全体职工支付的补充养老保险费110万元、当年发生诉讼费20万元。

(3)全年发生销售费用1400万元,其中含当年发生的广告费和业务宣传费600万元。

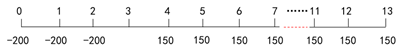

(4)全年发生财务费用600万元,其中含2019年1月1日向某生产企业(非关联企业)借款1000万元所支付的全年借款利息120万元(金融企业同期同类贷款利率为8%)。

00:34:13

(5)营业外支出共计260万元,包括通过省级人民政府向受灾地区捐款100万元、因违规经营被工商管理部门处以罚款30万元、订购的原材料因临时取消而支付给供货方违约金130万元。

(6)计入成本、费用中的实发合理工资总额为2000万元,实际发生职工福利费200万元、职工教育经费60万元,拨缴工会经费45万元。

(7)取得投资收益280万元,其中包括:当年3月份购买了境内某上市公司股票20万股,12月份收到该上市公司发放的现金股利30万元;取得国债利息收入250万元。

(8)10月购置并投入使用的安全生产专用设备(属于企业所得税优惠目录的范围)取得增值税专用发票,发票上注明金额80万元,企业将购置设备一次性计入了成本扣除。假定该设备会计折旧期限为10年,不考虑残值,税法上选择一次性计入成本费用扣除。

(9)当年向税务机关缴纳增值税3987.2万元,缴纳消费税1250万元,城建税和教育费附加418.98万元。

已知:不考虑地方教育附加。

要求:根据上述资料,回答下列问题:

<3>、该企业期间费用应调整的应纳税所得额合计为( )万元。

B.80

C.120

D.130

业务招待费扣除限额2=25000×5‰=125(万元)

税前可扣除业务招待费120万元,应调增应纳税所得额=200-120=80(万元)

企业为在本企业任职或受雇的全体员工支付的补充养老保险费,在不超过职工工资总额5%标准内的部分,准予扣除。

补充养老保险扣除限额=2000×5%=100(万元)

支付的补充养老保险费应调增应纳税所得额=110-100=10(万元)

企业支付的诉讼费,准予在企业所得税前据实扣除。

②销售费用:广宣费扣除限额=25000×15%=3750(万元),实际发生额未超过限额,所以不用进行纳税调整。

③财务费用:利息费用应调增应纳税所得额=120-1000×8%=40(万元)

该企业期间费用应调整应纳税所得额合计=80+10+40=130(万元)

B.59.14

C.61.60

D.53.76

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-07-30

- 2021-03-14

- 2021-02-11

- 2020-12-07

- 2020-09-24

- 2019-10-26

- 2020-03-10

- 2022-02-28

- 2020-06-16

- 2021-02-05

- 2021-02-06

- 2021-01-04

- 2020-03-28

- 2021-10-23

- 2020-10-25

- 2022-01-26

- 2021-10-05

- 2021-12-25

- 2021-02-15

- 2021-08-03

- 2020-09-23

- 2020-01-28

- 2020-07-11

- 2020-03-26

- 2020-09-21

- 2022-01-31

- 2022-05-20

- 2022-05-14

- 2022-02-12

- 2021-07-24