我是一名服务员,目前准备报考注册会计师考试,大...

发布时间:2021-02-28

我是一名服务员,目前准备报考注册会计师考试,大家有什么好的复习建议呢?

最佳答案

一、梳理各科的知识点架构,前后章节形成体系

注册会计师专业阶段六门科目,虽然看起来多但是各科之间的关联度还是很高的,单科的前后章节的联系也很紧密,所以大家在学习时一定要遵循由点及面的特点,构建知识架构对于学习计划的制定和执行能够提供一些帮助,至少当你对学习充满兴趣时,再去看计划就不会头疼了。

二、掌握一定的记忆技巧

众多考生的注册会计师备考经验告诉我们,记忆永远是困扰大家的问题,特别是注会的经济法和税法,需要记忆的内容不在少数,想要把这些考点变成大脑深层的记忆,应该先理解再去记忆,就算再难的考点理解后,也就相当于降低了难度。

三、注意学习计划的细节

大多数人看到计划不知道如何执行的根本原因,是因为没有注意细节的问题,比如计划中规定了今天早上做什么,下午做什么,什么时候看教材,什么时候听课等等,将大方向的学习任务细化,执行力自然就高了。

说到底学习终归是我们自己的事情,选择适合的注会报考科目,合理规划自己的学习时间才是通关的基础。

下面小编为大家准备了 注册会计师 的相关考题,供大家学习参考。

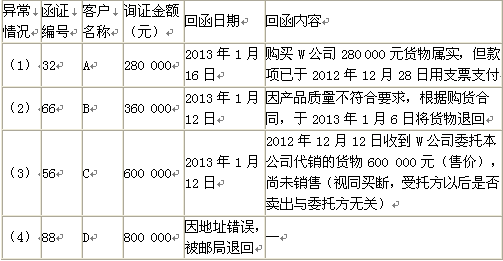

L注册会计师将与函证结果相关的重要异常情况汇总于下表:

1 、针对上述各种异常情况,请问L注册会计师应分别实施哪些重要审计程序?

针对第(2)种情况,L注册会计师应检查销售合同及与销货退回相关的增值税发票、贷项通知单、入库单,查明退回货物是否已验收入库并进行正确的会计处理等;(1.5分)

针对第(3)种情况,L注册会计师应检查代销合同,查明是否存在编制虚假代销合同、虚增本期收入和应收账款的情况等;(1.5分)

针对第(4)种情况,L注册会计师应确定正确的地址,第二次寄发询证函。(1.5分)

下列采用先征后退政策的有( )。

A.工业企业自产货物出口

B.外贸企业收购货物后委托其他外贸企业出口

C.工业企业来料加工出口货物

D.工业企业委托外贸企业出口自产货物

B属于适用先征后退政策;A、D都属于企业自产货物出口范畴,实行免抵退税政策;C适用只免不退政策。

市一家电生产企业为增值税一般纳税人,2004年度有员工1000人(其中医务人员10人,在建工程人员5人)。企业全年实现收入总额8000万元,扣除的成本、费用、税金和损失总额7992万元,实现利润总额8万元,已缴纳企业所得税2.16万元,后经聘请的会计师事务所审计,发现有关税收问题如下:

(1)扣除的成本费用中包括全年的工资费用1100万元,职工工会经费、职工福利费和职工教育经费192.5万元,按照税法规定,当地确定的人均月计税工资标准为900元,该企业未成立工会组织,所提工会经费也未上交;

(2)企业年初结转的坏账准备金贷方余额1.2万元,当年未发生坏账损失,企业根据年末的应收账款余额180万元,又提取了坏账准备金1.08万元;

(3)收入总额8000万元中含国债利息收入7万元,金融债券利息收入20万元,从被投资公司分回的税后股息38万元;

(4)当年1月向银行借款200万元购建固定资产,借款期限1年。购建的固定资产于当年9月30日完工并交付使用(本题不考虑该项固定资产折旧),企业支付给银行的年利息费用共计12万元,全部计入了财务费用;

(5)企业全年发生的业务招待费用45万元,业务宣传费60万元,全都作了扣除;

(6)12月份,以使用不久的一辆公允价值47万元的进口小轿车(固定资产)清偿应付账款50万元,公允价值与债务的差额,债权人不再追要。小轿车原值50万元,已提取了折旧20%,清偿债务时企业直接以50万元分别冲减了应付账款和固定资产原值;

(7)12月份转让一项无形资产的所有权,取得收入60万元,未作收入处理,该项无形资产的账面成本35万元也未转销;

(8)12月份通过当地政府机关向贫困山区捐赠家电产品一批,成本价20万元,市场销售价格23万元,企业核算时按成本价值直接意冲减了库存商品,按市场销售价格计算的增值税销项税额3.91万元与成本价合计23.91万元计入(营业外支出)账户;

(9)“营业外支出”账户中还列支上半年缴纳的税款滞纳金3万元,银行借款超期罚息6万元,给购货方的回扣12万元,意外事故损失8万元,非广告性赞助10万元,全都如实作了扣除。(被投资企业的企业所得税税率24%)。

要求:按下列顺序回答问题,每部均为共计金额:

(1)计算工资费用应调整的应纳税所得额;

(2)计算职工会经费、职工福利费和职工教育经费应调整的应纳税所得额;

(3)计算提取的坏账准备金应调整的应纳税所得额;

(4)计算国债利息、税后股息应调整的应纳税所得额;

(5)计算财务费用应调整的应纳税所得额;

(6)计算业务招待费用和业务宣传费应调整的应纳税所得额;

(7)计算清偿债务应调整的应纳税所得额;

(8)计算转让无形资产应缴纳的流转税费;

(9)计算转让无形资产应调整的应纳税所得额;

(10)计算公益性捐赠应调整的应纳税所得额;

(11)计算除公益性捐赠以外的其他营业外支出的项目应调整的应纳税所得额;

(12)计算审计后该企业200年度应补偿的企业所得税。

(1)计税工资标准

=(

工资费用应该调增所得额=1100-1063.8=36.20(万元)

(2)按税法规定应该提取三项经费=(1000-5)×0.09×12×14%+1000×0.09×12×1.5%=166.644(万元)

【提示】由于未成立工会组织,因此不能按计税工资的2%提取工会经费。根据2006年的新政策,从2006年7月1日开始计税工资标准为1600元/人/月。从2006年1月1日起,职工教育经费的计提比例调整为2.5%。

三项经费应调增所得额=192.5-166.644=25.856(万元)

(3)按照税法规定本年应该留存的坏账准备

=180×0.5%=0.9(万元)

税法上应该冲减坏账准备=1.2-0.9=0.3(万元)

应该调增所得额=1.08+0.3=1.38(万元)

(4)国债利息不用纳税,因此调减所得额7万元;股息性所得税法上应该按还原为税前确认。

股息所得调增所得额=38÷(1-24%)-38=12(万元)

国债利息、税后股息应调整的应纳税所得额

=12-7=5(万元)

(5)利息资本化的期限为9个月,应调增所得额=9(万元)

【提示】属于会计差错,在原所得税申报表43行之前调整。

(6)销售收入=8000(万元)

债务重组视同销售收入=47(万元);转让无形资产收入60万元应该填入申报表的第一行,作为费用扣除限额的计算基数。

以非货币资产对外捐赠视同销售收入=23(万元)

费用限额基数=8000-7-20-38+47+60+23

=8065(万元)

【提示】国债利息收入,金融债券收入和股息收入不能作为费用限额基数。

业务招待费扣除限额=8065×0.3%+3=27.195(万元)

业务宣传费扣除限额=8065×0.5%=40.325(万元)

应该调增所得额=(45-27.195)+(60-40.325)

=37.48(万元)

(7)视同销售应调增的所得额

=47-50×(1-20%)=7(万元)

债务重组应调增所得额

=50-47=3(万元)

该业务共调增所得额=7+3=10万元

(8)转让无形资产应缴纳营业税=60×5%=3(万元)

应缴纳城建税=3×7%=0.21(万元)

应缴纳教育费附加=3×3%=0.09(万元)

应该缴纳营业税费=3+0.21+0.09=3.3(万元)

【提示】由于没有指明是否是土地使用权和取得的方式,因此按收入的全额纳税。

(9)转让无形资产应该调增所得额

=60-35-3.3=21.7(万元)

(10)申报表第43行"纳税调整前所得"=8-38+38÷(1-24%)+9+10(债务重组)+21.7(转让无形资产)+(23-20)(非货币性资产对外捐赠视同销售)=63.7(万元)

【提示】根据新企业所得税纳税申报表的规定,准予税前扣除的公益救济性捐赠的计提基数变化为纳税申报表第16行"纳税调整后所得".

公益性捐赠扣除限额=63.7×3%=1.911(万元)

捐赠支出额=23.91(万元)

该捐赠事项调增所得额=23-20+23.91-1.911=25(万元)

(11)税收滞纳金、购货方的回扣、非广告性的赞助支出不得扣除、银行罚息和意外事故的损失可以扣除。

除公益性捐赠以外的其他营业外支出项目应调增所得额=3+12+10=25(万元)

(12)应纳税所得额=8+36.20+25.86+1.38+5+9+37.48+10+21.7+25+25=204.62(万元)

应该补缴企业所得税=204.62×33%-38÷(1-24%)×24%-2.16=53.36(万元)

声明:本文内容由互联网用户自发贡献自行上传,本网站不拥有所有权,未作人工编辑处理,也不承担相关法律责任。如果您发现有涉嫌版权的内容,欢迎发送邮件至:contact@51tk.com 进行举报,并提供相关证据,工作人员会在5个工作日内联系你,一经查实,本站将立刻删除涉嫌侵权内容。

- 2021-03-08

- 2021-07-28

- 2021-10-17

- 2021-10-14

- 2021-02-11

- 2021-12-01

- 2021-02-28

- 2021-10-17

- 2021-03-06

- 2021-11-06

- 2021-10-17

- 2021-08-20

- 2021-03-24

- 2021-02-11

- 2021-07-16

- 2021-02-11

- 2021-03-20

- 2021-10-18

- 2021-12-25

- 2021-10-17

- 2021-03-07

- 2021-10-17

- 2021-03-05

- 2021-11-07

- 2021-02-03

- 2021-02-28

- 2021-03-15

- 2021-02-11

- 2021-02-13

- 2021-10-15